- Junho deve ser mais um mês volátil em Wall Street, diante de três eventos importantes e que movimentarão bastante o mercado.

- O foco dos operadores estará voltado ao relatório de empregos nos EUA, aos dados de inflação no país e à decisão de juros do Federal Reserve.

- Dessa forma, os investidores devem se preparar para oscilações mais violentas de preços nas próximas semanas.

- Quer melhorar seu desempenho no mercado? Membros do InvestingPro recebem ideias e orientações exclusivas para enfrentar qualquer ambiente econômico. Saiba mais »

As ações em Wall Street devem encerrar o mês de maio de forma instável, com os investidores ainda avaliando a perspectiva de juros e inflação, enquanto esperam uma resolução política para a situação do teto da dívida nos EUA.

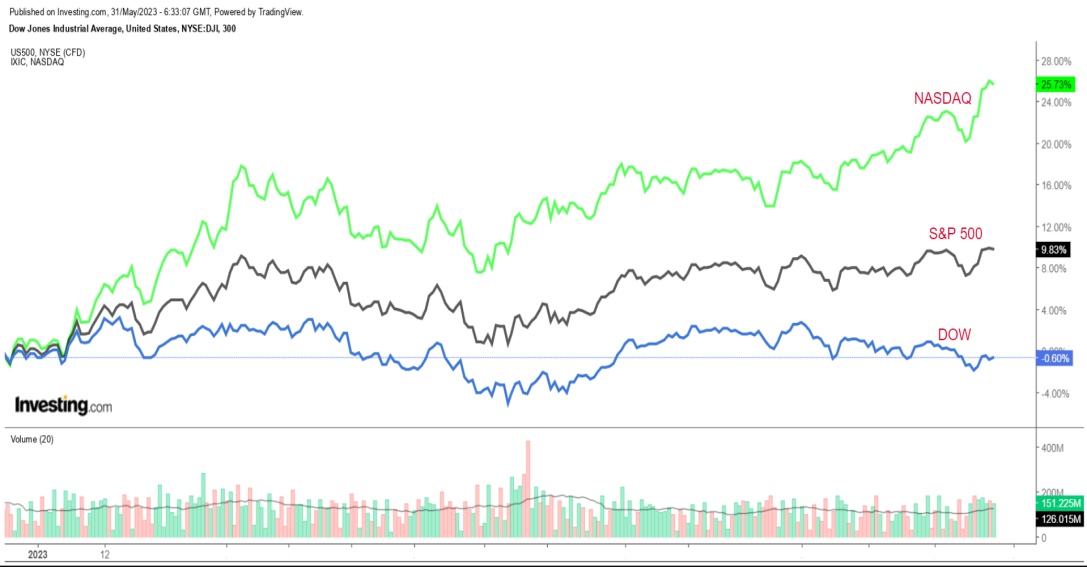

O índice composto da Nasdaq, com forte peso de tecnologia, está prestes a terminar o mês na frente dos outros índices americanos, com uma alta de cerca de 6,5%, graças ao interesse maior dos investidores por nomes diretamente ligados à nova tecnologia, como a Nvidia (NASDAQ:NVDA).

O S&P 500, principal índice acionário dos EUA, deve encerrar o mês com uma valorização de cerca de 0,9%.

Já o Dow Jones Industrial é o índice que deve ficar para trás em maio, com uma queda de 3,1% até o fechamento de terça-feira.

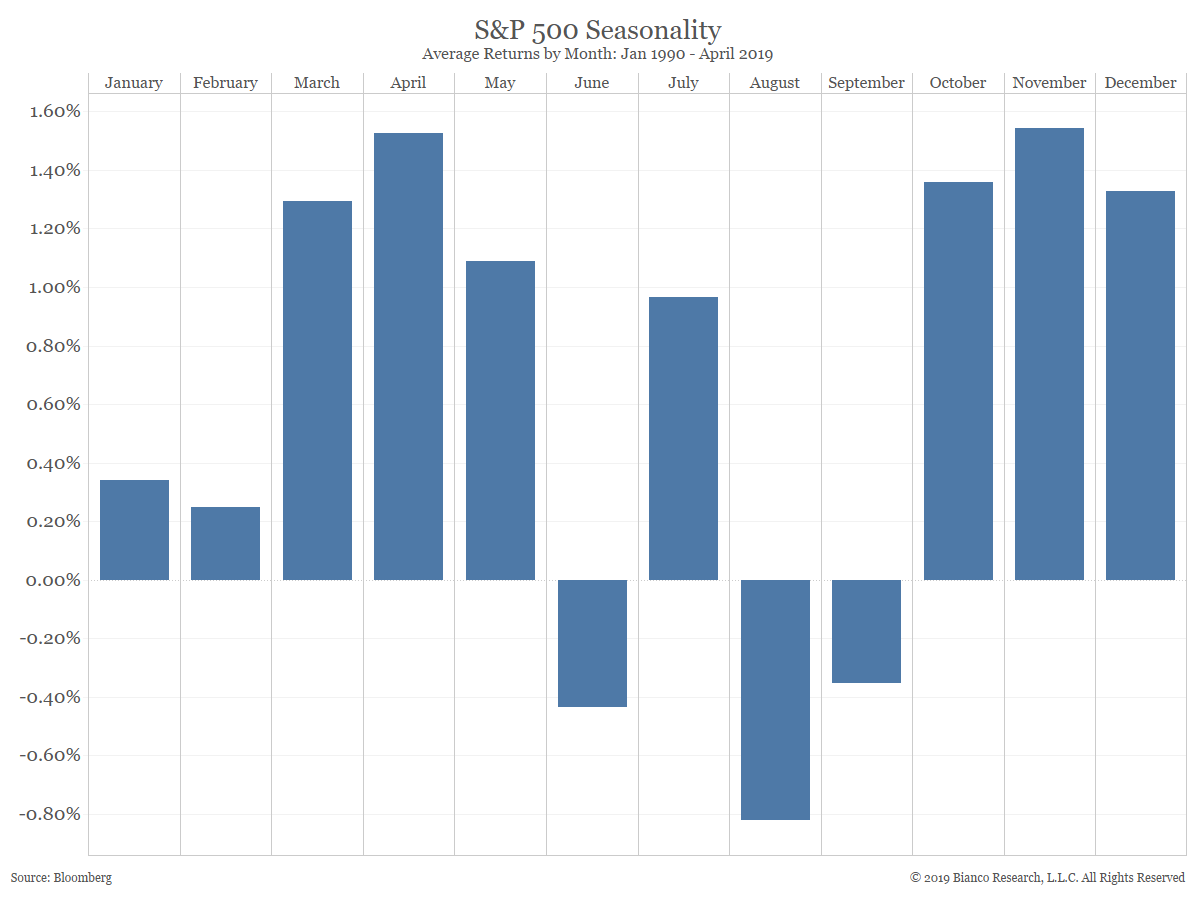

Com o término de mais um mês volátil, os investidores devem se preparar para possíveis turbulências em junho, considerado um dos piores meses do ano para o mercado acionário.

Desde 1990, o S&P 500 registrou em média uma queda de cerca de 0,4% em junho, e este ano pode seguir a mesma tendência.

Dessa forma, apresentamos abaixo três eventos importantes para ficar de olho em junho:

1. Relatório de empregos nos EUA: sexta-feira, 2 de junho

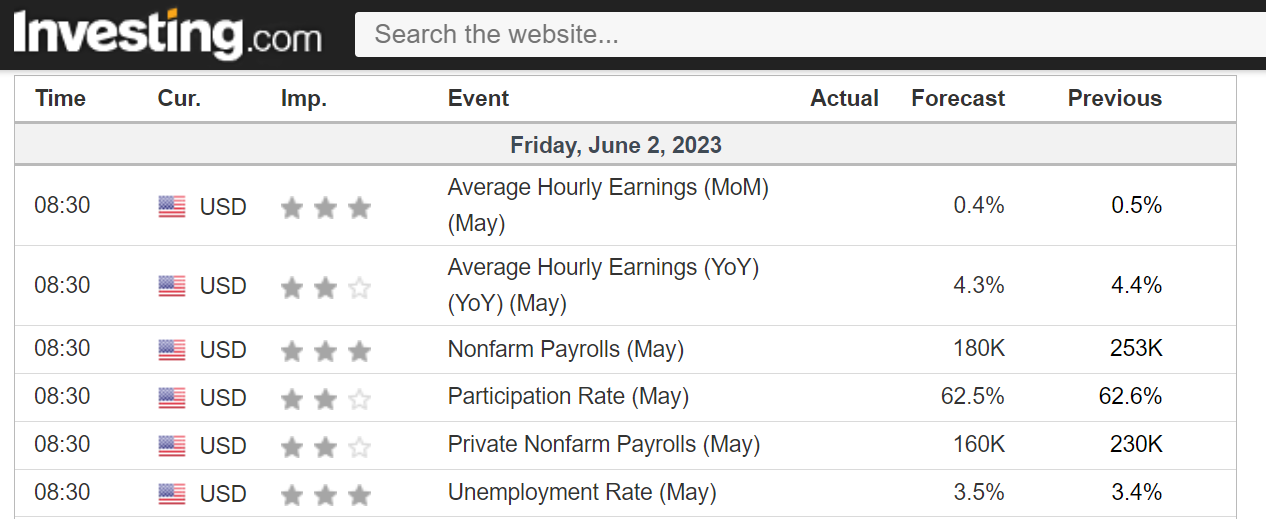

O Departamento do Trabalho dos EUA irá divulgar o relatório de empregos de maio às 9h30 de sexta-feira, 2 de junho, no horário de Brasília, número que terá um papel fundamental na determinação da próxima decisão de juros do Federal Reserve.

A estimativa consensual é de que os dados mostrarão que a economia dos EUA criou 180.000 postos de trabalho, de acordo com o Investing.com, desacelerando em relação à geração de 253.000 empregos em abril.

A expectativa é que a taxa de desemprego tenha uma leve alta para 3,5%, um ponto acima do patamar mais baixo em 53 anos, que foi de 3,4% no mês anterior, um nível não visto desde 1969.

Previsão:

- Acredito que o relatório de empregos de maio irá corroborar a resiliência do mercado de trabalho norte-americano e respaldar a visão de que serão necessários mais aumentos nas taxas de juros para desaquecer o mercado de trabalho do país.

- Autoridades do Federal Reserve indicaram no passado que a taxa de desemprego precisa estar pelo menos em 4,0% para conter a inflação, enquanto alguns economistas argumentam que a taxa de desemprego precisaria ser ainda maior.

- Para contextualizar, a taxa de desemprego estava em 3,6% há exatamente um ano, em maio de 2022, sugerindo que o Federal Reserve ainda tem espaço para elevar as taxas, mesmo que os operadores estejam apostando em uma pausa.

2. Índice de preços ao consumidor: terça-feira, 13 de junho

O índice de preços ao consumidor (IPC) de maio é aguardado com grande expectativa pelos investidores na terça-feira, 13 de junho, às 9h30 (horário de Brasília). A projeção é que os números mostrem que tanto a inflação geral quanto o seu núcleo não estão diminuindo de forma tão rápida a ponto de justificar uma interrupção do aperto pelo Fed para combater a inflação.

Embora ainda não haja previsões oficiais definidas, espera-se que o IPC anual varie de um aumento de 4,6% a 4,8%, em comparação com a taxa anual de 4,9% em abril.

A taxa anual de inflação geral atingiu seu ponto mais alto em 9,1% em meados do ano passado e, desde então, vem caindo de forma constante. No entanto, os preços ainda estão subindo a uma taxa mais de duas vezes acima da meta de 2% do Fed.

Enquanto isso, as estimativas para o núcleo - que não inclui preços de alimentos e energia - em relação ao ano anterior estão em torno de 5,4% a 5,6%, em comparação com a leitura de 5,5% em abril.

Esse número é observado de perto pelas autoridades do Fed, que acreditam que ele fornece uma avaliação mais precisa da direção futura da inflação.

Previsão:

- Em geral, embora a tendência seja de queda, os dados provavelmente mostrarão que a inflação continua a subir mais rapidamente do que a taxa de 2% considerada saudável pelo Federal Reserve.

- Acredito que ainda há um longo caminho a percorrer antes que os responsáveis pela política monetária do Fed estejam prontos para declarar que a missão de combater a inflação foi cumprida.

- Uma leitura surpreendentemente alta, em que o número do IPC geral fique em 5,0% ou acima, prejudicará ainda mais as esperanças de uma pausa em junho e manterá a pressão sobre o Fed para continuar lutando contra a inflação.

3. Decisão de juros do Fed: quarta-feira, 14 de junho

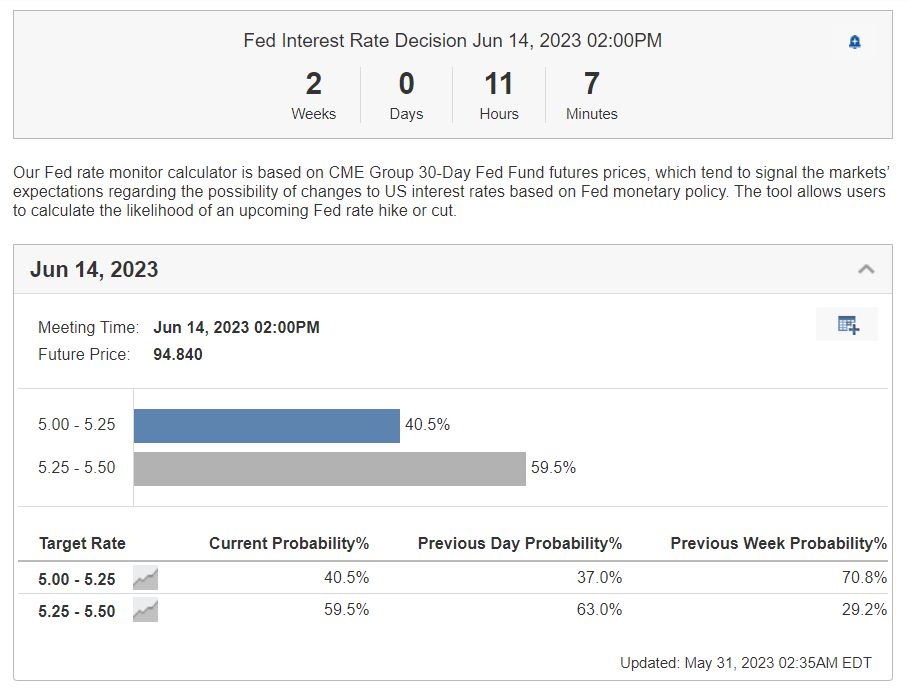

O Federal Reserve irá anunciar sua decisão de política monetária após o término da reunião do Fomc às 15h (horário de Brasília) de quarta-feira, 14 de junho.

Até a manhã de quarta-feira, os mercados financeiros estão estimando uma chance de cerca de 60% de um aumento de 25 pontos-base na taxa de juros e uma chance de aproximadamente 40% de nenhuma ação, de acordo com a ferramenta de monitoramento de taxa de juros do Investing.com.

No entanto, é importante destacar que essas condições podem mudar nos dias que antecedem a decisão sobre a taxa de juros, dependendo dos dados que surgirem e dos esforços contínuos para aprovar o acordo do teto da dívida pelo Congresso.

Caso o banco central dos Estados Unidos realmente decida aumentar a taxa de juros em um quarto de ponto percentual, o que seria o décimo primeiro aumento nos últimos 13 meses, a taxa de referência do Fed alcançaria a faixa entre 5,25% e 5,50%.

Após a divulgação do comunicado do Fed, o presidente Powell realizará uma coletiva de imprensa que será acompanhada de perto, pois os investidores procuram obter informações sobre sua visão das tendências de inflação e da economia, e como isso afetará o ritmo do aperto da política monetária.

Previsão:

- Dado o alto nível persistente da inflação e o desempenho melhor do que o esperado da economia em geral, minha opinião pessoal é que o Fed decidirá aumentar as taxas em 0,25% na reunião de junho. Além disso, acredito que Powell adotará um tom surpreendentemente duro e alertará que o Fed ainda precisa realizar mais esforços para reduzir a inflação persistente.

- Embora concorde que o ciclo atual de aumento das taxas de juros possa estar chegando ao fim, acredito que a taxa de política monetária precisará subir pelo menos mais meio ponto percentual, ficando entre 5,75% e 6,00%, antes que o Fed considere qualquer pausa ou mudança em sua luta para restaurar a estabilidade de preços.

- Existe o risco de o banco central dos Estados Unidos cometer um grande erro se começar a flexibilizar a política monetária muito cedo, o que poderia resultar no aumento das pressões inflacionárias, apesar das preocupações com uma possível recessão econômica.

- Em relação às taxas de juros, o Fed tem mais margem para elevá-las do que para reduzi-las, desde que siga as indicações dos números econômicos.

O que fazer agora

Mais uma vez, não é segredo que estamos entrando em um dos meses historicamente mais fracos do ano. Portanto, não seria surpreendente ver alguma fraqueza em junho, na minha opinião.

No curto prazo, espero que o mercado de ações dos Estados Unidos passe por uma correção para baixo, pois o Fed pode continuar aumentando os custos de empréstimos durante o verão e mantê-los elevados por um período mais longo.

Os traders que preferem operar pelo lado da compra podem decidir ficar um tempo de fora do mercado no mês de junho ou até mesmo realizar suas posições de forma mais rápida, na expectativa de virada do mercado.

Por outro lado, investidores de longo prazo podem querer aproveitar a correção nos ativos de risco para comprá-los a preços mais baixos, uma vez que o mercado costuma se recuperar forte no mês de julho.

Em geral, é importante ter paciência e estar atento às oportunidades. É importante aumentar a exposição de forma gradativa e evitar a compra de ações sobrevalorizadas e uma concentração excessiva em uma única empresa.

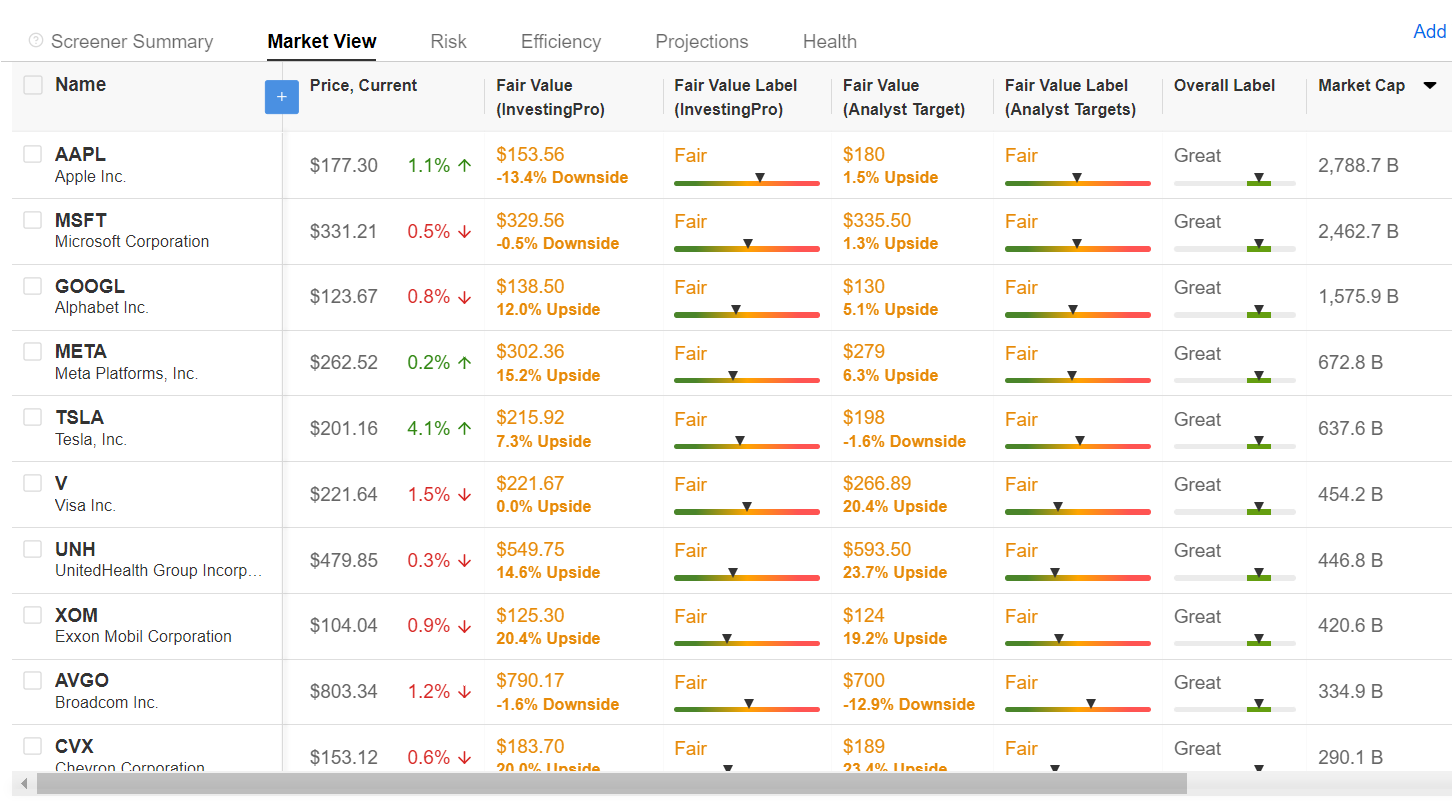

Tendo isso em mente, utilizei o filtro de ações do InvestingPro para criar uma lista de ações de alta qualidade que estão apresentando um desempenho relativo sólido no atual ambiente de mercado.

Não é de surpreender que a lista inclui nomes como Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), Meta Platforms (NASDAQ:META), Tesla (NASDAQ:TSLA), Visa (NYSE:V), United Health (NYSE:UNH), Exxon Mobil (NYSE:XOM), Broadcom (NASDAQ:AVGO) e Chevron (NYSE:CVX), entre outras.

Fonte: InvestingPro

Com o InvestingPro, você tem acesso a um panorama completo de uma página sobre diferentes empresas, tudo em um só lugar, economizando tempo e esforço.

Aviso: No momento da publicação, Jesse mantinha uma posição vendida no S&P 500 e Nasdaq 100 através dos fundos ProShares Short S&P 500 e ProShares Short QQQ. Ele regularmente rebalanceia a carteira de ações individuais e ETFs com base na avaliação contínua do risco do ambiente macroeconômico e das finanças das empresas. As visões discutidas neste artigo correspondem exclusivamente à opinião do autor e não devem ser consideradas como uma recomendação de investimento.