- A inflação mais alta está deteriorando a renda que os investidores geram com suas carteiras.

- Em um ambiente de custo tão elevado, faz sentido comprar ações pagadoras de dividendos que elevem seus pagamentos mais rápido do que a taxa de inflação.

- A Home Depot aumentou, em média, seus proventos anuais em 21% nos últimos 10 anos.

Os preços ao consumidor nos EUA registraram, em março, seu maior nível desde o fim de 1981, ressaltando como o custo de vida está extremamente elevado no país. De acordo com dados do Departamento de Trabalho, o índice de preços ao consumidor saltou 8,5% em relação ao ano anterior, após um avanço anual de 7,9% em fevereiro.

A disparada da inflação é um dos maiores inimigos de quem confia nos seus investimentos de capital como fonte de renda. Isso ganha ainda mais relevância quando a maioria dos ativos de renda fixa tem retornos significativamente mais baixos do que a alta média dos preços.

Nesse ambiente, comprar ações pagadoras de dividendos de alta qualidade e que elevem seus proventos mais rápido do que a taxa de inflação é a melhor opção.

Como o risco das ações é elevado, os investidores devem se preparar para a volatilidade das suas carteiras. No entanto, é possível reduzir alguns desses riscos focando em ações de alta qualidade com sólidos balanços e um bom histórico de distribuição de dividendos.

Com esses fatores em mente, apresentamos abaixo duas ações que os investidores focados em renda podem avaliar agora mesmo para um possível investimento. Cada ação não só tem grande potencial de valorização, como também aumenta significativamente seus proventos de modo a compensar o impacto dos preços mais elevados.

CONFIRA: Calendário de Dividendos do Investing.com

1. Home Depot

A gigante do setor de reforma e construção Home Depot (NYSE:HD) (SA:HOME34) é uma excelente ação para ter em carteira, a fim de combater a inflação e receber dividendos crescentes. A HD fechou o pregão de terça-feira a US$306,29.

A varejista sediada em Atlanta tem um impressionante histórico quando o assunto é elevar proventos mais rápido do que a taxa de inflação. Nos últimos 10 anos, essa gigante do setor de reforma entregou, em média, um crescimento anual de 21% em seus proventos. A empresa também vem apresentando sucessivos balanços positivos.

Com um retorno anual de 2,48% em dividendos, a companhia paga proventos trimestrais de US$ 1,9 por ação. E, com um índice de pagamentos (payout ratio) de 42%, sua distribuição de dividendos tem muito mais espaço para crescer, principalmente se considerarmos que a Home Depot está se beneficiando da maior demanda por seus produtos, em meio ao atual “boom” imobiliário nos EUA.

Na semana passada, o UBS incluiu a HD em sua lista de ações pagadoras de dividendos de “alta qualidade” que, segundo o banco, não devem reduzir seus pagamentos no momento em que aumentam os riscos ao crescimento. Sua nota disse ainda:

“Utilizamos nossos modelos quantitativos para encontrar ações que sejam de alta qualidade em comparação com seus pares e cujos dividendos não devem ser cortados”.

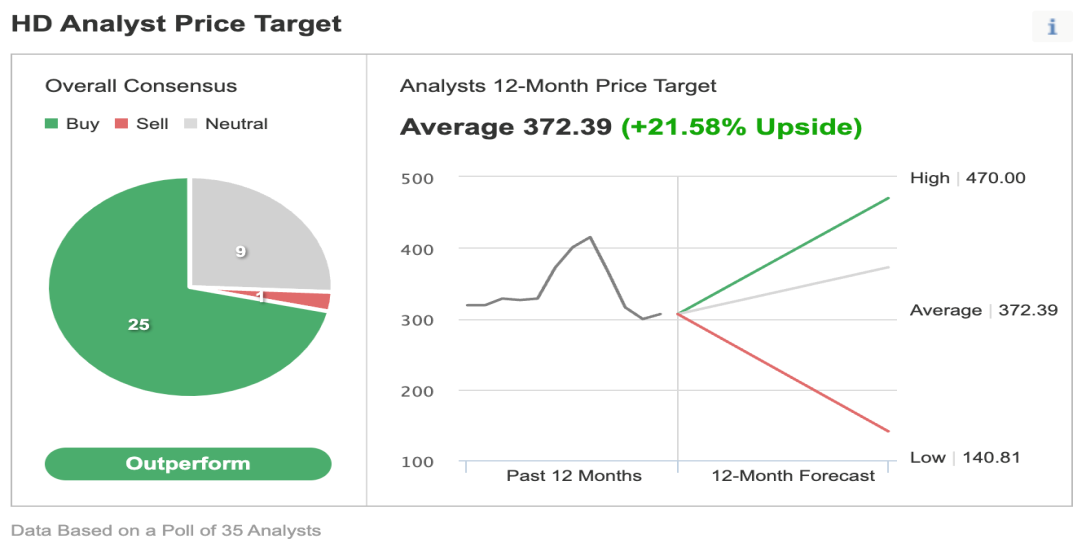

Em uma pesquisa do Investing.com com 35 analistas, 25 deles atualmente recomendam compra no papel, com um preço-alvo de 12 meses indicando um potencial de alta de 21,58%.

Fonte: Investing.com

2. Apple

Neste ambiente econômico altamente volátil, as mega-ações de tecnologia acabaram se tornando um bom investimento, graças à sua ampla vantagem competitiva e enorme capacidade de geração de lucro.

A fabricante do iPhone, Apple (NASDAQ:AAPL) (SA:AAPL34), é uma dessas ações. A AAPL tem condições de fornecer tanto renda quanto valorização de capital para pessoas que buscam renda, como aposentados, por muitos anos. A Apple fechou o pregão de terça-feira a US$167,66.

A gigante da tecnologia sediada em Cupertino, Califórnia, tem muito poder de fogo para lidar com recessões globais e manter a satisfação dos investidores que buscam renda. Ela é uma das empresas com mais caixa disponível no mundo. De acordo com registros financeiros, a pilha de dinheiro da companhia (caixa, equivalentes de caixa e ativos comercializáveis) equivalia a mais de US$ 200 bilhões em 25 de dezembro.

Todo esse poder foi demonstrado em seu último balanço, que superou com folga as estimativas dos analistas.

A ação oferece um retorno aparentemente pequeno com dividendos, de 0,53%. Mas não o considere uma decepção. A empresa oferece uma poderosa combinação para impulsionar o retorno total aos investidores na forma de dividendos crescentes e um enorme programa de recompra de ações. Nos últimos cinco anos, a Apple elevou seus dividendos em quase 10% ao ano. A empresa atualmente paga US$0,22 por ação a cada trimestre.

Além disso, a Apple tem mantido o maior programa de recompra de ações entre as empresas listadas no S&P 500. A fabricante de smartphones, computadores pessoais e acessórios gastou US$85,5 bilhões para recomprar ações e US$14,5 bilhões em dividendos em seu ano fiscal de 2021, que se encerrou em setembro.

Esses fatores fazem com que a empresa esteja frequentemente na lista de favoritos dos analistas de Wall Street.

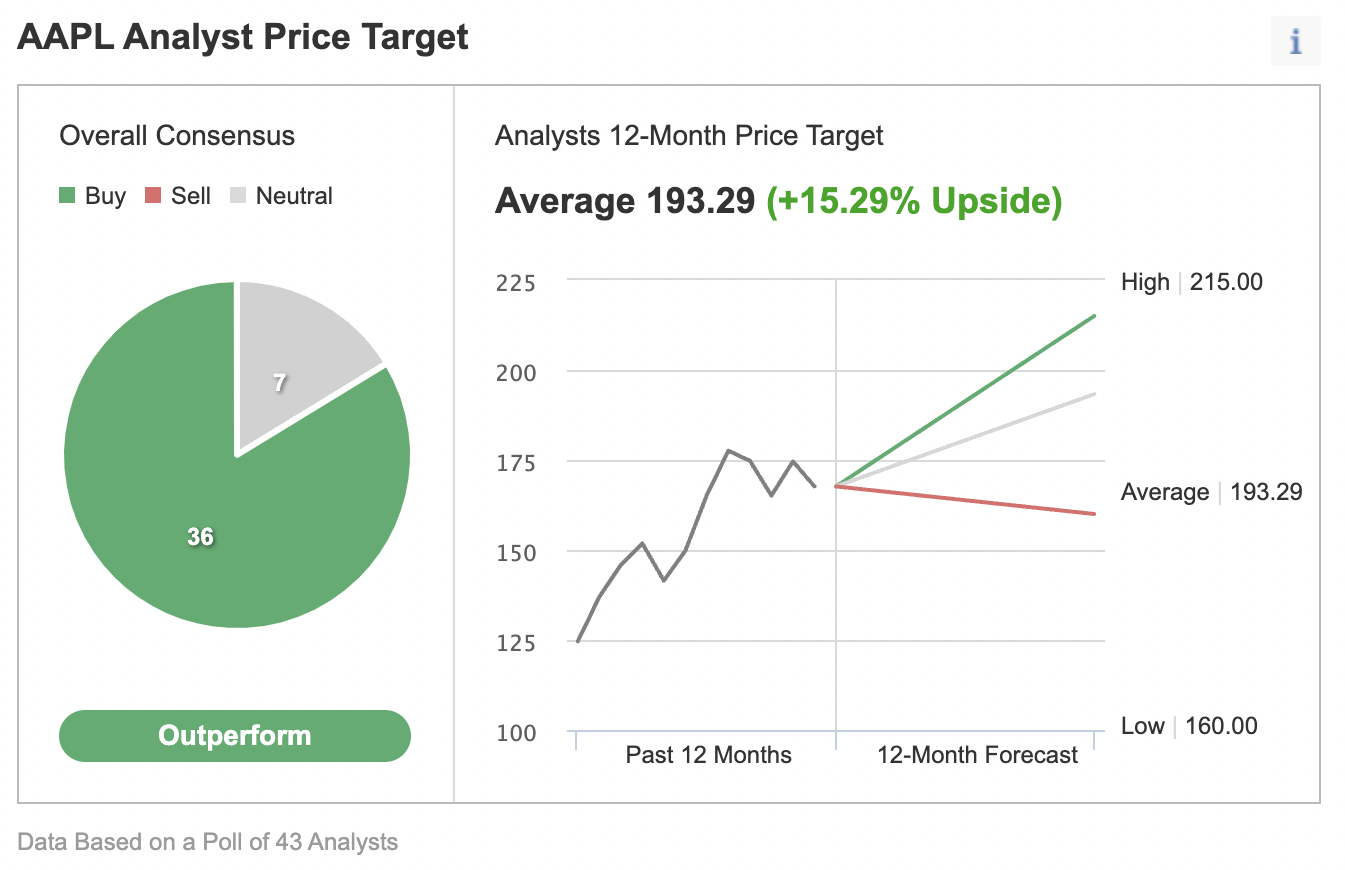

Fonte: Investing.com

Em uma pesquisa do Investing.com com 43 analistas, 36 deles recomendam compra na Apple com um preço-alvo consensual de 12 meses indicando um potencial de alta de 15,29%.