Por Geoffrey Smith

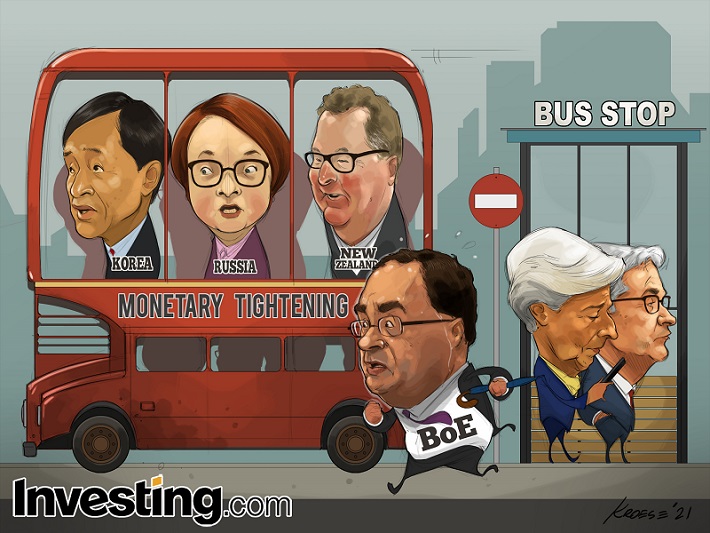

Investing.com -- Os aumentos das taxas de juros estão começando ficar parecidos com os ônibus de Londres: nunca vem nenhum, até que todos venham de uma vez.

Depois de se manter restrita aos mercados emergentes durante grande parte de 2021, a tendência está agora chegando às economias avançadas. Noruega, Nova Zelândia, Coreia do Sul e Islândia elevaram as suas principais taxas a partir de agosto. Em seguida, e parece quase certo, será a vez do Reino Unido.

Entrevistas com dois altos funcionários do Banco da Inglaterra no fim de semana deixaram poucas dúvidas no mercado de que o primeiro aumento do Banco nas taxas desde agosto de 2018 virá antes do final do ano. Michael Saunders, um dos principais defensores de uma postura mais hawkish diante da inflação no Banco, afirmou ao Sunday Telegraph que o mercado está certo em esperar que as taxas de juros subam "significativamente mais cedo" do que originalmente se pensava, enquanto o governador Andrew Bailey admitiu ao Yorkshire Post que: "obviamente" ele estava "preocupado" que a inflação está atuando bem acima da meta. Em agosto, a inflação dos preços ao consumidor foi mais alta em nove anos, a 3,2%.

Durante a maior parte deste ano, o BoE esteve no mesmo campo do Federal Reserve e do Banco Central Europeu, enxergando o aumento da inflação como sendo apenas temporário. Ainda que Bailey tenha dito que ainda acha que esse é o caso, ele tem um problema maior que o Fed ou o BCE, na medida em que sua instituição não tem a mesma credibilidade. Os indicadores de mercado para as expectativas da inflação começaram a subir rapidamente. A previsão implícita para o período de cinco anos havia subido para 3,6% até o final de setembro, a mais alta desde as vésperas do colapso do Lehman Brothers em 2008.

"Vimos algumas mudanças de preços muito grandes e indesejadas", disse Bailey. "Temos que... evitar que a coisa fique permanentemente incorporada porque isso seria obviamente muito prejudicial".

É pouco surpreendente que, entre os países do G7, as expectativas de inflação percam as âncoras primeiro no Reino Unido, um país cuja memória institucional é marcada pela experiência de estagnação na década de 1970. O Brexit adicionou uma camada extra de complexidade aos problemas do mercado de trabalho evidentes em todo o mundo desenvolvido desde o início da pandemia. Além disso, há uma prova razoavelmente clara de que os preços mais elevados já estão causando aumentos de salários - o começo da temida ‘espiral salário-preço' que está no cerne da inflação real (ao contrário da excêntrica escalada dos preços de carros usados que motivaram o medo da inflação mais cedo neste ano nos EUA).

Os dados divulgados na terça-feira pelo Departamento Nacional de Estatísticas mostraram ganhos médios excluindo bônus de 6,0% no ano, até agosto. Embora isso esteja abaixo do pico de 7,3% em junho, ainda está bem acima de qualquer nível que o Banco normalmente consideraria sustentável.

O mesmo processo também está ocorrendo - a um ritmo ligeiramente mais lento - nos EUA. Segundo dados da Bloomberg, a chamada inflação implícita de 5a subiu para pouco menos de 2,6%. O Fed também tem um desafio à frente para manter a sua credibilidade.

Na Europa emergente, os bancos centrais de República Checa, Hungria, Romênia e Polônia elevaram as taxas de juros no último mês, sendo que o último deles enfrenta considerável pressão do governo para não fazê-lo

Só no Banco Central Europeu - e no seu vizinho ainda mais propenso à deflação, na Suíça - os funcionários ainda estão tranquilos com o jeito como as coisas estão caminhando. As últimas previsões econômicas do BCE ainda projetam que o IPC estará abaixo da sua meta de 2% dentro de dois anos. Isso, aos olhos de muitos em Frankfurt, representa uma justificativa para relaxar ainda mais a política monetária. O economista-chefe do BCE, Philip Lane, disse em uma conferência na segunda-feira que os aumentos pontuais dos preços - especialmente aqueles dominados por flutuações nos preços da energia - não devem ser confundidos com uma aumento na inflação subjacente. Uma década de pesquisas do BCE mostra que a energia tem sido responsável por uma parcela maior dos aumentos do IPC nos últimos anos do que costumava ser, simplesmente porque a inflação subjacente está tão fraca.

Tendo superestimado as pressões subjacentes da inflação pela maior parte da sua história, o BCE corre, indiscutivelmente, o risco de não identificar uma inflação genuína, se e quando ela finalmente chegar. O seu histórico recente sugere, no entanto, que por enquanto é correto manter a calma. Porém, para o Reino Unido, o ônibus está partindo, e vai ser uma correria para subir a bordo a tempo.