Investing.com – A inflação sempre foi uma inimiga silenciosa, mas agora é hora de soar o alarme, afirma o economista Peter Schiff. Ele pinta um cenário sombrio para o futuro, alertando que o aumento persistente da inflação pode levar ao colapso econômico. Schiff responsabiliza as políticas monetárias irresponsáveis e o crescimento descontrolado da dívida pública pela crise.

De acordo com suas previsões, se a inflação não for contida, o impacto será devastador, eliminando por completo a já pressionada classe média.

A influência global da inflação

Embora Schiff fale principalmente sobre os Estados Unidos, alerta que a crise afetará outros países, incluindo a Alemanha, seu maior parceiro comercial. Um colapso na demanda americana pode causar um efeito dominó, interrompendo exportações e impactando setores essenciais em economias interligadas.

Schiff compara a situação econômica atual a uma “panela de pressão prestes a explodir”. Segundo ele, bancos centrais ignoraram os riscos da inflação por décadas, confiando excessivamente no uso de dinheiro barato. Agora, o resultado dessa abordagem surge na forma de aumentos generalizados de preços, corroendo o poder de compra das famílias.

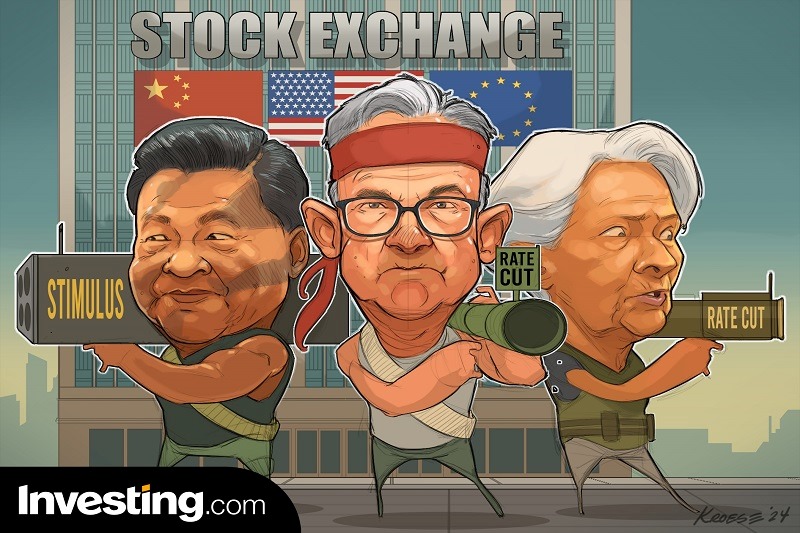

Ele critica a Federal Reserve por não agir a tempo e acusa seus líderes de negligenciar os sinais de alerta. “A arrogância dos responsáveis por essas políticas terá um custo alto para todos, pois a inflação retorna com força total,” afirma Schiff.

Breve alívio seguido de nova alta nos preços

Embora a inflação tenha recuado recentemente, Schiff argumenta que isso se deve principalmente à queda nos preços de carros usados, que caíram mais de 10%. Ele prevê que, com a normalização desse segmento, a inflação retomará sua trajetória ascendente.

“Estamos quase no fim do impacto da deflação nos carros usados, que mascarou os índices de inflação do governo. Por isso, não é coincidência que a inflação tenha subido novamente, de 2,3% em setembro para 2,6% em outubro,” diz Schiff.

Ele também destaca que muitas categorias-chave têm aumentos bem acima da média de 2,6%, incluindo:

- Seguros de saúde: alta de 6,8%;

- Seguros de automóveis: aumento de 14%;

- Passagens aéreas: elevação de 4,1%;

- Habitação: incremento de 5,2%;

- Creches: subida de 6%.

Por outro lado, categorias menos essenciais tiveram quedas de preço, como ternos masculinos (-5,9%) e utensílios domésticos (-7,4%). “Essas reduções não compensam os aumentos em itens essenciais que impactam a maioria das pessoas,” conclui Schiff.

A inflação beneficia os ricos

Schiff afirma que a inflação favorece desproporcionalmente os mais ricos, pois ativos como imóveis e ações – amplamente detidos por essa parcela da população – aumentam de valor, enquanto salários estagnados prejudicam a classe média.

O economista alerta ainda que setores empresariais já pressionam por cortes salariais e maior dependência de auxílios estatais, o que amplia ainda mais a desigualdade econômica. “Os políticos criaram um sistema no qual as elites continuam enriquecendo, enquanto o restante da população luta para sobreviver,” critica Schiff.

Fed e governo: cúmplices na crise?

Schiff vê na inação da Federal Reserve e do governo um complô contra a população. Ele argumenta que a redução de juros, que supostamente viria acompanhada de uma inflação controlada, representa um risco perigoso.

Essa abordagem, diz Schiff, pode acelerar ainda mais a inflação e corroer completamente as economias das famílias. Ele ressalta que o governo está preso em um dilema: no último ano fiscal, os EUA gastaram US$ 1,1 trilhão em pagamentos de juros da dívida, tornando os juros altos economicamente insustentáveis.

Schiff também critica os bancos, que acumulam perdas não realizadas devido à desvalorização dos títulos adquiridos durante o período de juros baixos. “Reduzir as taxas de juros é a única saída para sustentar a solvência dessas instituições, mas isso agravará ainda mais a inflação – ou até mesmo resultará em uma estagflação pior do que a dos anos 1970,” alerta.

Ele ainda menciona que o presidente do Fed, Jerome Powell, reconheceu em sua última coletiva de imprensa que a instituição não possui um plano emergencial para lidar com uma possível estagflação.

Existe uma saída?

Para Schiff, o cenário é desolador. Ele sugere ativos como ouro e Bitcoin como possíveis refúgios, mas reforça que até essas opções exigem cautela. Ele conclui com um apelo: as pessoas precisam se educar financeiramente e assumir o controle de suas estratégias de preservação de riqueza.

“A inflação não é um fenômeno passageiro, como os bancos centrais querem nos fazer acreditar. Ela é uma bomba-relógio, e estamos no limite de uma encruzilhada que pode nos levar à recuperação ou a um caos ainda maior,” alerta Schiff.

SAIBA MAIS: O que é e quais são os tipos de inflação