Por Jessica Bahia Melo

Investing.com – Mesmo com a expectativa de que o Brasil termine o ano com a inflação acima do centro da meta pelo quarto ano consecutivo, os economistas esperam que a taxa de juros continue inalterada até 2023. O Comitê de Política Monetária do Banco Central (Copom) se reúne na próxima semana para definir os rumos da Selic, atualmente em 13,75%. A taxa está inalterada desde a reunião finalizada no dia 3 de agosto e esta é a última reunião que o Copom realiza neste ano. A decisão está marcada para quarta-feira, 07.

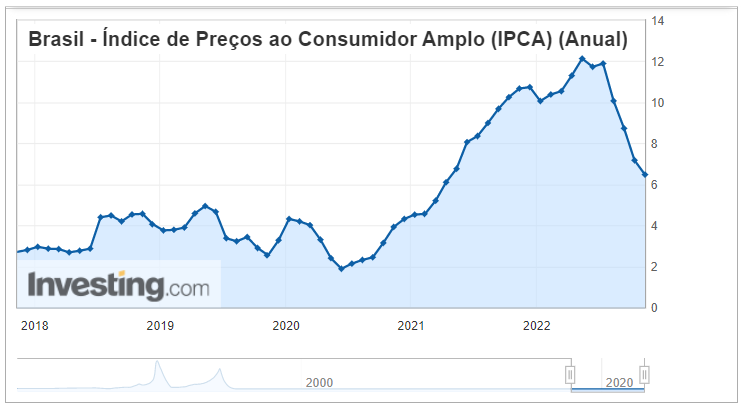

A taxa de juros em patamares elevados visa trazer o Índice de Preços ao Consumidor Amplo (IPCA) à meta de 3,5% definida pelo Conselho Monetário Nacional (CMN), com tolerância de um ponto e meio percentual para mais ou para menos. Após três meses de deflação, o IPCA avançou 0,59% em outubro, atingindo 6,47% em doze meses. A média das estimativas de analistas compiladas pelo Investing.com é de manutenção da Selic.

O diretor de investimentos do Paraná Banco, André Malucelli, é um dos analistas que espera a manutenção da taxa. “Acho que é muito prematuro para o Banco Central realizar alterações em função de um suposto problema fiscal desse novo governo. Conforme caminhar a Proposta de Emenda à Constituição (PEC) da Transição com os valores do orçamento do ano que vem, pode haver alguma alteração”.

Assim como ele, o economista Helcio Takeda, sócio sênior da Pezco Economics, também espera a manutenção da taxa de juros. “De um lado, temos um processo de desinflação em curso desde o segundo semestre deste ano. Temos visto uma aceleração nas expectativas de inflação de curto prazo, mas não é um movimento que justificaria uma mudança no quadro do momento”, avalia. Entre os riscos no radar, a política fiscal atrai o foco dos investidores, concorda Takeda.

Takeda lembra que o Brasil iniciou a alta nos juros antes de outros países, que seguem em aperto na política monetária para frear a escalada nos preços. Por aqui, o Brasil saiu na frente e não teve recuo na atividade neste ano, apesar da desaceleração no crescimento. “A alta nos juros lá atrás nos coloca em vantagem no momento atual, em que alguns Bancos Centrais cogitam desacelerar a alta nos juros ou interromper alta em um futuro próximo. O movimento mais relevante é o sinal indicado no Federal Reserve, pois a inflação americana tem mostrado arrefecimento. Isso pode beneficiar países emergentes via perda de força do dólar”. O cenário externo, apesar dos riscos de recessão, está menos desafiador do que no início do ano, segundo o economista.

Hora da renda fixa

Com a taxa de juros mais elevada, o mercado acionário tende a andar de lado, segundo especialistas. Roberto Assad, analista de ações e consultor financeiro do aplicativo do Kinvo, que também acredita na manutenção da taxa de juros no mesmo patamar, acredita que o mercado já precificou essa decisão até o final do ano. “Eu tenho perfil muito arrojado, mas com boas chances de a taxa subir no ano que vem dependendo do novo governo, mesmo assim vejo a renda fixa reinando no momento. No mercado externo, os investidores buscam na renda variável rentabilidade média de 14% ao ano e a gente tem isso na renda fixa hoje. Não vejo razão para ficar correndo riscos excessivos em bolsa de valores nesse momento".

Malucelli concorda que o prêmio que o investidor tem na renda fixa é muito alto. “Até em 10 a 12 meses, o prêmio ainda deve ser alto. Nossa indicação nesse momento é, para quem está fazendo aportes e alocações novas, investir em renda fixa, a maior parte com taxa pós-fixadas, com 15% a 20% por cento em pré-fixadas. É uma oportunidade única neste momento. Mesmo com ações baratas, a contrapartida teria que ser muito grande. Não acho que é hora de entrar na bolsa”, alerta.