Por Geoffrey Smith

Investing.com - Durante a maior parte deste ano, os bancos centrais do mundo têm afrouxado a política monetária o mais rápido e o mais longe possível. Mas, com os primeiros sinais do fim da pandemia à vista, essa tendência está prestes a se reverter?

Em uma palavra, não. Pelo menos não nos mercados desenvolvidos, que ainda estão sinalizando que o próximo movimento político provavelmente será de mais estímulo do que menos. O Banco Central Europeu praticamente se comprometeu a flexibilizar quando seu conselho de governo se reunir novamente, o Banco da Inglaterra continua a flertar com taxas de juros negativas enquanto espera nervosamente por um fim volátil para o período de transição pós-Brexit, e o Fed está visivelmente irritado com os danos econômicos causados pela paralisia política em Washington nos últimos meses.

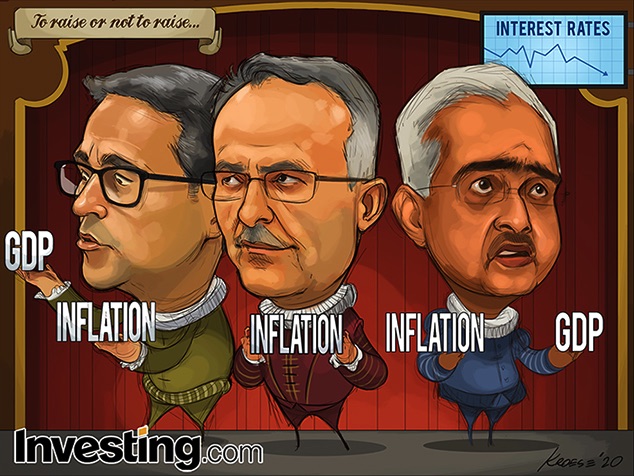

Mas, no mundo dos bancos centrais de mercados emergentes, o quadro é muito mais variado. É verdade que a Indonésia e as Filipinas cortaram surpreendentemente suas taxas básicas no início deste mês. Mas, em outros lugares, a velha regra de que os mercados emergentes devem manter taxas mais altas para manter a inflação baixa está começando a se reafirmar: a Turquia finalmente reconheceu que precisa aumentar as taxas de forma agressiva para controlar uma taxa de inflação próxima a 12%. Os bancos centrais em dois dos mercados emergentes mais importantes do mundo, Índia e Brasil, também podem decidir que precisam aumentar em breve.

O conselho de formulação de políticas do Reserve Bank of India deve se reunir em 5 de dezembro, e um aumento da taxa é visto por alguns como bastante plausível, em vista da aceleração da inflação nos últimos meses. O RBI cortou sua taxa básica em apenas dois estágios, de 5,15% para uma mínima recorde de 4% nos primeiros estágios do ano, mas a inflação estava em uma tendência ascendente até a pandemia e essa tendência voltou com força nos últimos meses, com a taxa anual subindo para 7,6% em outubro.

Da mesma forma, o Banco Central do Brasil se reúne no dia 9 de dezembro, com um cenário de inflação que caminha na mesma direção, embora de forma menos dramática. Desde junho, quando atingiu o nível mínimo abaixo de 2%, a inflação mais do que dobrou para 4,2% em meados de novembro.

Na Índia, os preços dos alimentos têm sido o principal culpado, em grande parte devido ao excesso de chuvas fora de época. No entanto, os aumentos do governo nos impostos sobre o combustível também contribuíram.

No Brasil, o governo corre o risco de importar uma desaceleração do crescimento dos EUA e da Europa, que respondem por mais de um quarto das exportações. A China, seu maior parceiro comercial, ainda leva apenas pouco mais de 30% de seu comércio exterior. Embora a recuperação pós-pandemia no país seja evidente na alta dos preços das commodities industriais, elas são incapazes de sustentar a economia brasileira por conta própria, diz Geoff Yu, estrategista de câmbio estrangeiro sênior EMEA do Bank of New York Mellon (NYSE:BK).

Isso está aumentando a pressão sobre o governo para agir novamente para apoiar o crescimento. Mas o maior problema do Brasil é um déficit fiscal enorme causado pelo apoio generoso de renda às famílias durante o estágio inicial da pandemia. Embora isso tenha limitado a contração econômica, ameaça destruir a credibilidade criada pelos limites autoimpostos do país aos gastos fiscais em anos anteriores.

O RBI ainda é o mais provável dos dois a se mover em dezembro, mas, como analistas do JP Morgan escreveram em uma nota a clientes esta semana: "O risco é que medidas fiscais sejam tomadas para apoiar o crescimento, minando a credibilidade da política e pressionando o BCB a apertar mais cedo.”