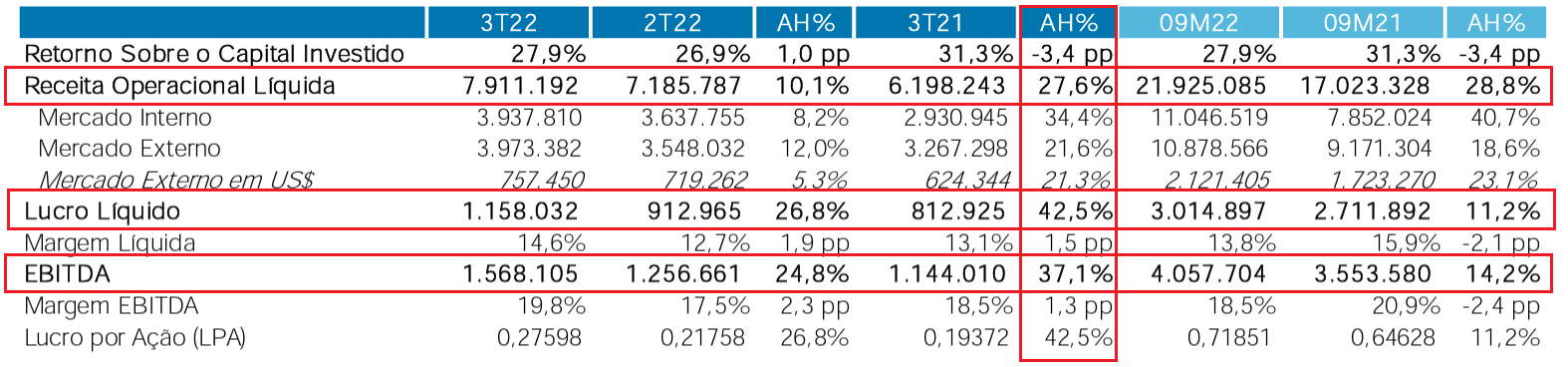

A WEG (BVMF:WEGE3)) apresentou resultados sólidos no 3T22 e bem acima das expectativas do mercado.

A receita operacional líquida cresceu +28% na mesma base de comparação, para R$ 7,91 bilhões, fortemente impulsionada pelo forte crescimento nos segmentos de geração, transmissão e distribuição, além de agro, mineração, óleo e gás.

O lucro antes de juros, impostos, depreciação e amortização (Ebitda, na sigla em inglês) da companhia cresceu +37% na comparação anual, em função principalmente: i) da eficiência na redução de custos, em especial com aço e cobre; ii) das reduções de despesas; iii) da melhoria de margens das operações no exterior; e iv) da maior ocupação de fábricas (diluição dos custos).

O lucro líquido da companhia somou R$ 1,15 bilhão no terceiro trimestre, alta de +42% na comparação anual.

Sobre a empresa

De forma resumida, WEG atua com motores elétricos, geradores elétricos, turbinas hidráulicas e tintas e vernizes.

Dentro de cada categoria citada, a companhia atende praticamente todas as cadeias: petróleo, energia, celulose, infraestrutura, siderurgia, mineração, entre outras.

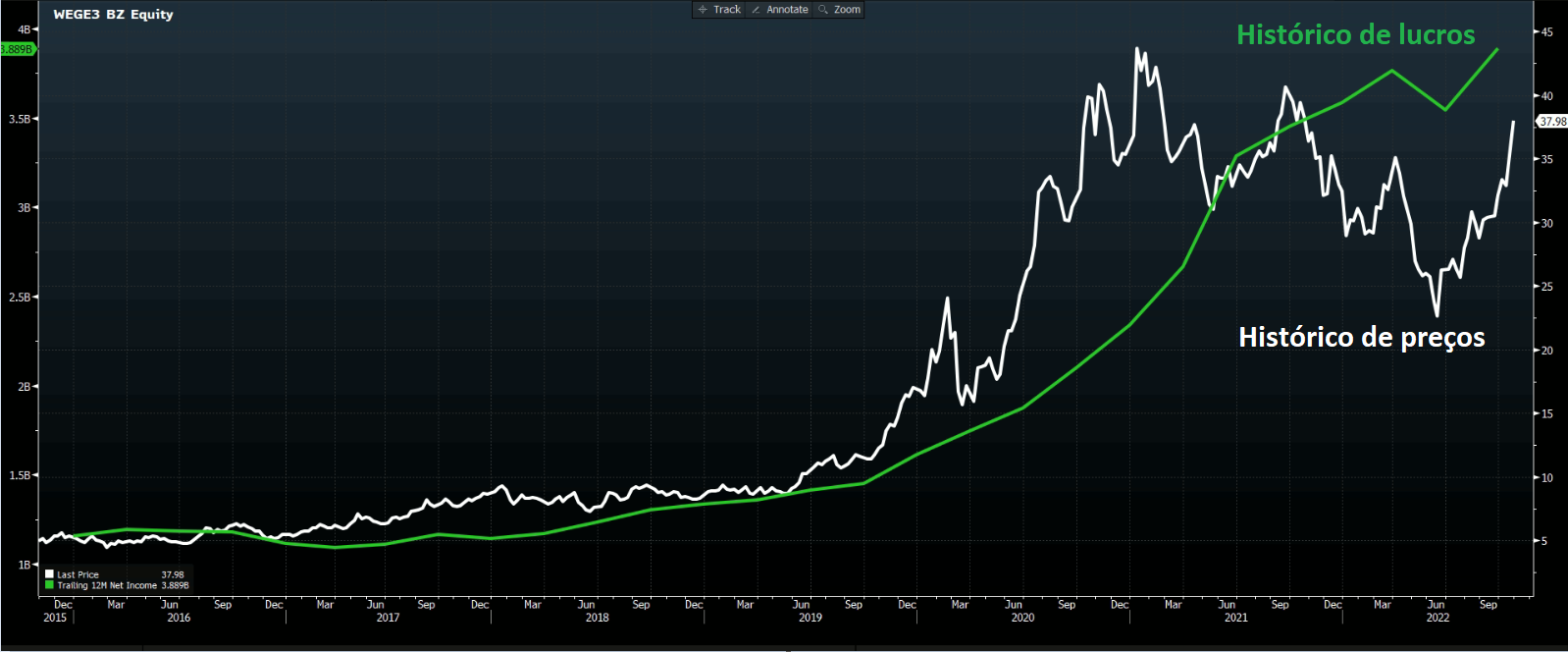

A nosso ver, a fabricante de motores elétricos e equipamentos é uma excelente tese de empresa resiliente, além de um ótimo exemplo de como as cotações seguem os resultados no longo prazo.

Valuation

Atualmente, vemos a empresa sendo negociada em média 31x Ebitda e 41x lucros, bastante caro para a média do mercado atual, que negocia a cerca de 5x Ebitda e 6x lucros.

Com expectativa de crescimento de 15% ao ano até 2025, achamos que o crescimento não justifica os múltiplos da ação.

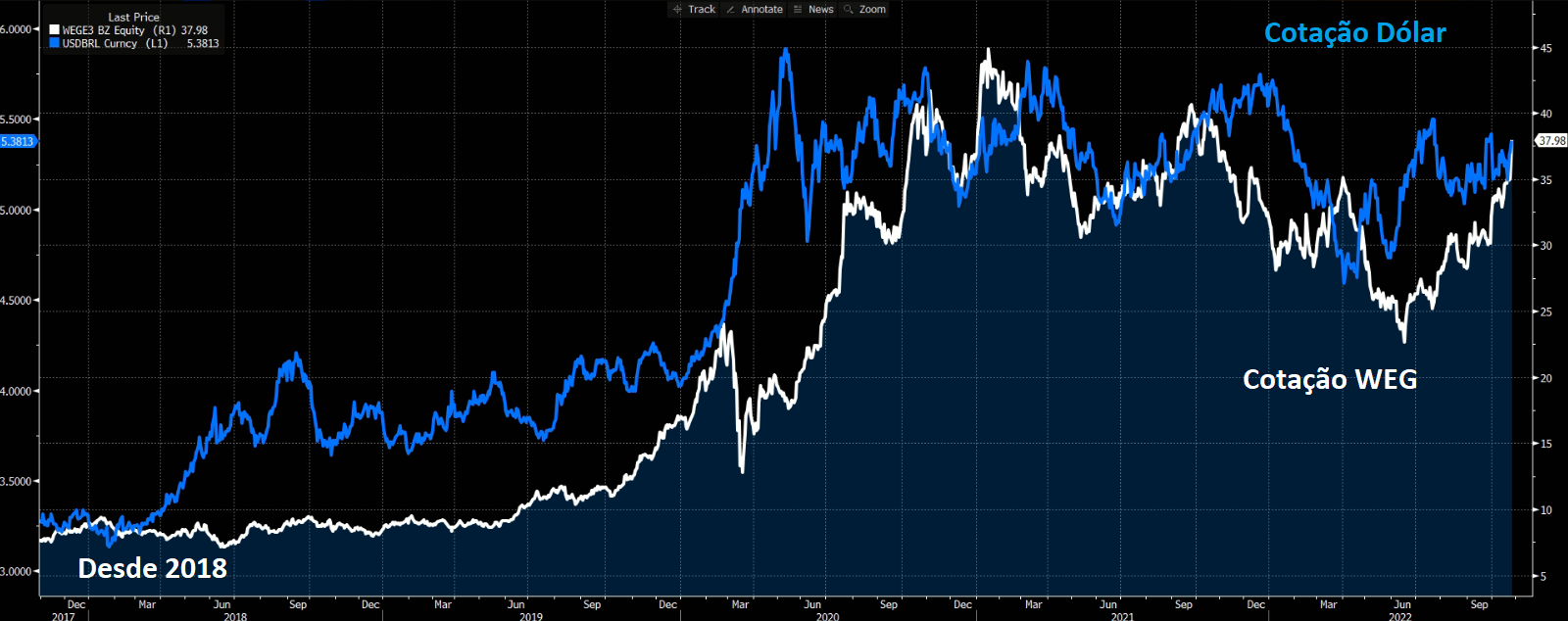

Em nossa visão, o que o mercado acaba ignorando é que os resultados da companhia (e consequentemente sua cotação) seguem a trajetória do dólar.

Mesmo que 50% das receitas ainda contemplem o mercado local, o que impulsiona o aumento dos resultados de WEG no Brasil está conectado aos ciclos de moeda forte, uma vez que os segmentos que mais crescem no Brasil envolvem agro, mineração, papel & celulose e óleo & gás. Todos conectados ao dólar.

Vale a pena investir?

Sem que o mercado pudesse associar, a WEG se tornou uma proxy do dólar, o que nos faz concluir que é mais caro comprar WEG do que investir diretamente em moeda forte — ou em empresas lá fora, que se beneficiam do crescimento e geração de fluxo de caixa.

Com os impactos ainda não totalmente mensurados da recessão global, podemos ver as margens da WEG fortemente impactadas.

Ainda é muito cedo para assumir que WEG terá anos dourados como no passado.

Por ser uma variável totalmente imprevisível e o fato de WEG negociar a múltiplos mais altos, com um crescimento projetado de 15%, optamos por ficar de fora das ações da WEG.