As notícias recentes indicam que a WEG está num processo de crescimento dos lucros e sugerem que o preço da ação está barato. Vejam as matérias que apareceram na imprensa financeira:

-

Seu Dinheiro: Fênix à solta: Weg (WEGE3 (BVMF:WEGE3)) ressurge como ‘fábrica de bilionários’;....

-

Valor Econômico: WEG tem lucro líquido de 1,7 bilhão no 4º trimestre, alta de 46,2%....

-

E-investidor: Investidor tem até hoje para receber dividendos bilionários da Weg (WEGE3).

-

Seu Dinheiro: A campeã voltou? Weg (WEGE3) supera as projeções no 4T23 e ações lideram o Ibovespa.

-

e-invest: 'Boa evolução': Weg (WEGE3) surpreende no 4T23 e ações disparam mais de 6%... ...Para os analistas do Itaú BBA, os resultados que a Weg divulgou apresentaram uma “boa evolução”. Segundo eles, mesmo ao ajustar os ganhos pontuais relacionados ao fiscal, o lucro por ação (LPA) da companhia superou a previsão em 10%, com surpresas positivas tanto no top line quanto na lucratividade.

-

Suno: O Goldman manteve recomendação ‘neutra’ para as ações de Weg, com preço-alvo a R$ 38,80...... O Itaú BBA tem recomendação ‘market perform‘ para as ações de Weg, com preço-alvo a R$ 38,50..... WEG (WEGE3) tem lucro 28% superior ao esperado pelo BTG (BVMF:BPAC11); banco projeta alta de 36,5% nas ações.

Até ai, tudo é positivo para a WEG, mas surgiu uma manchete que soa meio estranha e contraditória:

-

InfoMoney: WEG aprova dividendo complementar de R$ 1,25 bi e propõe aumento de capital de R$ 1 bi

Explicando a estranheza: a WEG distribuirá 1,25 bilhão e simultaneamente fará aporte de capital com emissão primária de 1 bi. Ora, se os novos projetos são excelentes, gerarão ROI elevado, por que distribuir dividendo e depois fazer aporte de capital? São ações contrárias.

O que fica distante das reportagens é o efeito da diluição do capital que o aporte produzirá. Além disso, o capital novo é do tipo mais exigente em rendimento. Isso sem falar nos custos de emissão que poderiam ser evitados (receita dos bancos de investimento). A estratégia usual das empresas frente à demanda com projetos novos e rentáveis é financiar esses projetos de longo prazo com emissão de títulos de renda fixa. Por que a WEG mantem a estrutura de capital quase que totalmente desalavancada com credores de renda fixa?

A análise econômica das demonstrações contábeis explica esse comportamento? Vamos aos dados apresentados na Figura 1, a seguir.

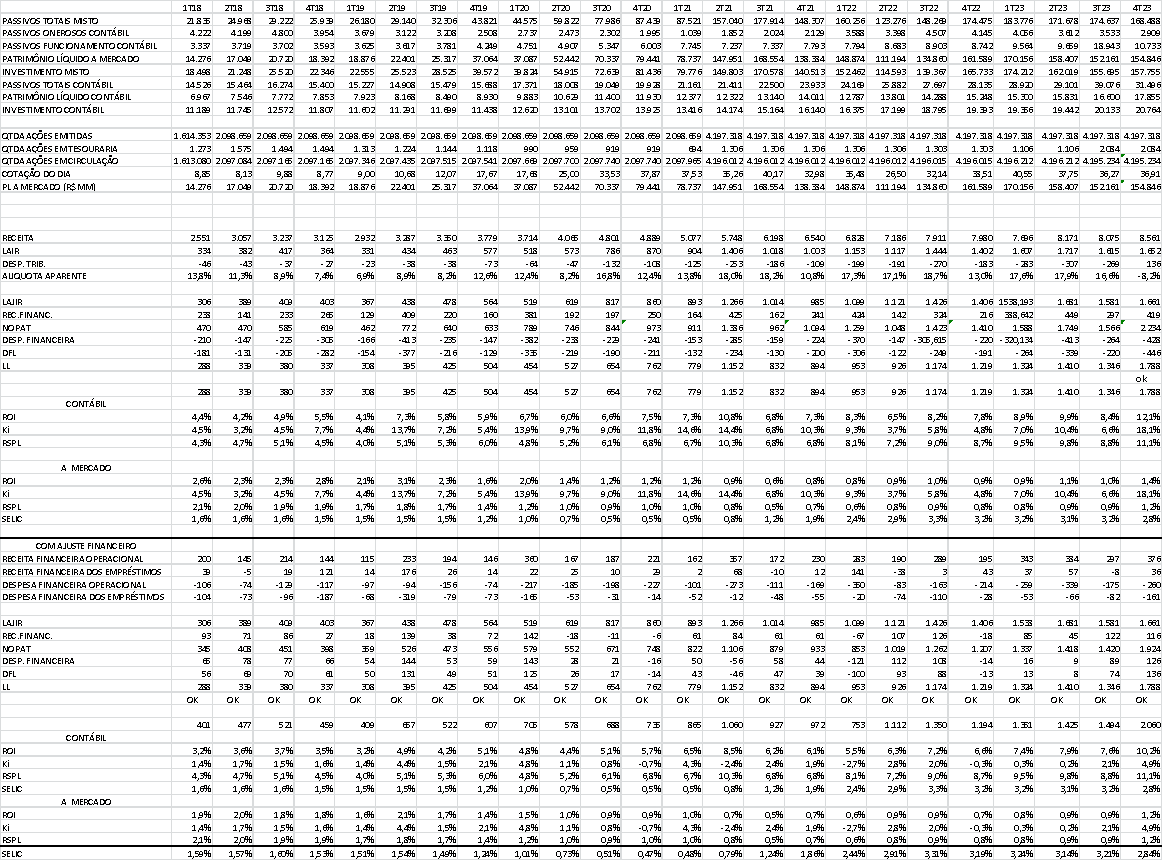

Figura 1. Análise econômica das demonstrações contábeis trimestrais.

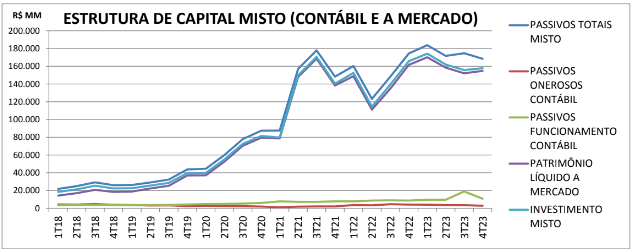

A maior surpresa da análise é encontrar um retorno do investidor de renda variável (RSPL) muito baixo, quase sempre foi inferior a SELIC. A média dos RSPL de todos os trimestres foi de 1,18% a.t., muito inferior à Selic média que foi de 1,81%. Toda a festa sobre o lucro da WEG foi por conta de uma melhoria do RSPL de 0,9% para 1,2% ao trimestre, isso para uma Selic da ordem de 3%. O ROI médio de todos os trimestres foi de 1,19%, o ROI foi quase sempre igual ao RSPL porque a empresa é quase totalmente desalavancada com credores de renda fixa.

As manchetes apenas falam em lucro nominal (1,7bi), um crescimento de 46,2% e “a campeã voltou?”. Esse tipo de informação induz os investidores a acreditarem que a empresa tem um desempenho superior, uma seleção de informação divulgada que poderia levantar suspeita de manipulação. Quando os números nominais são transformados em taxas, a verdade vem à luz e a realidade ruim do desempenho operacional financeiro para o acionista da empresa fica evidente. Fique claro que esses resultados ruins não tiram o brilho das qualidades tecnológicas do negócio. Traduzindo: o preço está caro.

Se a empresa emitisse debentures, o custo seria de mercado, o spread financeiro seria fortemente negativo e mostraria para a sociedade a verdade sobre o desempenho que a empresa produz para os acionistas. Seria esse um bom motivo para a empresa ficar longe do mercado de renda fixa? Hoje o spread financeiro já é negativo, acontece que seu efeito é inexpressivo em razão da virtual ausência de dívidas de renda fixa.

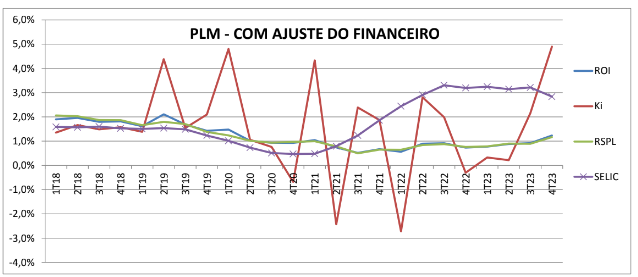

Os analistas que só se preocupam com a liquidez recomendam a WEG como uma entidade muito segura, pois os indicadores de solvência mostram a empresa com um baixíssimo endividamento (baixo risco financeiro de prazos), tal como ilustra a Figura 2 e trata da estrutura de capital.

Figura 2. Evolução da estrutura de capital

O que se pode esperar das ações da WEG?

Os preços correntes das ações refletem uma mistura do desempenho do passado com expectativas sobre o que se espera no futuro. No caso da WEG, a sustentação dos preços das ações pode ser explicada por dois elementos subjetivos: expectativa de redução da taxa de juros no futuro e expectativas de lucros futuros crescentes. São elementos subjetivos porque dependem de como os agentes esperam que essas variáveis se comportem no futuro.

O problema revelado pela análise econômica das demonstrações contábeis sobre a WEG é que a rentabilidade dos lucros operacionais não é crescente o suficiente para justificar os preços atuais.

Outra expectativa que justificaria os preços atuais seria o mercado esperar uma enorme redução das taxas de juros, uma diminuição do atual nível para algo como 4% ao ano.

Maomé ordenou, assim, que o monte Safa viesse até ele. Como o monte não se deslocou, o profeta foi ele mesmo até à montanha.

Quando os agentes do mercado se convencerem de que a realidade operacional da WEG é incapaz de gerar lucros futuros muito maiores que os atuais e que não há perspectiva de uma substancial redução de juros, certamente haverá uma correção dos preços. A rentabilidade será ajustada reduzindo-se o valor do investimento, em especial pela redução do patrimônio líquido avaliado a mercado.

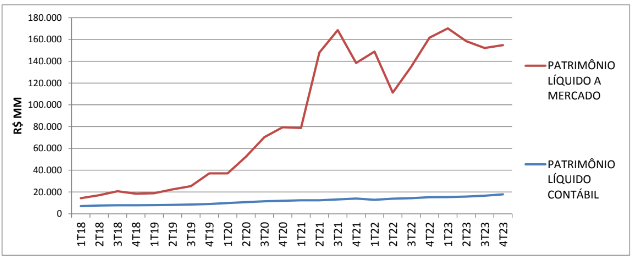

A Figura 3 a seguir mostra que o patrimônio líquido a mercado já proporcionou uma enorme valorização entre 2018 e 2021. Hoje o valor de mercado do patrimônio líquido é oito vezes maior que o valor contábil.

Por exemplo, para que o ROI e RSPL alcançassem o rendimento da Selic do 4T23, o valor de mercado do patrimônio líquido precisaria sofre uma queda de substancial, algo como perder 57% do valor de mercado da data do balanço.

AJUSTES NOS CÁLCULOS DOS INDICADORES

No cálculo dos indicadores econômicos foram realizados alguns ajustes para que se produzissem números coerentes com a realidade do mercado financeiro. Os ajustes foram os seguintes:

-

Uso de alíquota aparente de tributos sobre o lucro correspondente à média de todos os trimestres.

-

Reclassificação de receitas e despesas financeiras para cálculo do ROI.

Um pouco de teoria sobre a análise econômica das demonstrações contábeis e as explicações detalhadas dos ajustes encontram-se na análise anterior (3T23).

Encontre dados avançados sobre a Weg e outras ações do mundo inteiro com o InvestingPro. Para um desconto especial, use o cupom INVESTIR para as assinaturas anuais e de 2 anos do Pro e Pro+

BASE DE DADOS DOS GRÁFICOS