Para começar, vamos nos certificar de que todos estejam na mesma página. O relatório do índice de preços ao consumidor (IPC), divulgado na semana passada, mostrou que o “pico do IPC” deste ciclo provavelmente foi alcançado no relatório do mês anterior a 8,5%. Mas isso não significa que os preços vão cair. O pico do IPC significa que a taxa de aumento vai desacelerar, mas, se você está esperando que os preços dos carros novos caiam, é melhor esperar sentado.

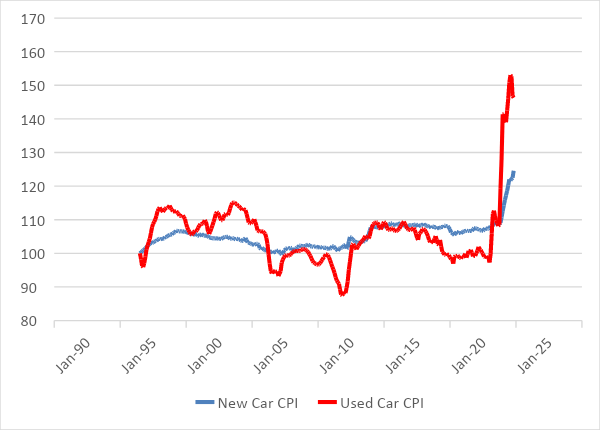

Por falar em carros... A disparada dos preços dos carros usados nos EUA deveu-se a diversos fatores, como impossibilidade de comprar veículos novos e escassez de oferta de frotas de aluguel em 2021, além de outras questões não recorrentes. Esse cenário fez com que, em alguns casos, um carro usado chegasse a custar a mesma coisa que um carro novo. Acreditava-se que os preços dos carros usados cairiam quando as “restrições da cadeia de suprimentos” fossem sanadas.

Bem, adivinhem só. De fato, essa incongruência está sendo sanada, mas através da elevação dos preços dos carros novos, e não pela queda dos preços dos carros usados. Trata-se de algo natural diante do fato de que a quantidade de dinheiro em circulação subiu 40% em relação ao fim de 2019, portanto todos os preços acabariam subindo uma hora, em média 40%, “ceteris paribus”.

Fonte: Escritório de estatísticas trabalhistas

Nesta semana, serão divulgados diversos dados sobre o mercado imobiliário americano. Os preços das residências também subiram após a Covid, mas a expectativa é que haja um alívio na valorização dos imóveis, em razão do aumento dos juros de financiamento, o que impacta sua acessibilidade.

O financiamento mais caro também afeta a especulação imobiliária e, sobretudo, o interesse de quem está comprando um imóvel pela primeira vez. Mas aqui estamos falando de compradores mais sensíveis aos preços. Minha expectativa é que vejamos uma queda no volume das vendas imobiliárias. Porém, mesmo que os preços das residências não continuem subindo 20% ao ano, o fato é que ainda há uma grande escassez de imóveis, e as pessoas que ainda estão adquirindo essas propriedades têm uma demanda mais inelástica ao preço. Deve-se ter atenção especificamente à variação ano a ano do preço médio das vendas de casas existentes. Há vários anos não fica abaixo de 12,6% e, no último relatório, foi de 15%. O indicador deve desacelerar, mas bem devagar.

Dando um passo atrás...

Parte da razão pela qual as pessoas estão falando com tanto entusiasmo sobre o “pico do IPC” é que isso permite aos analistas voltar a se concentrar na rapidez com que a inflação voltará para a meta do Fed. Tudo indica que há muito otimismo com a previsão dessa desaceleração, com alguns especialistas inclusive dizendo que a taxa de inflação nos últimos três meses de 2022 ficará dentro da meta do Fed, em torno de 2%.

Eu fico intrigado com o fetichismo em torno desse número. A insistência do Fed com a inflação a 2% de certa forma se transformou numa crença de que esse percentual é uma espécie de “equilíbrio natural” para o qual toda a inflação deva convergir (na falta de distúrbios na cadeia de suprimentos ou seja lá qual desculpa venha à cabeça). Não está totalmente claro para mim por que esse seria o caso. Já faz muito tempo que a política monetária americana não é conduzida de forma a permitir que ocorra tal reversão à média. No entanto, ainda que esse fosse o caso no passado, não consigo pensar em uma boa razão do porquê deveria ser o caso agora, do nada. Conveniência retórica, talvez?

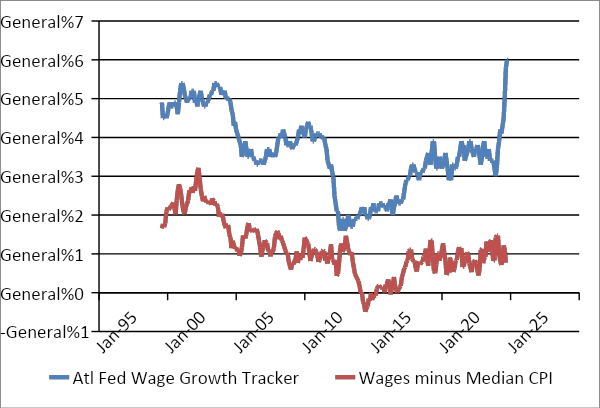

Os salários estão subindo 6%, e tudo indica que continuarão acelerando diante das pressões de inflação subjacente (representada aqui pelo IPC médio). Não aparenta ser um sistema inerentemente adiantado. Parece se tratar mais de um sistema bastante normal, em que as pressões inflacionárias estão sendo transmitidas aos salários e vice-versa.

Fonte: Fed de Atlanta

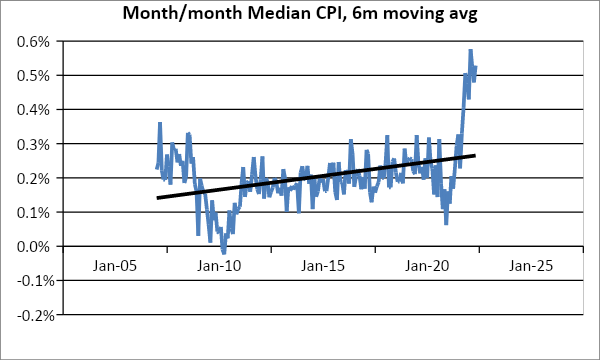

Além disso, embora o núcleo da inflação e a inflação geral tenham atingido o pico, não tenho a mesma convicção de que esse é o caso de outras medidas melhores das pressões de preço, como o IPC médio. Este último ainda registra alta nos últimos três, seis e doze meses.

Fonte: Fed de Cleveland

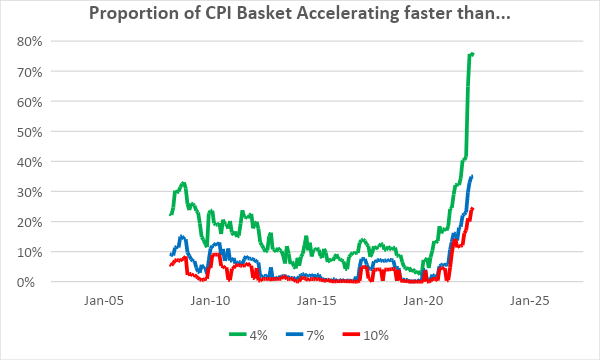

E não há qualquer sinal de que as pressões inflacionárias na cesta do IPC pararam de se disseminar. O gráfico abaixo mostra a proporção da cesta de consumo em que a variação percentual ano a ano é mais rápida que 4%, 7%, e 10%, respectivamente. Um quarto da cesta de consumo está inflando mais de 10% ao ano, inclusive artigos como farinha; arroz e macarrão; praticamente qualquer tipo de carne; comida para bebês; propano; grandes eletrodomésticos; ferramentas; roupas masculinas; carros (novos, usados ou alugados) e muito mais!

Fonte: Enduring Investments

Portanto, ainda que tenhamos visto o "pico do IPC", não estou certo de que já superamos o pico das pressões inflacionárias. As previsões de que veremos a inflação a 2-3% até o fim do ano parecem-me um tanto ilusórias.