O dólar está entre as moedas mais fortes do mundo e, em partes, isso se deve à sua extensa adoção pelo mundo. Por isso, a variação do dólar tem impacto global, o que faz com que os investidores sejam afetados por essas oscilações de forma direta ou indireta.

Nesse sentido, é interessante entender o que faz com que a moeda americana se movimente em relação ao real e quais efeitos isso pode causar no seu portfólio de investimentos. Ainda, você deve conhecer as principais formas de mitigar os riscos desses cenários.

Por que o preço do dólar oscila?

Ao observar o preço do dólar hoje em relação ao real, você nota que ele varia constantemente, de modo que o preço de um dólar se torne maior ou menor em reais.

Isso se deve, principalmente, ao fato de o Brasil adotar o regime de câmbio flutuante. Portanto, não há uma intervenção direta do Governo para definir qual será o preço da moeda norte-americana em relação ao real.

Esse modelo faz com que o preço do dólar varie conforme as condições de mercado, considerando a lei da oferta e da demanda. Com o câmbio flutuante, portanto, o valor da moeda americana no Brasil depende do volume de dólar em circulação na economia brasileira — o que oscila com o tempo.

Para entender melhor, considere a variação do dólar em relação ao real entre 2018 e 2023:

No período analisado, a moeda americana passou por uma valorização de quase 38%. Logo, o real perdeu valor para o dólar nesses 5 anos, embora tenha alcançado patamares mais altos e mais baixos em diferentes momentos.

Quais fatores promovem a variação do dólar?

Como você acompanhou, a lei da oferta e da demanda é determinante para o câmbio. Nesse sentido, há diversos elementos que interferem nessa relação entre a procura e a disponibilidade da moeda norte-americana, impactando sua relação com o real.

Taxa básica de juros

A política monetária é uma das principais responsáveis pelo comportamento da moeda americana no mundo. No geral, ela se relaciona com a taxa de juros definida pelos países, o que interfere em toda a economia e até no cenário global. Isso acontece devido aos efeitos da taxa de juros sobre a performance dos títulos públicos de cada país. Como eles são garantidos pelo Governo, esses títulos são considerados os investimentos mais seguros de cada mercado.

Quando a taxa de juros sobe, é provável que o rendimento deles também aumente. Logo, eles se tornam mais atraentes para os investidores. Para entender como isso pode afetar a cotação do dólar, considere a Selic, que é a taxa básica de juros da economia brasileira.

Se o Banco Central (Bacen) decidir aumentar essa taxa, por meio do Comitê de Política Monetária (Copom), os títulos atrelados à Selic terão maior rendimento. Essa decisão poderá atrair mais investidores estrangeiros, elevando a circulação de dólares no Brasil e, consequentemente, diminuindo sua cotação frente ao real.

Já se o Federal Reserve Fed, por meio do Federal Open Market Committee (FOMC), aumentar a taxa de juros dos Estados Unidos, os títulos públicos americanos passam a atrair mais atenção. Afinal, a economia dos EUA é considerada sólida, o que diminui o risco de o Governo não pagar os investidores.

Sendo assim, é possível ocorrer uma saída de investidores estrangeiros do Brasil. Com menos dólares circulando na economia brasileira, a taxa de câmbio tende a subir.

Balança comercial

Outra questão que pode interferir na variação do dólar é o desempenho da balança comercial. Quando ocorre superávit, é sinal de que o Brasil exportou mais do que importou. Esse cenário aumenta a circulação de dólares na economia brasileira, favorecendo a queda da taxa de câmbio.

O oposto também acontece: diante de um número de importações maior que o total de exportações, há o déficit da balança comercial. Considerando que isso gera uma saída maior de dólares, a disponibilidade da moeda americana é menor no Brasil, favorecendo o aumento da taxa cambial.

Mercado turístico

De modo semelhante ao que acontece com a balança comercial, o comportamento do mercado turístico pode interferir nos resultados do câmbio. Se os gastos dos brasileiros no exterior sobem, há uma grande procura de dólares na economia brasileira e uma saída elevada da moeda, aumentando sua cotação.

Já um turismo externo mais fraco contribui para haver uma procura menor pelo dólar no Brasil, bem como há menos saída da moeda estrangeira. Assim, é possível observar uma redução na taxa cambial, causando mais uma variação do dólar.

Cenário interno

As oscilações do dólar também se relacionam ao que acontece no mercado interno. Nesse caso, o processo tem relação com a percepção de risco gerada e, consequentemente, o comportamento dos investidores estrangeiros. Em geral, um cenário de mais estabilidade política e econômica tende a atrair capital externo.

Afinal, o Brasil é considerado um mercado emergente e, por esse motivo, tende a ser mais volátil. Se o país apresenta boas perspectivas de desempenho, com condições estáveis, ele consegue atrair mais investimentos porque a percepção de risco é menor.

Por outro lado, um cenário de instabilidade fiscal, econômica ou política pode fazer com que o investimento no Brasil se torne mais arriscado. O risco pode afastar muitos investidores estrangeiros, diminuindo a circulação de dólares na economia e, consequentemente, aumentando o câmbio.

Cenário externo

Além do cenário interno, as condições do mercado externo são determinantes para o comportamento do dólar. Se a economia global tem boas perspectivas, é comum que os investidores tenham maior apetite ao risco. Isso pode gerar mais investimentos em países emergentes, como o Brasil.

Já uma deterioração no cenário externo tende a elevar a rejeição ao risco por parte dos investidores. Como o dólar é considerado uma reserva de valor, é comum que eles optem por atrelar os recursos ao dólar. Isso gera uma saída de investimentos estrangeiros do Brasil, afetando o preço da moeda americana.

Alguns exemplos de riscos externos que promovem esse cenário foram a pandemia de covid-19, em 2020, e a invasão da Ucrânia pela Rússia, em 2022. Logo, desequilíbrios geopolíticos e dificuldades sistemáticas tendem a provocar a variação do dólar.

Como as oscilações do dólar podem afetar os investidores?

Como você acompanhou, o preço do dólar sofre oscilações no regime de câmbio flutuante, e isso ocorre devido a fatores diversos. Para quem investe, essas movimentações podem gerar tanto impactos positivos quanto efeitos negativos.

- Alterações na inflação

Com a flutuação do dólar, é comum que os custos de diversas commodities e outros produtos também se alterem. A oscilação pode afetar diretamente o preço cobrado dos clientes finais e, por consequência, a medida da inflação.

Se o dólar subir, muitos insumos e produtos do mercado brasileiro aumentarão de preço, devido à dolarização de parte da economia. Com o aumento do custo do barril de petróleo, por exemplo, os transportes ficam mais caros e o preço é repassado aos consumidores, elevando a inflação.

Uma redução no preço do dólar, por outro lado, pode gerar uma queda nos preços ao consumidor, ajudando a manter a taxa de inflação dentro da meta. Para os investidores, a movimentação desse índice é importante porque ele afeta a rentabilidade real — ou seja, quanto o investimento rende sem que haja perda do poder de compra do dinheiro.

Então períodos de alta do dólar e de aumento da inflação fazem com que a rentabilidade real possa ficar comprometida. Esses fatores exigem dos investidores a busca por um retorno mais elevado para alcançar um resultado acima da inflação.

- Impactos no desempenho de empresas

O desempenho do dólar também pode interferir na performance de diversas empresas. As companhias exportadoras, por exemplo, costumam ganhar competitividade e lucratividade com o aumento do dólar e a desvalorização do real.

Já as empresas importadoras observam um acréscimo nos custos e no endividamento, além de uma redução no nível de lucratividade. Nesse sentido, quem investe em companhias pode ter os resultados alterados pela variação do dólar.

Ainda, é preciso considerar que outros setores podem ser impactados, mesmo indiretamente. O varejo costuma ser prejudicado por uma alta na inflação, já que tende a haver queda no consumo. Portanto, quando o preço da moeda americana sobe, ele pode interferir nos resultados do setor.

- Mudanças no fluxo de investimento

Também vale a pena considerar que costumam ocorrer mudanças no fluxo de investimento, dependendo do comportamento do dólar. Se a cotação da moeda americana estiver muito alta em relação ao real, dois cenários podem acontecer.

O primeiro ocorre se a cotação subir por um aumento no risco global. Nesse caso, a tendência é que ocorra a saída de investidores estrangeiros do mercado brasileiro. Isso pode enfraquecer a bolsa de valores do Brasil (B3 (BVMF:B3SA3)), já que o volume negociado é menor e pode haver menos liquidez.

Por outro lado, a desvalorização do real pode motivar o investimento estrangeiro, já que há maior capacidade de aporte em dólares. O movimento pode ajudar a fortalecer o mercado e favorecer os investidores nacionais.

- Impactos no risco do mercado

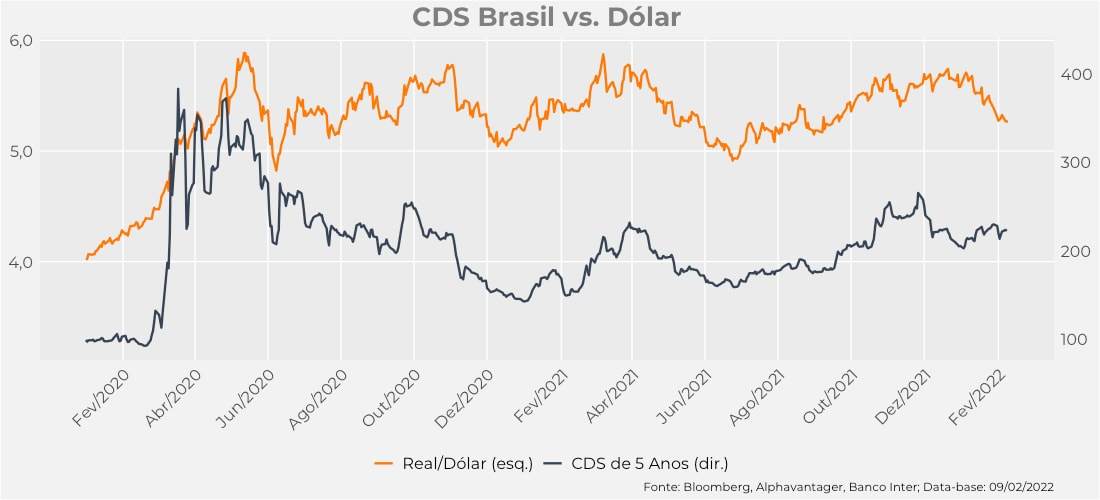

A variação do dólar ainda tende a interferir no nível de risco do mercado nacional, de modo amplo. Para entender como isso acontece, considere o gráfico entre o Credit Default Swap (CDS) e a taxa de câmbio no Brasil.

O CDS é um dos índices de risco sobre o mercado brasileiro. Observe os dados abaixo:

Normalmente, há uma correlação entre a taxa de câmbio e a percepção de risco. Apesar de os números não se movimentarem exatamente da mesma forma, há tendências de crescimento no risco com o aumento do dólar — e vice-versa. Logo, as oscilações da moeda também impactam o risco do mercado — e são afetadas por ele, simultaneamente.

Como proteger sua carteira dessas variações?

Buscar formas de se proteger das oscilações do dólar é essencial para diminuir o impacto do risco cambial e da volatilidade de curto prazo. Essa também é uma maneira de mitigar eventuais perdas que podem acontecer por meio do hedge cambial. Veja abaixo algumas dicas importantes:

- Diversifique seu portfólio

Uma das dicas para se proteger das oscilações cambiais é diversificar o seu portfólio. Isso significa investir em classes, ativos e setores diferentes, evitando a concentração de recursos. Como você viu, a variação do dólar interfere nos investimentos de modo diferente.

Por causa disso, o ideal é expor sua carteira a riscos distintos. Com essa estratégia, é possível evitar que todo o portfólio seja afetado pelo movimento de alta ou de queda do dólar, buscando equilibrar os riscos com mais efetividade.

- Dolarize parte da sua carteira

Uma das formas de diversificar seu portfólio é fazer investimentos em mercados distintos. Por isso, vale a pena investir uma parte do seu patrimônio em ativos relacionados ao cenário internacional, como ao dolarizar a carteira.

Se você investir em empresas dos EUA, por exemplo, uma alta no dólar poderá representar um aumento nos seus ganhos, devido à conversão cambial. Esse resultado permitiria compensar total ou parcialmente eventuais perdas causadas pelo aumento da moeda americana.

Ao mesmo tempo, isso não significa que você precisa alocar recursos diretamente em outro país. Essa ação pode não ser tão interessante devido aos custos com impostos e conversão cambial. Para dolarizar sua carteira sem sair do Brasil, você pode recorrer aos exchange traded funds (ETFs).

Também chamados de fundos de índice, esses são veículos financeiros que têm uma gestão profissional e cujo objetivo é replicar o desempenho de um índice de referência. Se esse benchmark for composto por ativos em dólar, você expõe seu capital à performance dessa moeda.

A negociação das cotas de um ETF pode ocorrer diretamente na bolsa brasileira, em reais. Além disso, você pode se expor a ativos de diferentes países e setores, o que permite aprofundar ainda mais a sua diversificação.

- Foque o longo prazo

Da mesma maneira que acontece com ativos de renda variável, o comportamento do dólar tende a ser mais volátil no curto prazo. Afinal, ele é mais influenciado por notícias pontuais, perspectivas e outros fatores.

Como isso aumenta o risco, investir com foco no longo prazo pode ser mais estratégico. Desse modo, você diminui a exposição aos riscos e potencializa o desempenho dos seus investimentos. Como foi possível aprender, entre 2018 e 2023, o dólar valorizou quase 40% em relação ao real.

Embora não haja garantias quanto à performance futura, esse dado indica que apesar de quedas pontuais, a moeda americana consolidou um resultado positivo no longo prazo. Sabendo como se proteger dessas oscilações e até como ter lucros com elas, você terá a chance de explorar melhor o comportamento dessa moeda.