As ações da Vale (BVMF:VALE3) continuam a atrair a atenção dos investidores, impulsionadas pelo aumento recente no preço do minério de ferro e por uma série de desenvolvimentos macroeconômicos e corporativos. No balanço do segundo trimestre de 2024, a empresa apresentou resultados sólidos, refletindo tanto o aumento na produção de minério quanto suas iniciativas estratégicas para mitigar passivos e melhorar sua competitividade global. A empresa destacou um aumento da receita líquida, com crescimento em produção e vendas, além de melhorias na estrutura de custos.

No contexto de um mercado global em recuperação, com a China adotando estímulos econômicos e a alta recente do |minério, a Vale continua se beneficiando de um ambiente favorável. Além disso, a nomeação de Gustavo Pimenta como novo CEO promete um novo ciclo de gestão na empresa.

Operacional e Resultados Financeiros Sòlidos

No 2T24, a Vale registrou uma receita líquida de US$ 9,9 bilhões, com aumento de 3% em relação ao 2T23 e de 17% em comparação ao primeiro trimestre de 2024. Este desempenho foi impulsionado principalmente pela produção recorde de minério de ferro, especialmente na mina S11D, atingindo um volume de 79,8 milhões de toneladas e com crescimento de 7% ano a ano -- além de maiores vendas de estoques.

O lucro líquido da empresa foi um dos principais destaques, totalizando US$ 2,8 bilhões, com aumento expressivo de 210% em relação ao mesmo período de 2023, favorecido pela reversão de provisões e maiores volumes de venda. Falando em rentabilidade, a Vale manteve o EBITDA ajustado da companhia estável em US$ 4,0 bilhões, com uma Margem EBITDA de 40%, ligeiramente inferior ao trimestre anterior.

Por outro lado, os custos operacionais da companhia cresceram, com custos e despesas totais (excluindo Brumadinho) aumentando 9% ao ano, impactados por maiores despesas com fretes e custos de manutenção -- mas a expectativa é de redução desses custos no segundo semestre de 2024, à medida que os volumes de produção do Sistema Norte aumentam e as atividades de manutenção se normalizam.

A Dívida Líquida da Vale foi reduzida no segundo trimestre, atingindo US$ 8,6 bilhões, reforçando a gestão eficiente de passivos da empresa, que também se beneficiou de uma melhoria no prazo médio da dívida, estendendo-o para 9,2 anos. A redução foi impulsionada pelos recursos provenientes da parceria com a Manara Minerals, que trouxe US$ 2,5 bilhões em caixa para a divisão de Metais para Transição Energética. Esse movimento demonstra a disciplina da empresa na alocação de capital, o que se alinha com sua estratégia de manter uma Dívida Líquida expandida entre US$ 10-20 bilhões. O Fluxo de Caixa Livre, embora tenha sido negativo em US$ 178 milhões, foi impactado por maiores investimentos em capital de giro e despesas relacionadas a Brumadinho.

Alguns fatores-chave que definem o atual momento da Vale:

-

Estímulos na China: A China, principal compradora de minério de ferro da Vale, continua implementando estímulos econômicos voltados à infraestrutura que impulsionam a demanda por commodities. Isso afeta diretamente a empresa, que reportou aumento nas vendas e elevação da receita. A recuperação da demanda chinesa também contribuiu para a recente alta de 10% no preço do minério de ferro, e a empresa se beneficia da demanda por minério de alta qualidade, especialmente com sua produção recorde no Sistema Norte.

-

Novo CEO e Foco em Sustentabilidade: Gustavo Pimenta, ex-CFO, assumiu como CEO e traz uma forte experiência financeira para liderar a companhia em seus próximos desafios, reforçando a estratégia de eficiência financeira e crescimento sustentável. A Vale também continua investindo em soluções de baixo carbono, com a expansão de sua capacidade de fornecimento para siderúrgicas com foco em aço de baixo carbono.

-

Acordo de Mariana: O acordo para pagamento de danos coletivos, em conjunto com a Samarco e a BHP, está em fases avançadas, com a Fundação Renova tendo desembolsado R$ 37 bilhões até o fim do trimestre. Esses esforços demonstram o compromisso da empresa com a reparação integral e podem reduzir significativamente as incertezas jurídicas e os custos futuros relacionados ao desastre

A Vale continua a entregar valor aos seus acionistas por meio de seu robusto programa de recompra de ações. No 2T24, a empresa alocou US$ 114 milhões para recomprar 33,1 milhões de ações, equivalente a um Buyback Yield de 1,8%. Além disso, a companhia mantém um Dividend Yield atraente de 11,2%, reforçado por sua política de pagamentos regulares, já consolidada ao longo de 24 anos consecutivos de distribuição.

Saúde Financeira em dia

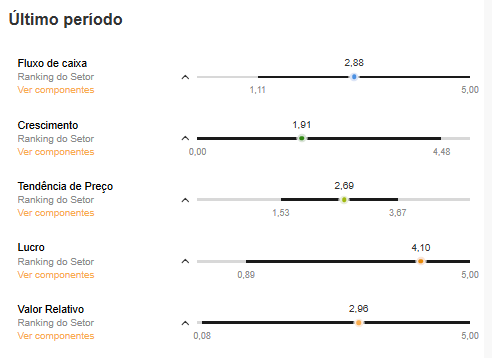

A análise dos principais indicadores financeiros da Vale revela uma empresa com lucros relevantes e posição consolidada no mercado. A nota geral de Saúde Financeira da empresa calculada pelo InvestingPro é de 2,93 (C). A categoria de maior destaque é a de Lucratividade, com nota 4,10.

Os indicadores financeiros que levam a isso são, entre outros: Margem EBITDA de 40,1% e Margem Operacional de 33,2%, números robustos que demonstram a eficiência da operação. Além disso, o Retorno sobre o Patrimônio Líquido (ROE) da empresa é de 24,8%, enquanto o Retorno sobre o Capital Investido (ROIC) é de 19,8%, ambos reforçando a capacidade da Vale de gerar retorno para seus acionistas. A Margem Líquida de 23,2% é boa, destacando a capacidade da empresa de gerar lucros a partir de suas operações.

A categoria de Valor Relativo tem nota de 2,96, evidenciando um ponto de atenção no Earnings Yield de 16,8%, EV/EBIT de 4,6x e P/L de 5,9x, que se mostram atrativos e sinalizam precificação do mercado abaixo do valor real da empresa.

Já a categoria Fluxo de Caixa tem nota de 2,88, influenciada pela Margem de Fluxo de Caixa Operacional de 29,3% e uma sólida cobertura da dívida de curto prazo (Fluxo de Caixa/Dívida de Curto Prazo) de 87%, o que reforça sua capacidade de cobrir passivos mais urgentes. Outros indicadores de fluxo de caixa merecem atenção, como a Margem do Fluxo de Caixa Operacional de 29,3% e a Margem do Fluxo de Caixa Livre Alavancado de 14,4%. Estes números são bons, mas a geração de caixa da empresa poderia ser maior, principalmente frente ao contexto de investimentos contínuos.

Perspectivas otimistas para a cotação

A Vale está bem posicionada para capturar oportunidades no futuro próximo, especialmente considerando que os analistas preveem um lucro líquido de R$ 49 bilhões ao final de 2024. Além disso, a empresa continua a se beneficiar de iniciativas estratégicas, como o foco em projetos de baixo carbono, que estão em linha com a crescente demanda por soluções mais sustentáveis na indústria siderúrgica. A empresa também se apoia no sólido desempenho operacional e no cenário favorável do minério de ferro. As expectativas também são altas para a gestão do novo CEO, Gustavo Pimenta, que já foi CFO da empresa e deve focar em continuar a eficiência operacional e otimização de capital.

Em termos de valuation, o preço-justo da ação VALE3 estimado pelo InvestingPro é de R$ 85,62, o que implica um potencial de valorização de 37% em relação ao preço atual das ações da Vale -- que fechou a semana passada em R$ 62,48. Entre os métodos de valuation mais otimistas estão o Fluxo de Caixa Descontado com Saída pelo Crescimento em 5 Anos, estimando o preço a R$ 101,06, e o Valor dos Lucros Potenciais, que sugere um valor de R$ 96,86. Esses modelos consideram a robusta geração de caixa da empresa e suas vantagens competitivas no setor de mineração. Já a mediana do preço-alvo de 10 analistas é de R$ 76,63, com um upside potencial de 22%, mostrando que a ferramenta está mais confiante que o mercado.

Já a ADR negociada em Nova York está com situação parecida. A cotação fechou em US$ 11,45 na semana passada e o preço-justo do InvestingPro é de US$ 15,57, o que indica um potencial de valorização de 36% de acordo com 14 modelos de valuation. O modelo de Fluxo de Caixa Descontado com Saída pelo Crescimento em 5 Anos (US$ 18,52) e o de o Fluxo de Caixa Descontado com Saída pelo EBITDA em 5 Anos (US$ 18,23) são os mais otimistas. Enquanto isso, a mediana do preço-alvo de 23 analistas para o ADR é de US$ 14,68 (+28% de upside).

De olho no futuro

Entre os principais riscos para a Vale estão os desafios contínuos relacionados ao impacto ambiental, como o processo de reparação pela tragédia de Mariana e a necessidade de mitigar riscos futuros relacionados à segurança em suas barragens. O acordo recente sobre os danos coletivos da tragédia é um passo importante, mas a questão ainda está longe de ser completamente resolvida.

A Vale segue como uma opção interessante para investidores que buscam tanto crescimento quanto rendimento, graças ao Dividend Yield alto e confiável e uma cotação abaixo do valor intrínseco do papel. O cenário de aumento dos preços do minério de ferro, os estímulos chineses e a estratégia de recompra de ações aumentam ainda mais o apelo da companhia para quem busca uma oportunidade para 2025.