Fundada em 1999 através da fusão das cervejarias Brahma e Antarctica, as duas mais populares do Brasil, a Ambev (BVMF:ABEV3) rapidamente se estabeleceu como uma das maiores fabricantes de bebidas do mundo. Hoje sua presença se estende por todo o continente, com fábricas em 14 países das Américas, sendo considerada a maior cervejaria da América Latina e a quinta maior empresa de alimentos e bebidas do mundo.

Atuando com produção, distribuição e comercialização de cervejas, refrigerantes, sucos, chás e outras bebidas, possui em seu portfólio marcas reconhecidas nacional e mundialmente como Skol, Brahma, Antarctica, Budweiser, Stella Artois, Pepsi e Guaraná Antarctica, entre outras. O desempenho da empresa, porém, acaba sendo fortemente relacionado ao cenário macroeconômico. Em um setor altamente competitivo, em que a demanda por bebidas alcoólicas e não alcoólicas é sensível ao poder de compra e à confiança do consumidor, a Ambev precisou diversificar seu portfólio com refrigerantes, energéticos e outras bebidas ao longo dos anos.

Utilizando as ferramentas avançadas do InvestingPro, analisamos a situação atual da Ambev e como ela se posiciona para o futuro próximo.

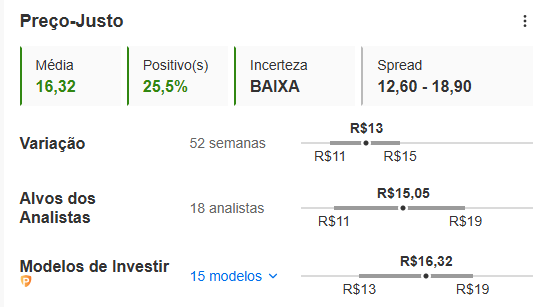

Preço-Justo

Com um preço-justo estimado em R$ 16,32 (na média de 15 modelos de valuation) e cotação atual em R$ 13,00, há um potencial de valorização de 25,5% para as ações ordinárias da Ambev (BVMF:ABEV3). Este upside é significativo no mercado de ações, especialmente em um cenário econômico no qual os investidores buscam empresas resilientes com potencial de crescimento e boa rentabilidade.

Os modelos de valuation mais otimistas para a Ambev incluem o Fluxo de Caixa Descontado (FCD) de 5 Anos com Saída baseada no Crescimento (preço-justo de R$ 18,89), FCD de 10 Anos com Saída baseada no Crescimento (preço-justo de R$ 18,72), FCD de 10 Anos com Saída baseada no Ebitda (preço-justo de R$ 18,70) e FCD de 10 Anos com Saída baseada na Receita (preço-justo de R$ 18,63). Esses modelos indicam que, com base no fluxo de caixa descontado (FCD), a empresa está barata para investir. Os modelos de 5 anos e 10 anos baseados no crescimento apontam um forte potencial para a empresa crescer, enquanto os outros modelos indicam estabilidade nos fluxos de receita e Ebitda, projetando uma valorização consistente no longo prazo.

Já a média do preço-alvo de 18 analistas é de R$ 15,05, com upside de 15,7%, indicando que atualmente o InvestingPro está mais otimista com o papel do que o mercado.

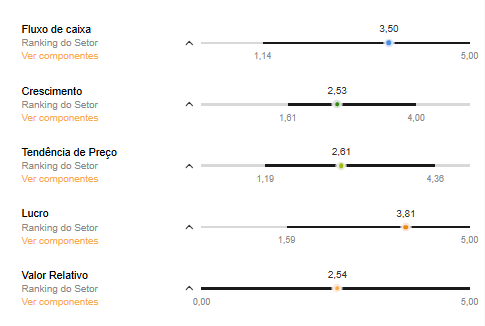

Saúde Financeira

A Ambev possui uma posição financeira sólida, o que ajuda a sustentar a tese de valorização da ação no futuro. A nota geral de Saúde Financeira calculada pelo InvestingPro é de 3,01 (B), acima da média. Das cinco categorias analisadas, a de Lucratividade é a mais promissora, com nota de 3,81, principalmente graças ao lucro líquido de R$ 2,5 bilhões registrado no segundo trimestre de 2024. Mas outros indicadores também contribuem para o bom desempenho no assunto, como a Margem Operacional de 24%, a Margem Ebitda de 29,1% e o Retorno em Caixa Sobre Capital Investido de 21,4%.

A Margem de Lucro Operacional reflete a eficiência com que a empresa gera lucros a partir de suas operações principais, enquanto a Margem Ebitda indica a capacidade da empresa de gerar lucros antes de contabilizar juros, impostos, depreciação e amortização. Já o Retorno em Caixa Sobre Capital Investido mede o quanto de retorno em caixa a empresa consegue gerar em relação ao capital que foi investido em seu negócio. Juntos, esses indicadores mostram que a empresa não só é eficiente em suas operações, como também consegue gerar retornos sólidos para seus investidores, fortalecendo sua posição financeira no mercado.

A Ambev também se destaca por ter mais caixa do que dívidas (Dívida Líquida / Capital Total de -5,7%), o que reduz seu risco financeiro. Outros indicadores como Shareholder Yield de 6,4%, a Margem Bruta de 50,8%, o P/L de 14,1x, o EV/EBITDA de 8,2x e o Yield de Fluxo de Caixa Livre de 10% mostram que a empresa tem retornos sólidos e está bem avaliada em termos de preço-lucro e fluxo de caixa. A expectativa de lucro em torno de R$ 14 bilhões para 2024, em linha com os resultados de 2023 e 2022, reforça a perspectiva positiva.

Desafios e Ameaças

Embora a indústria de bebidas enfrente desafios como mudanças no comportamento do consumidor e aumento dos custos de produção, a Ambev tem capacidade de superar esses obstáculos devido à sua eficiência operacional e inovação constante. O PEG Ratio da empresa está elevado em 15,7x, indicando um crescimento menor comparado ao preço das ações, mas essa métrica é menos relevante quando considerada ao lado de outros indicadores favoráveis, como o P/L e EV/Ebitda, que sugerem que a empresa ainda oferece valor atrativo.

As categorias de Crescimento (nota 2,53) e Valor Relativo (2,54) da Saúde Financeira poderiam ser melhores e estão abaixo da média (que é 2,75). Na primeira, por exemplo, a métrica Razão de Crescimento do EV/Ebitda de 2,2x indica que o valor da empresa em relação ao seu Ebitda cresce a uma taxa que pode ser considerada alta em comparação com o crescimento real de seus lucros operacionais. Isso pode sugerir que o mercado está supervalorizando o crescimento futuro da empresa, o que pode ser um risco se esse crescimento não se materializar. Já na segunda, o Crescimento do Lucro Bruto de -0,8% mostra que o lucro bruto da empresa encolheu, o que pode indicar que os custos de produção estão aumentando ou que a empresa está enfrentando dificuldades em manter suas margens.

Porém, são deficiências que podem ser mitigadas se a empresa mantiver uma estratégia sólida de redução de custos, aumentar a eficiência operacional ou explorar novos mercados para estimular o crescimento da receita e do lucro bruto. Além disso, se o mercado acredita no potencial de longo prazo da empresa e em sua capacidade de se adaptar e inovar, a percepção de crescimento futuro pode justificar temporariamente esses indicadores menos favoráveis.

Na avaliação do preço-justo, há um modelo de valuation que considera que o papel ainda pode cair. O Valor de Potência dos Lucros (Earnings Power Value, em inglês) aponta que o papel vale R$ 12,60 e indica que o mercado está precificando a empresa com uma expectativa de desempenho futuro superior ao que sua capacidade de gerar lucros sustentáveis justifica atualmente -- sinal de que a ação está sobrevalorizada. Se os lucros não aumentarem conforme esperado, ou se a empresa não conseguir expandir sua capacidade de lucro, o preço da ação pode cair para se alinhar mais de perto ao VPL. Ainda vale considerer o Índice de Força Relativa (IFR) de 14 dias de 77,69 indicando que a ação pode estar sobrecomprada; valores acima de 70 geralmente sugerem que o ativo está sendo comprado em excesso, o que pode preceder uma correção de preço ou um movimento de queda.

No cenário macro, a Ambev também encontra alguns obstáculos a considerar. Embora a Ambev seja uma empresa internacional, uma parte significativa de sua receita e lucro ainda depende do mercado brasileiro, que pode ser volátil devido a condições econômicas e políticas locais. Além disso, a empresa enfrenta desafios em algumas categorias, como refrigerantes, que têm crescido menos devido às mudanças nas preferências dos consumidores por bebidas mais saudáveis. Para se manter competitiva em um mercado em constante evolução, a Ambev precisa continuar inovando, especialmente diante do crescimento de marcas artesanais e bebidas alternativas.

A volatilidade econômica na América Latina também pode impactar o poder de compra dos consumidores, afetando as vendas da empresa. Por fim, alterações nas políticas governamentais, como aumentos de impostos sobre bebidas alcoólicas ou regulamentações mais rígidas, podem influenciar negativamente os custos e a lucratividade da Ambev. Inflação e volatilidade cambial são desafios que costumam estar sempre presentes, mas a empresa se mantém como uma referência em eficiência operacional e inovação para minimizar as ameaças.

E você, o que acha da Ambev?

OBS: Dados coletados na quinta-feira, 22 de agosto de 2024