Olá, pessoal. O artigo de hoje foi inspirado por uma boa conversa com Victor Lago (@victorlagoa), que se enquadra facilmente no grupo dos meus mais brilhantes ex-alunos. Ele possui mestrado pela Université de Bordeaux (França), tendo sido orientado por mim quando fui professor visitante desta instituição há alguns anos. Victor vem estudando bastante esse mercado de fundos imobiliários e faz um excelente trabalho como educador, mentor e consultor na área de investimentos e finanças pessoais.

Neste artigo, analiso o mercado de fundos imobiliários a partir do seu principal índice de desempenho (IFIX). Mas antes de compartilhar com vocês a análise, alguns comentários se fazem extremamente importantes com relação não apenas a este artigo, mas para as suas análises em geral:

-

A pergunta título deste artigo é instigante, mas não pretendo, de forma nenhuma, dar qualquer tipo de resposta final;

-

Pretendo, sim, colaborar com o debate, compartilhando uma análise e um ponto que acredito serem relevantes;

-

O mercado de fundos imobiliários vem se desenvolvendo muito nos anos recentes e ainda pode ser considerado incipiente e em franca evolução, de forma que o passado analisado pode não refletir o futuro vindouro;

-

Sabemos que em investimentos não há palavra final, pois o que realmente desejamos é entender melhor os mecanismos do mercado para tomar as melhores decisões e isso depende de muitos fatores que extrapolam, e muito, a análise contida neste artigo;

-

Busco contribuir com informações e conhecimento que auxiliem vocês, investidores, a tomarem as suas melhores decisões na hora de investir. E essas melhores decisões dependem fundamentalmente de vários aspectos individuais que, novamente, fogem a esta análise.

Dito tudo isso, vamos lá? Os fundos imobiliários são popularmente conhecidos por sua recorrência na distribuição de dividendos e por esses serem isentos do imposto de renda. Um ponto interessante é que esses dividendos, em suas origens, possuem certa proteção contra a disparada inflacionária. De uma forma geral, ativos imobiliários têm cláusulas de correção monetária, tal como os ativos que lastreiam CRI´s (Certificados de Recebíveis Imobiliários). Outro exemplo são os fundos imobiliários de tijolos, que possuem contratos de aluguel com os locatários que, em sua esmagadora maioria, incluem cláusulas de reajustes anuais baseados em índices de inflação (notadamente IGP-M ou IPCA). Dessa maneira, há o natural repasse da inflação nos dividendos e esse é o principal motivo da relação comparativa com as NTN-B´s do Tesouro Nacional, pois estes representam títulos públicos indexados à inflação medida pelo IPCA. Se fundos imobiliários precisam, por regra, distribuir dividendos a cada 6 meses, NTN-B´s também pagam, por regra, cupons a cada 6 meses (exceção feita à NTN-B Principal).

A análise que fiz comparou exatamente o principal índice do mercado de fundos imobiliários com o principal índice do mercado de NTN-B´s. Vamos a eles? O IFIX é calculado pela B3 (SA:B3SA3) e representa uma carteira teórica de fundos imobiliários elaborada de acordo com critérios estabelecidos pela bolsa. O objetivo do IFIX é ser o indicador do desempenho médio das cotações dos fundos imobiliários negociados nos mercados de bolsa e de balcão organizado da B3. Por sua vez, o IMA-B é calculado pela ANBIMA através de uma carteira de NTN-B´s negociadas no mercado, buscando, assim, representar a performance média desse segmento do mercado de renda fixa.

Cabe lembrar que ambos, IFIX e IMA-B, são índices de retorno total, ou seja, que incorporam todos os proventos pagos pelos seus constituintes, especialmente dividendos (no caso do IFIX) e cupons (também conhecidos como juros semestrais no caso do IMA-B). Isso é coerente pois traz a rentabilidade total e efetiva que um investidor teria ao investir nesses mercados (representados por tais índices). Qualquer análise de investimento precisa incorporar a rentabilidade total do índice e/ou dos ativos considerados. Por exemplo, ao olhar apenas o dividend yield de um fundo imobiliário ou mesmo de uma ação, flutuações de preços do fundo ou da ação podem tornar esse tipo de métrica extremamente equivocada quando se deseja analisar e comparar performances. Frise-se, portanto, que no final das contas, o que realmente importa para o investidor é a rentabilidade total. E é justamente isso que os índices analisados refletem.

ANÁLISE DO IFIX CONTRA O IMA-B (JANEIRO DE 2011 A MAIO DE 2022)

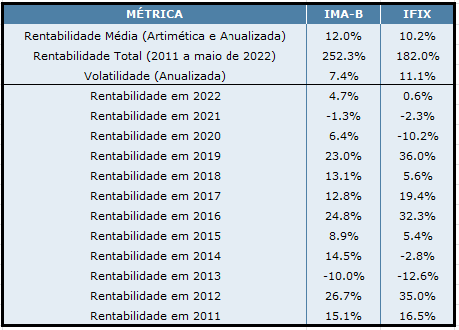

Os dados foram cedidos pela plataforma Quantum Finance e a análise se deu com dados mensais desde janeiro de 2011 até maio deste ano. A tabela abaixo inicia com a rentabilidade mensal média aritmética e anualizada para efeito comparativo. Em seguida, apresenta-se a rentabilidade total no período integral, bem como a volatilidade anualizada apresentada por cada um dos índices. A seguir, são apresentadas as rentabilidades ano a ano desde 2011.

Um ponto importante a lembrar é que ambos os índices possuem ETFs disponíveis na bolsa, ou seja, têm veículos totalmente passíveis de investimento: são eles o XFIX11 e o IMAB11. Optou-se aqui por não usar os históricos de rentabilidades dos ETFs por estes serem muito recentes, o que impediria uma análise robusta (por exemplo, o XFIX11 foi lançado apenas em novembro de 2020).

O que se pode tirar de conclusão é que a briga é feia para o IFIX. Desde 2011, ele entregou 182% de rentabilidade (incluindo, claro, os dividendos pagos) contra 252,3% do IMA-B. E isso ainda veio com uma volatilidade maior: 11,1% ao ano contra apenas 7,4% do seu concorrente. Percebe-se que maior rentabilidade com menor risco é o melhor dos mundos, o que apontaria não valer a pena investir no IFIX quando comparado ao IMA-B (tendo por base a premissa de que essa análise histórica é representativa do que acontecerá no futuro). Mesmo se retirarmos o fatídico ano de 2020 para os fundos imobiliários, o IMA-B continuaria com maior rentabilidade e menor volatilidade.

Por óbvio, a análise aqui se restringiu a índices que procuram representar a média dos seus mercados. Naturalmente, é possível encontrar fundos imobiliários que vêm entregando performances acima do IMA-B, mas nem sempre é fácil para o investidor encontrar os fundos que entregarão isso no futuro (lembre-se: nem sempre rentabilidade histórica se reflete em rentabilidade futura). Mas, ao menos até o momento e em média, o mercado de fundos imobiliários não vem entregando performance adequada, pois perde em rentabilidade histórica e com maior volatilidade. Mas no futuro, com o avanço desse mercado, a história pode ser outra. Aí é outra discussão.

QUAL O PONTO QUE QUERO TRAZER COM ESTA ANÁLISE?

Quis compartilhar estes resultados porque, sinceramente, vejo muitos argumentos falaciosos no mercado, dando conta de que fundos imobiliários são quase “almoços grátis”, sob a justificativa de “renda passiva maravilhosa”. O que precisa ser analisado, em verdade, é a rentabilidade total de qualquer ativo e isso precisa incorporar não apenas todos os proventos, mas igualmente o efeito preço (de mercado, sempre). O fato de pagar ou não dividendos é algo secundário: há vários bons exemplos de grandes empresas (cito Apple (SA:AAPL34)(NASDAQ:AAPL) e Google (SA:GOGL35) (NASDAQ:GOOGL)) que passaram décadas sem pagar dividendos porque estavam reinvestindo o lucro no próprio negócio, e mesmo assim entregaram aumentos vertiginosos de capital. O investidor pode, a seu critério, vender parte desses ganhos de capital e fazer a sua própria política de dividendos: pense nisso.

“Em resumo, o fato nu e cru de um ativo pagar dividendos constantemente não implica necessariamente em ser um belo investimento. A análise precisa incorporar o retorno total para o investidor ao longo dos anos, bem como o risco deste retorno. Esse é o grande ponto que quero passar neste artigo.”

E você, o que pensa? Comente abaixo e venha conversar comigo nas redes sociais @carlosheitorcampani. Procuro sempre publicar conteúdo relevante de educação financeira, investimentos e finanças em geral. Meu objetivo é contribuir com muita informação e conhecimento. Aguardo vocês no Instagram e no Linkedin.

Forte e respeitoso abraço a todos.

* Carlos Heitor Campani é PhD em Finanças, Professor do Coppead/UFRJ, Pesquisador da Cátedra Brasilprev em Previdência e Pesquisador da ENS – Escola de Negócios e Seguros. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na sexta-feira.