Principais conclusões

-

Como continua a priorizar o combate à inflação elevada, o Federal Reserve (Fed) dos EUA elevou sua taxa básica de juros em mais 75 pontos-base.

-

O Fed parece estar tolerando os sinais de uma economia em esfriamento, pois reconhece o imperativo de recuperar a credibilidade e domar a alta inflação geracional.

-

Embora os rendimentos de prazos mais longos provavelmente sejam limitados, pois sinalizam uma desaceleração da economia, acreditamos que os rendimentos de prazos mais curtos podem surpreender os mercados pelo lado positivo, já que o Fed carrega aumentos adicionais nas taxas.

Como foi amplamente divulgado, o Fed elevou sua taxa básica de juros em 75 pontos base (bps) na quarta-feira. Consideramos esse movimento necessário, pois o Fed tem sido direto em sua priorização de domar a inflação recorde de várias décadas. Em contraste com a alta de 50 bps em maio e de 75 bps em junho, a autoridade monetária está agora tendo que lidar com a crescente tensão entre a inflação desconfortavelmente alta e os sinais incipientes de uma economia em desaceleração.

Ainda assim, depois de diagnosticar erroneamente a doença da inflação persistente – e acelerada – durante o segundo semestre de 2021, é provável que as autoridades do Fed não tirem os olhos da bola até que haja evidências claras e convincentes de que o aumento dos preços esteja moderando. Com a inflação cheia – que afeta desordenadamente o poder de compra de grande parte da população dos EUA – ainda acima de 9,0%, nós ainda não estamos lá. Diante disso, apesar de 225 bps de alta até agora em 2022, ainda acreditamos que a política monetária dos EUA ainda não atingiu o pico agressivo.

Temperando para a frente (des)orientação

O ano passado forneceu ampla evidência de que os objetivos do Fed de fornecer orientação futura e depender de dados podem, às vezes, ser incompatíveis. Em dezembro passado, a própria estimativa do Fed de onde residiria sua taxa básica de juros no final de 2022 foi de 0,875%. Avanço rápido em sete meses, já atingindo 2,50%. Os dados venceram.

A orientação para o futuro pode ter funcionado durante a década seguinte à crise financeira global – um período caracterizado por uma inflação obstinadamente baixa – mas não durante uma era de expansão fiscal e monetária histórica. Embora – como o Fed apontou – as contínuas restrições de oferta e a guerra na Ucrânia tenham contribuído para a inflação, uma quantia considerável se deve à maior demanda agregada.

Se a recente mudança na retórica é alguma indicação, as autoridades do Fed aprenderam a lição e agora colocam maior ênfase nos dados em vez de manter um caminho predeterminado estabelecido por orientações anteriores. Além de manter a política devidamente calibrada, a ascendência dos dados, em nossa opinião, deve ter o benefício adicional de ajudar o Fed a reparar sua credibilidade danificada. Dito isso, acreditamos que o Fed se moverá de maneira ordenada e evitará uma reação exagerada a qualquer ponto de dados. A economia dos EUA é extremamente complexa e pode haver ruído considerável em dados de alta frequência.

Falando em pontos de dados

As últimas três decisões de taxa foram slam dunks. O consumo foi forte à medida que a economia continuou a sair da pandemia e as finanças das famílias foram impulsionadas por uma série de programas governamentais. Por muitas medidas, a economia dos EUA permanece saudável. Mesmo o PIB anualizado do primeiro trimestre de -1,6% pode ser girado positivamente, já que a contração foi devido a um aumento nas importações de consumidores satisfeitos com a compra – em si um sinal de uma economia em recuperação. Ainda assim, o consumo geral desacelerou em relação ao pico pós-bloqueio. Dada a participação dominante dos consumidores na economia, sua disposição de tolerar preços mais altos nas principais categorias – e custos de financiamento cada vez mais altos – deve ser monitorado de perto.

Outros dados indicam que taxas mais altas, juntamente com outras medidas de aperto, podem estar começando a afetar. A política monetária tende a ter um efeito defasado e, embora tenham se passado apenas quatro meses desde que o Fed começou a aumentar as taxas e reduzir seu balanço, todo esse ciclo assumiu uma natureza truncada. Dada a velocidade da recuperação e o grau em que a demanda agregada – e a inflação – superaqueceram, os efeitos amortecedores de uma política mais restritiva também podem chegar mais cedo do que o previsto.

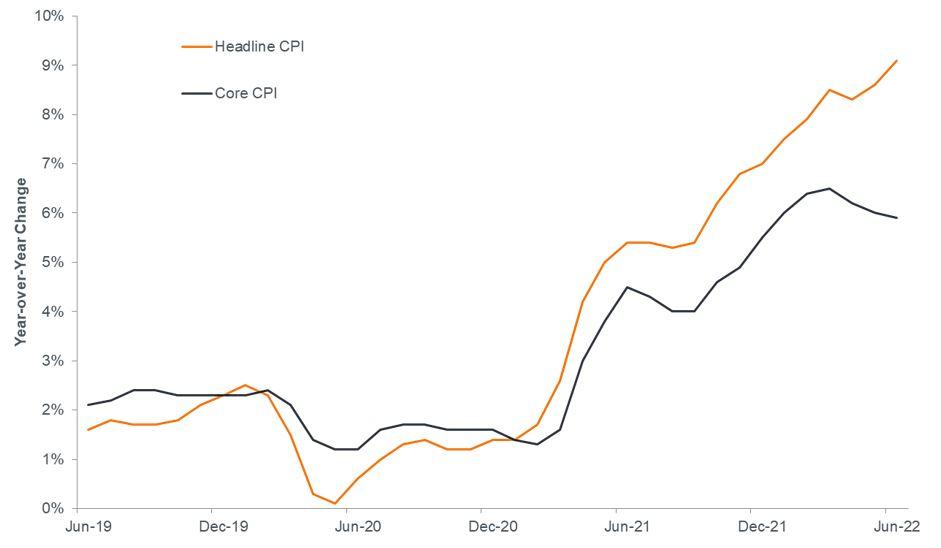

Evidências nessa frente estão começando a surgir. O núcleo da inflação caiu de 6,5% para – embora ainda doloroso – 5,9% e a inflação global – em 9,1% – pode eventualmente seguir o exemplo, dado o declínio de 17% no preço do petróleo West Texas Intermediate em relação ao seu pico recente. O mercado de trabalho também está mostrando sinais de perda de força, já que a média de quatro semanas de pedidos de auxílio-desemprego semanais iniciais aumentou de 170.000 para 241.000. Esse nível ainda é indicativo de um mercado de trabalho saudável, mas dado o grau em que os empregos são usados como uma alavanca para calibrar a economia para condições de mudança, esse número também merece uma observação mais aprofundada.

O núcleo do índice de preços ao consumidor (CPI) cai; manchete seguirá o exemplo?

Apesar das recentes quedas, o núcleo da inflação continua preocupantemente elevado e acreditamos que isso pode levar a uma política mais restritiva do que o que já está precificado nos mercados, caso não comece a diminuir.

Fonte: Bloomberg, em 27 de julho de 2022.

A curva reage

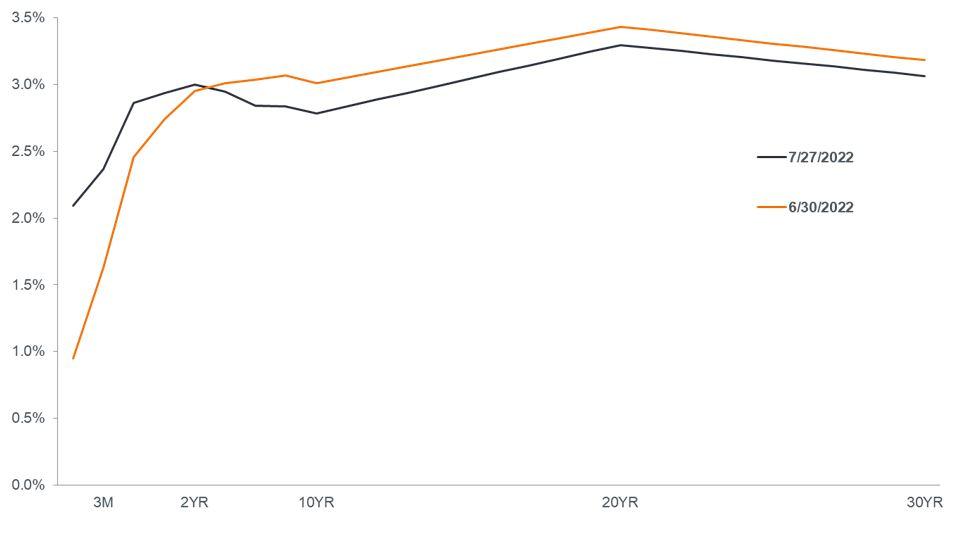

Os preços dos títulos têm trabalhado horas extras para refletir as expectativas dos investidores quanto à trajetória futura das taxas de juros e os recentes desenvolvimentos econômicos. Esses inúmeros sinais se manifestam na mudança de forma da curva de rendimentos dos títulos do Tesouro dos EUA. Os rendimentos em queda dos títulos com prazos mais longos indicam que o mercado está aceitando a palavra do Fed de que não vai tirar o pé do pedal até a confirmação de que a inflação está recuando para a faixa preferida do banco central. Compartilhamos essa visão e acreditamos que, em contraste com apenas alguns meses atrás, os títulos do Tesouro de longo prazo podem se mostrar menos voláteis no curto e médio prazo, com o rendimento da nota de 10 anos provavelmente limitado a 3,0%.

Curva de rendimento dos títulos do Tesouro dos EUA fluida

Embora os vencimentos de prazo mais longo tenham apresentado maior volatilidade, acreditamos que os títulos de prazo mais curto têm maior potencial para oscilações de preços até que surja uma imagem mais clara da trajetória do núcleo da inflação.

Fonte: Bloomberg, em 27 de julho de 2022.

O caminho dos rendimentos de curto prazo nos próximos meses pode ser menos certo. O mercado deu ao Fed uma chance de recuperar a credibilidade e, para recompensar essa confiança, o banco central não parará de apertar até que a inflação seja derrotada. Consequentemente, acreditamos que o Fed irá antecipar os aumentos futuros das taxas. Isso se alinha com nossa visão de que a política ainda não atingiu o pico de hawkishness.

Atualmente, os mercados futuros implicam que o limite superior das taxas de juros atingiu 3,5% em dezembro – o equivalente a mais quatro aumentos de 25 bps e aproximadamente o mesmo nível que estava no final de junho. Mesmo que seja aqui que a taxa overnight resida, acreditamos que ela pode ser alcançada mais cedo ou mais tarde – uma visão em desacordo com os preços atuais do mercado – para permitir que as condições mais rígidas entrem em vigor antes que o Fed decida como proceder.

Com o mercado dando credibilidade à capacidade do Fed de controlar a inflação, acreditamos que os investidores devem reconsiderar a exposição a títulos mais sensíveis às taxas. Esses títulos foram punidos no início do ano, com os investidores fazendo caretas porque o Fed pode mais uma vez estar atrás da curva em relação à inflação. Em contraste com grande parte da era da pandemia, os rendimentos foram redefinidos em níveis que têm o potencial de oferecer fluxos de renda mais altos e maior diversificação.

Embora esta reunião tenha sido bastante previsível, acreditamos que o conclave de setembro poderia ser consideravelmente mais impactante. O Fed terá várias semanas de dados para decifrar e observaremos atentamente se sinais adicionais de desaceleração econômica alteram o equilíbrio de sua atual preferência de domar a inflação para possíveis preocupações crescentes de desencadear uma recessão no mercado de trabalho.