Mais um início de semana “sem graça”, com pouca liquidez e atenção total nas previsões meteorológicas em busca das chuvas e ao acompanhamento diário nas condições das lavouras.

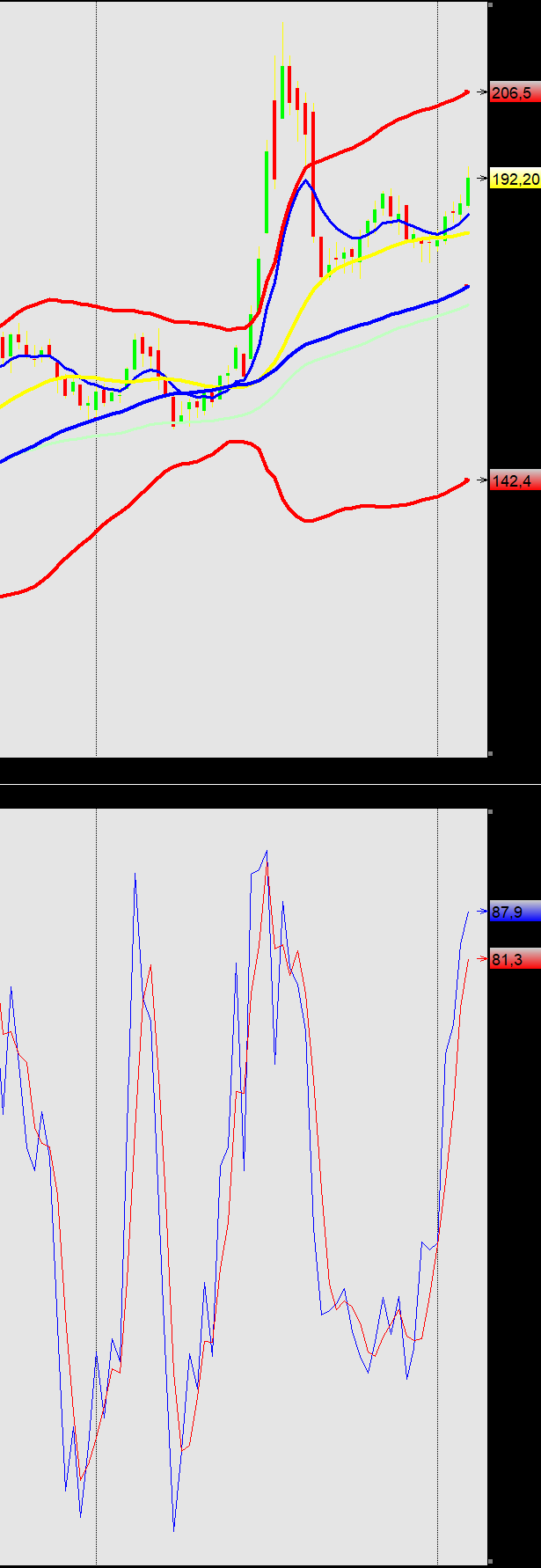

Apesar da amplitude no Dez-21 em +1.415 pontos entre o “low e high” (180 – 194,15 centavos de dólar por libra-peso) o mercado conseguiu se sustentar, consolidar, e trabalhar acima dos suportes das médias móveis dos 17 e 9 dias (respectivamente @ 183,30 e 186,30 centavos de dólar por libra-peso). Finalmente, na sexta-feira o mercado acordou, engatou a terceira, a quarta, a quinta marcha e conseguiu romper a primeira resistência nos 190,50 centavos de dólar por libra-peso (chegou a negociar no “high” da semana @ 194,15 centavos de dólar por libra-peso) e com o fechamento oficial @ 192,20 centavos de dólar por libra-peso. A resistência psicológica dos 200 centavos de dólar por libra-peso segue pesando em todos os demais vencimentos, com o vencimento Set-23 fechando @ 199,20 centavos de dólar por libra-peso!

Os volumes diários nos primeiros dias da semana foram muito baixos (+16.083 lotes na segunda-feira; +30.747 lotes na terça-feira; +28.275 lotes na quarta-feira; + 23.017 lotes na quinta-feira), e finalmente na sexta-feira voltou a negociar +39.345 lotes.

A semana também começou “de lado” com os mercados globais aguardando o discurso do presidente do FED – Sr Jerome Powell – as 11.00 horas, horário de Brasília, na sexta-feira. Para a alegria de muitos o Banco Central americano indicou que irá seguir com cautela a redução/retirada dos estímulos financeiros que estão sendo injetados na economia desde o inicio da pandemia. Os mercados voltaram a subir com força e o petróleo tipo “brent” voltou a negociar acima dos 71,50 US$/barril e o tipo “WTI” acima dos 68,50 US$/barril (alta de quase +10% na semana).

Com a sinalização da manutenção dos juros americanos nos níveis atuais por mais alguns meses o Real voltou a negociar abaixo dos 5,20 R$/US$. A tendência continua sendo o Real voltar a trabalhar próximo/abaixo dos 5,00 R$/US$ até o final do ano. A expectativa da entrada de capital especulativo de curto prazo para aproveitar os spreads financeiros continua (claro, considerando “condições de temperatura e pressão normais” do lado político/fiscal em Brasília). Com a inflação fora do controle (o IPCA @ 8,99% e o IGPM @ 33,83% acumulados nos últimos 12 meses), o Banco Central não terá outra alternativa a não ser continuar aumentando os juros internos até o final do ano. Alguns analistas/bancos já estão estimando que a taxa Selic devera terminar o ano entre 8-9%!

Mercado interno segue firme, com os compradores (tradings/cooperativas e indústria) procurando comprar lotes para cobrir suas necessidades de curto/médio prazo e “sair do mercado rápido” para não “sustentar” os preços. Produtores continuam altistas, vendendo apenas o necessário para pagar as contas de curto prazo.

Dependendo da qualidade do café e do tamanho do lote o mercado continua negociando entre 950-1.150 R$/saca para café tipo arábica (mais prêmio entre 20-70 R$/saca para café certificado e para o tipo “cereja descascado”) e entre 550-700 R$/saca para o café tipo robusta. Ou seja, já tem café tipo arábica/produtor vendendo café de qualidade acima dos 1.200 R$/saca!

Outra notícia positiva para ajudar a sustentar os preços veio novamente do Vietnam com o governo local voltando a fechar a região produtora/exportadora da cidade de Ho Chi Minh. Com novos riscos para atrasos nos embarques, e com os fretes ainda muito acima dos preços normais, as cotações para o café robusta na bolsa de Londres voltou a negociar acima dos 2.000 US$/tonelada! Essa notícia ajudou a dar sustentação no mercado interno brasileiro com exportadoras/tradings buscando cobrir suas posições por aqui também.

Os valores dos fretes seguem nas alturas (com fretes antes na casa dos 1.500-2.000 US$/contêiner ainda acima dos 10-15.000 US$/container para o mesmo destino). Os números das exportações brasileiras para o mês de agosto serão anunciados na próxima semana, e deverão ficar novamente abaixo das 3 milhões de sacas.

As chuvas voltaram a cair nesse final de semana trazendo certo alivio para os produtores. Porém, para a recuperação “plena” das lavouras serão necessárias novas chuvas (volume acima dos 150-200 mm) e chuvas constantes durante as próximas semanas. A crise hídrica segue sendo uma das mais sérias dos últimos anos e tanto o governo federal e quanto alguns governos estaduais já começaram a aplicar planos de contingência/racionamento. Já é esperado novo aumento na conta de luz e claro, aumento nos custos de produção.

Mercado segue preocupado com os participantes de olho nas previsões climáticas, nos mapas de temperatura e chuvas, e nas previsões dos efeitos “la niña”/êl niño”.

Muitos produtores afetados pela geada já decidiram mudar de cultura, já “tratoraram” suas lavouras e já estão prontos para iniciar novas aventuras no mundo dos grãos. Para os produtores ainda na dúvida sobre o que fazer, e para os que tem condições para diversificar, a nossa recomendação é para diversificar mesmo e “não colocar todos os ovos na mesma cesta”!

Dependendo da intensidade das chuvas nesse final de semana e, caso as temperaturas voltem a subir na sequência, poderemos assistir a uma florada que não irá vingar. E ai, a safra 22/23 estará seriamente comprometida.

Os fundos+especuladores reduziram a posição no período em -285 lotes e continuam comprados em +35.320 lotes!

Segundo analista da trading Olam (em matéria publicada na Bloomberg na última quinta-feira) a próxima safra brasileira 22/23 deverá ter uma quebra ao redor dos 8-12 milhões de sacas com uma produção para o café tipo arábica estimada em 48 milhões de sacas. Para essa produção ocorrer o analista confirma a necessidade de “chuvas e não garoas” para os próximos 60 dias.

Infelizmente essa matéria não ficou clara:

“ PERDAS NA SAFRA DE CAFÉ DEVIDO AO CLIMA ADVERSO PODE ALCANÇAR ATE 8 MILHÕES DE SACAS – Olam

( Bloomberg ) – As perdas são resultado dos últimos 12 meses do clima adverso , segundo a Olam , trading company de Singapura . Perdas na lavoura – 4.3 milhões dê sacas devido às secas que tem atingido áreas cafeeiras entre os meses de setembro e outubro passado, 3,7 milhões de sacas, devido a múltiplas geadas em julho.

Os produtores brasileiros não suportarão mais um período de seca nos próximos meses de setembro e outubro, o que terá um impacto negativo exponêncial para a próxima safra 2022 – 2023 , comenta a Olam.

Obs : uma saca de café pesa 60 kg ou 132 libras ( pounds ).

A seca de 2020 fez com que os cafeeiros tivessem um crescimento vegetativo pobre e a seca de 2021 ainda foi muito pior.

O potencial da safra em 2022, já está lá aonde nenhum problema de seca possa acontecer conforme aconteceu em 2020, portanto se considerarmos o ano de 2020 com 50 milhões dê sacas de arábica , podemos considerar o ano de 2022 com 48 milhões , devido às secas e geadas sofridas recentemente. Concluímos razoavelmente que teremos uma perda de 12 milhões dê sacas desde que as chuvas se normalizem em setembro em diante. Mencionamos chuvas, não confundir com garoas.”

Se essa estimativa/publicação estiver correta, e considerando uma produção para o café tipo robusta na “casa” dos 20 milhões de sacas, o Brasil voltará a produzir já na próxima safra 22/23 entre 65-68-70 milhões de sacas! Será? TRUCO!!

A safra 21/22 continua sendo uma incógnita, com a produção estimada ainda entre 40-57 milhões de sacas! Considerando a produção do café tipo robusta em 18 milhões de sacas então a produção do café arábica continua oscilando entre 22-39 milhões de sacas! Existe uma “Colômbia” de diferença nas estimativas da safra brasileira!

Também em relação a Olam, após o meu comentário da semana passada “Na semana saíram “notícias/rumores” de “brigas” entre produtores e a trading Olam. Segundo informações os produtores estavam buscando renegociar suas entregas para as próximas safras oferecendo garantias reais e a trading se recusando a aceitar. Com as famosas “travas” realizadas entre 450-700 R$/saca e um mercado spot sendo negociado acima dos 1.000 R$/saca essa “briga” promete!” essa informação não procede. Segundo agentes do mercado a empresa vem realizando rolagens/wash-outs e compondo com todos seus fornecedores. Então, Olam, aceitem nossa retratação aqui!

Próxima semana deverá ter novas e fortes emoções. Mercado deverá seguir atento aos problemas logísticos/abastecimento, avanço ou não de novos casos do Covid-19 e sua variante Delta, dados referentes ao crescimento das economias mundiais, atenção nas novas “jogadas” dos principais países (Estados Unidos/Rússia/China e alguns europeus) com a nova geopolítica no Oriente Médio, atenção ao término da colheita brasileira da safra 21/22 e aos preparativos para a manifestação programada para o próximo dia 07 de Setembro – dia da Independência do Brasil. E claro, atenção no movimento dos “fundos+especuladores”, com os suportes e resistências.

Para o Dez-21 mercado segue com importantes suportes nas médias móveis dos 9 e 17 dias @ 186,30 e 183,30 centavos de dólar por libra-peso e resistência @ 206,50 centavos de dólar por libra-peso

“Sugestões da semana”:

Mercado Spot: Seguir vendendo apenas o necessário para pagar as contas do dia/semana, com preço mínimo @ 1.150 R$/saca para o café tipo arábica e 1.250 R$/saca para “cereja descascado” e @ 700 R$/saca para o café tipo robusta.

Para produto com entrega a partir de 15 Set até Dez-21: precificar a venda contra o contrato Dez-21 buscando um desconto máximo em -20 pontos. Com base no fechamento da última sexta-feira @ 192,20 centavos de dólar por libra-peso, um desconto de -20 pontos e um Real futuro @ 5,28 R$/US$ a liquidação para o produtor já está acima dos 1.200 R$/saca.

Analisar a compra da opção de venda “Put” strike 190 e vender a opção de compra “Call” strike 210. Essa operação terminou na sexta-feira com um custo aproximado de 31,00 R$/saca. Essa operação garante um preço mínimo ao produtor ao redor de 1,150 R$/saca (já considerando o custo da operação) e um preço máximo @ 1.325 R$/saca (desde que o Dez-21 feche acima dos 190 centavos de dólar por libra-peso e acima dos 210 centavos de dólar por libra-peso no dia do vencimento das opções do Dez-21, ao redor do dia 10-15 de novembro-21.

Para a safra 22/23:

No Set-22 – Comprar a opção de venda “Put” strike 190 e vender estrutura “Call-Spread” strike -250 / + 300. Essa operação terminou na sexta-feira com um custo aproximado de 128 R$/saca (garantindo um preço mínimo ao produtor ao redor de 1,100 R$/saca – já considerando o custo da operação – e um preço máximo até @ 1.660 R$/saca e desde que o Set-22 feche acima dos 190 centavos de dólar por libra-peso e acima dos 250 centavos de dólar por libra-peso no dia do vencimento das opções do Set-22, ao redor do dia 10-15 de Agosto de 2022).

O Produtor ficará exposto ao risco caso o mercado negocie no intervalo entre 250-300 centavos de dólar por libra-peso e estará protegido acima dos 300 centavos de dólar por libra-peso. Nesse caso, produtor terá um prejuízo limitado em até 361 R$/saca, realizando a venda final @ 1.299 R$/saca (1.660 R$/saca menos o prejuízo dos 361 R$/saca no caso do mercado subir e fechar acima dos 300 centavos de dólar por libra-peso no dia do vencimento das opções em Agosto-22).

Lembrem-se entre “hoje” até o início da próxima colheita em junho-22 ainda teremos um mercado com muita volatilidade e incertezas… A crise hídrica será resolvida? As lavouras vão se recuperar? Outros países produtores irão aumentar ou reduzir suas safras? Teremos novas geadas? Como o Real irá se comportar com o clima das eleições já no ano que vem? Vai para 5,00 ou para 7,00 R$/US$? Muitas variáveis para serem analisadas, ponderadas, precificadas…