PRINCIPAIS CONSIDERAÇÕES

-

Uma mudança radical na política monetária provocada pela inflação persistente alterou significativamente um cenário de investimento benigno de longo prazo para ações de crescimento.

-

Acreditamos que já estejamos próximos de um pico de inflação e que as taxas de juros podem começar a se estabilizar. Se assim for, acreditamos que a compressão múltipla está em grande parte atrás de nós e as ações podem começar a ter um desempenho em linha com o crescimento dos lucros novamente.

-

A volatilidade elevada pode oferecer oportunidades à medida que alguns dos ventos contrários macro atuais diminuem e voltamos a um período mais estável de crescimento econômico.

Uma mudança radical na política monetária provocada pela inflação persistente alterou significativamente um cenário de investimento benigno de longo prazo para ações de crescimento.

Acreditamos que já estejamos próximos de um pico de inflação e que as taxas de juros podem começar a se estabilizar. Se assim for, acreditamos que a compressão múltipla está em grande parte atrás de nós e as ações podem começar a ter um desempenho em linha com o crescimento dos lucros novamente.

A volatilidade elevada pode oferecer oportunidades à medida que alguns dos ventos contrários macro atuais diminuem e voltamos a um período mais estável de crescimento econômico.

Os investidores começaram a digerir as intenções do Federal Reserve (Fed) de apertar a política monetária em novembro do ano passado, em meio a um mercado que vinha subindo constantemente desde o início da pandemia. Nos meses seguintes, vimos uma inflação persistentemente alta, e o banco central agora mudou enfaticamente de uma política extraordinariamente favorável para um aperto agressivo. Hoje, nos deparamos com um ambiente fundamentalmente alterado – taxas mais altas e inflação persistente apresentam um forte contraste com o ambiente de taxas baixas e inflação baixa da década anterior – forçando os investidores a reconsiderar as perspectivas e avaliações de crescimento das ações.

CONFIRA: Projeção da taxa de juros para as próximas reunião do Fed

Os mercados de ações dos EUA caíram para o território do mercado de baixa, com o índice S&P 500 ® recentemente caindo acima de 20% em relação ao seu recorde no primeiro dia de negociação de 2022 (em 18 de maio de 2022). As leituras de inflação este ano foram mais altas e mais duráveis do que muitos esperavam. Até que a inflação se modere e as taxas de juros possam se estabilizar, é provável que a volatilidade continue, pois os impactos no crescimento econômico – tanto de curto quanto de longo prazo – permanecem incertos.

Perspectivas para a inflação

Alguns sinais tanto no nível macro quanto empresarial nos levam a acreditar que estamos próximos de um pico de inflação. A forte demanda por bens ‒ apoiada por balanços robustos do consumidor ‒ está moderando à medida que o crescimento que avançou durante a pandemia diminua e o estímulo do governo seja reduzido. Os custos de financiamento mais altos devido ao aumento das taxas e a volta aos gastos com serviços, que foram limitados devido à pandemia, também estão reduzindo a demanda por bens.

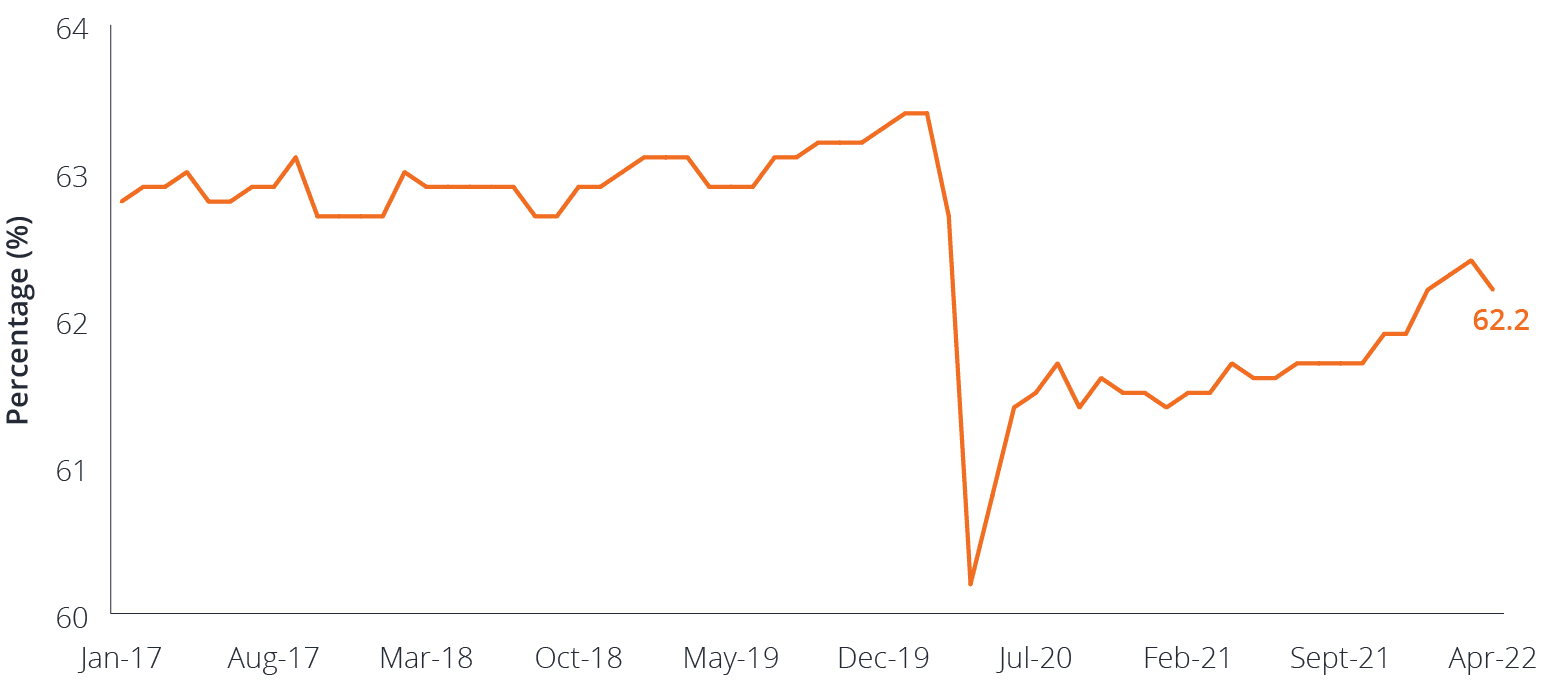

Do lado da oferta, a participação da força de trabalho, embora um pouco menor em abril, geralmente tendeu para níveis pré-pandemia, aliviando alguma pressão em um mercado de trabalho historicamente apertado.

Fonte: Bureau of Labor Statistics dos EUA, em 18 de maio de 2022.

Os varejistas reconstruíram os níveis de estoque, levando a uma menor escassez de produtos, o que provavelmente causará alguns descontos e preços mais baixos em algumas categorias. A cadeia de suprimentos de semicondutores, que tem sido um segmento problemático do mercado, está melhorando lentamente e esperamos mais melhorias materiais em 2023, à medida que novas capacidades são adicionadas em todo o setor. Também estamos vendo os custos de transporte moderados à medida que a capacidade aumenta e a demanda se estabiliza. Apesar desses desenvolvimentos positivos, os preços das commodities continuam subindo, uma situação que só foi agravada pela guerra na Ucrânia e que não está sendo compensada pelo aumento da produção em outros lugares.

Impactos de patrimônio de curto prazo

Se o nosso cenário base de pico de inflação e taxas de juros mais estáveis se mostrar correto, acreditamos que a compressão múltipla está em grande parte para trás e que as ações podem voltar a ter um desempenho em linha com o crescimento dos lucros. Dado um ambiente volátil impactado simultaneamente pela pandemia, mudando a política fiscal e monetária e o conflito geopolítico, reconhecemos que tem sido difícil para as empresas planejarem de forma eficaz. No entanto, acreditamos que as empresas podem se ajustar e buscarão otimizar suas estruturas de custos e investimentos para, em última análise, aumentar a produtividade e as margens.

Impactos de patrimônio de longo prazo

A longo prazo, acreditamos que a inovação continuará a estimular o crescimento dos lucros e levará à valorização do capital em ações. Produtos e serviços como computação em nuvem e software que estão gerando ganhos de produtividade e tendem a ter um efeito deflacionário na economia criarão valor para os clientes e as empresas que os fornecem. À medida que cresce a necessidade de processar dados para tecnologias como inteligência artificial, a demanda por semicondutores permanecerá alta. Os semicondutores também serão vitais à medida que proliferam em toda a economia e em nossas vidas diárias – em carros, máquinas, dispositivos e outras aplicações. A inovação contínua no setor de saúde também pode criar valor ao melhorar a vida dos pacientes e reduzir os custos gerais do sistema de saúde. Então,

Indo mais fundo em valor versus crescimento

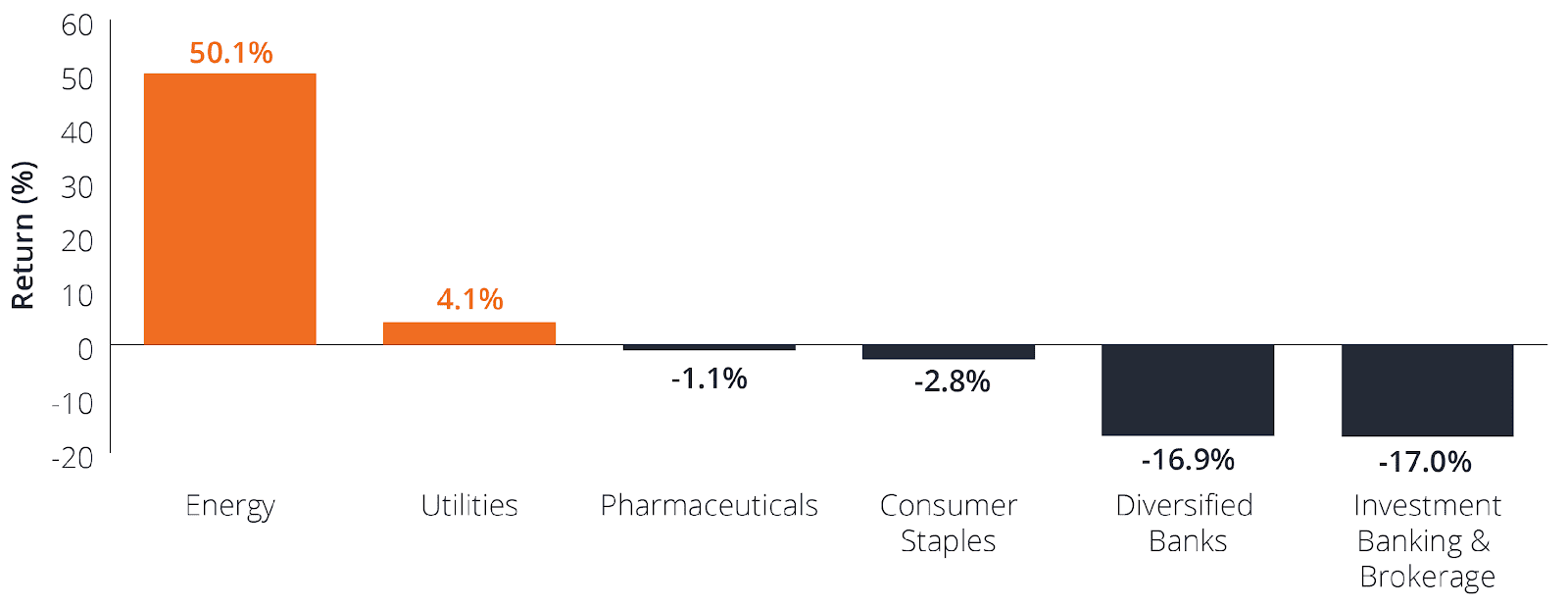

Em vez de ver o mundo dos investimentos de uma perspectiva ampla de valor versus crescimento, preferimos aprofundar os setores, indústrias e empresas para determinar essa perspectiva. Alguns dos setores e indústrias que tendem a ter maior peso nos índices de valor incluem energia, bancos, bens de consumo básicos, produtos farmacêuticos e serviços públicos.

Fonte: Bloomberg, em 18 de maio de 2022.

O setor de energia foi o vencedor claro este ano, pois os preços do petróleo e do gás natural dispararam. Por outro lado, embora os bancos tenham sido o setor com pior desempenho deste grupo, observamos uma melhora na demanda por empréstimos e acreditamos que o atual ambiente de taxas de juros deve continuar a impulsionar as margens de juros líquidas. A exposição ao mercado de capitais reduziu o desempenho de muitos bancos recentemente, mas acreditamos que isso acabará se estabilizando.

Produtos básicos de consumo e produtos farmacêuticos tendem a ter um bom desempenho em tempos incertos e inflacionários como o presente. No entanto, esses setores tiveram uma expansão múltipla significativa, pois os investidores saíram de investimentos arriscados e compraram áreas mais defensivas do mercado. O aumento dos custos das commodities pode eventualmente pressionar a capacidade dessas empresas de continuar aumentando os preços, pois os consumidores optarão por negociar para baixo, e continua a haver preocupação com a deflação de preços influenciada pelo governo em produtos farmacêuticos.

No passado, as indústrias de commodities geralmente não eram atraentes para nós devido aos baixos retornos sobre o capital que essas empresas estavam obtendo. No entanto, maiores restrições ao crescimento da oferta e melhor disciplina de capital por parte da administração da empresa mudaram as perspectivas em certa medida. Embora não acreditemos que seja prudente perseguir interrupções na cadeia de suprimentos de curto prazo, o ambiente de oferta e demanda de longo prazo pode agora conduzir a maiores retornos sobre o capital.

Oportunidade na volatilidade

Embora os mercados possam ser desconfortáveis e confusos em momentos como esses, a volatilidade elevada também pode criar oportunidades. Agora estamos vendo pontos de entrada atraentes em empresas de alta qualidade gerando fluxos de caixa com crescimento secular atraente de longo prazo. Em nossa opinião, esse ambiente reforça a importância de focar em ações com balanços robustos e fluxos de caixa consistentes que possam reinvestir em períodos incertos. Acreditamos que essas empresas podem emergir em uma posição de força e acelerar os ganhos de participação de mercado à medida que alguns dos ventos contrários atuais diminuem e voltamos a um período mais estável de crescimento econômico.