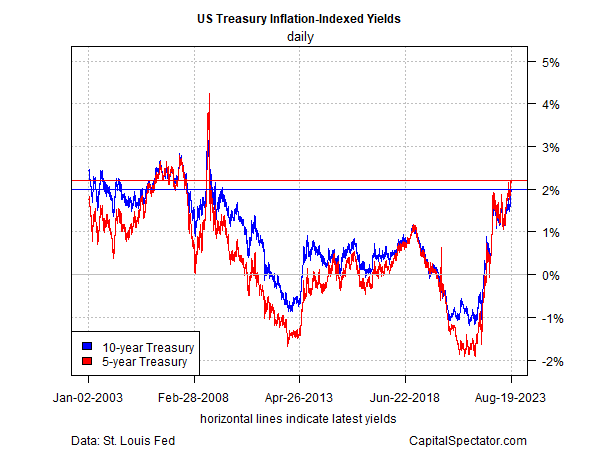

A última vez em que os títulos do Tesouro americano ajustados pela inflação (TIPS) ofereciam um retorno real (ajustado pela inflação) foi quando o mundo ainda se recuperava da crise financeira. Desde então, muitas coisas mudaram, mas as taxas atuais dos TIPS de 5 e 10 anos voltaram ao mesmo patamar de antes.

O aumento do retorno real desses papéis tem várias implicações para a economia, os mercados financeiros e os investidores. A seguir, apresentamos um breve resumo de como estamos e de como alguns analistas estão interpretando a recente alta nas taxas corrigidas pela inflação.

Vamos começar olhando os rendimentos das TIPS de 5 e 10 anos. As taxas dos títulos de 5 anos chegaram a 2,21% (em 21 de agosto), o nível mais elevado desde 2008. Os títulos de 10 anos estão quase lá, atualmente em 2,0%, o maior nível em 14 anos.

O aumento nos rendimentos reais não passou batido, e com razão. Como Mark Rzepczynski, um experiente analista financeiro, escreveu em seu blog Disciplined Systematic Global Macro Views:

Taxas reais mais altas elevam o custo real do capital. Empresas endividadas serão afetadas. Novos projetos de investimento serão adiados. O mercado imobiliário ficará mais apertado. A atividade econômica vai diminuir, embora não se saiba o quanto. Os valuations das ações vão cair…

A ideia principal é que a normalização das taxas reais terá impactos que se espalharão pelo resto da economia e pelos preços dos ativos. A reprecificação dos títulos de renda fixa não pode ser vista isoladamente.

David Waddell, CEO e estrategista-chefe de investimentos da Waddell & Associates, disse à Yahoo Finance que rendimentos reais mais altos também afetarão as decisões de política do Federal Reserve (Fed):

Lembre-se de que o Fed controla a taxa básica de juros, mas a taxa real é o que realmente importa para a economia, e essa taxa está subindo bastante à medida que a inflação cai e as taxas nominais sobem. Então, não tenho certeza se o Fed realmente precisa subir muito as taxas de juros. Acredito que Powell vai reconhecer que, da última vez que estivemos nessa situação, o Silicon Valley Bank quebrou. Então, se ele for muito agressivo, pode acabar ‘quebrando’ outra coisa.

Além disso, as taxas reais estão subindo. A taxa de juros dos títulos de 10 anos também está em alta, o que mostra que o mercado já está implementando medidas restritivas. Não creio que ele precise ir mais longe. Por isso, na verdade, espero que ele seja mais “suave” em Jackson Hole.

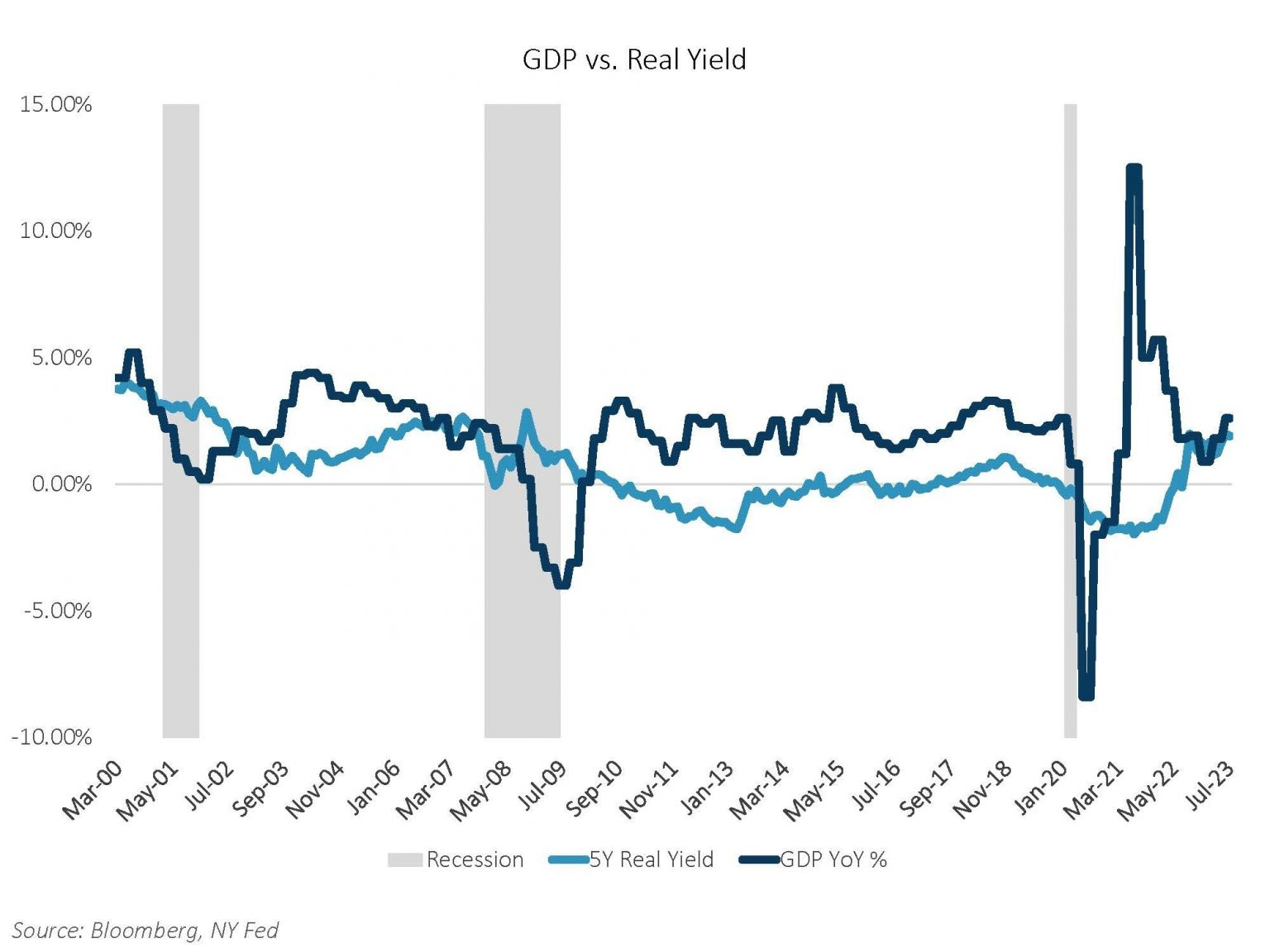

A Sage Advisory observou no início deste mês que: “As taxas de juros reais são o custo de capital para a economia dos EUA e agora estão se aproximando do PIB. Um diferencial negativo entre o PIB e o retorno real historicamente provocou desacelerações econômicas. Será que desta vez será diferente?”

O aumento do retorno real também tem implicações negativas para o preço do ouro, observou Matthew Weller, da Forex.com (via Investing.com):

As taxas de juros reais simplesmente representam o custo de oportunidade de manter ouro. Quando as taxas de juros reais são baixas, as alternativas de investimento, como dinheiro e títulos, tendem a oferecer um retorno baixo ou negativo, levando os investidores a buscar formas alternativas de proteger seu patrimônio.

Por outro lado, quando as taxas de juros reais estão relativamente altas, é possível obter retornos sólidos com dinheiro e títulos, o que diminui o atrativo de manter um metal precioso com poucas aplicações industriais. Além do custo de oportunidade de manter ouro, as taxas de juros também influenciam o custo dos fundos ao comprar ouro com margem, prática comum entre muitos traders.

Por fim, Zachary Griffiths, estrategista sênior de renda fixa da CreditSights, esclarece:

"O movimento de alta ao longo da curva nas últimas semanas tem ocorrido principalmente no lado dos retornos reais", uma mudança associada a "uma taxa básica de juros mais alta do Fed ou expectativas de crescimento melhores, com pouca mudança nas expectativas de inflação implícita."

(Tradução de Julio Alves)