Apesar da pausa na alta de juros na decisão de política monetária da semana passada, o presidente do Federal Reserve, Jerome Powell, afirmou ao Comitê de Serviços Financeiros da Câmara dos Representantes ontem que mais elevações devem vir pela frente.

“A inflação arrefeceu um pouco desde meados do ano passado, mas as pressões inflacionárias continuam elevadas, e o processo de fazê-la convergir para 2% ainda tem um longo caminho pela frente”. Ele acrescentou: “Praticamente todos os membros do Fomc [comitê de política monetária dos EUA] acreditam ser apropriado elevar os juros um pouco mais até o fim do ano”.

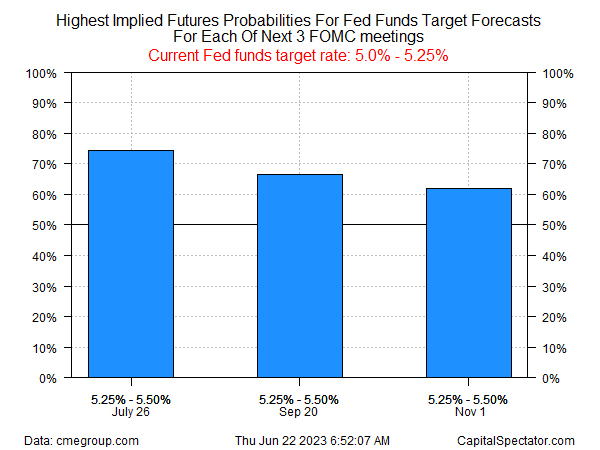

Enquanto isso, o mercado de juros futuros indica uma probabilidade maior de apenas mais um aumento, considerando as estimativas mais altas para as próximas três reuniões do Fed. Depois de uma alta de 25 pontos-base na reunião de julho, muitos consideram que a taxa-alvo de juros nos EUA atingirá o pico na faixa de 5,25%-5,50%.

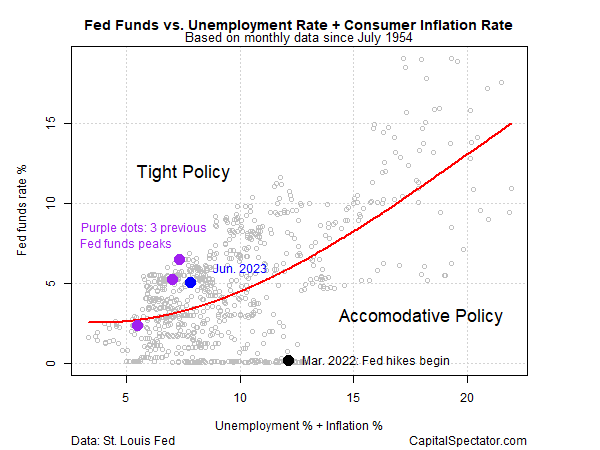

Um modelo simples, usando a taxa de desemprego e os preços ao consumidor para traçar o perfil da política do Fed, sugere que esta se encontra moderadamente restritiva. Isso significa que é plausível, embora incerto, que os aumentos de juros terminarão em breve.

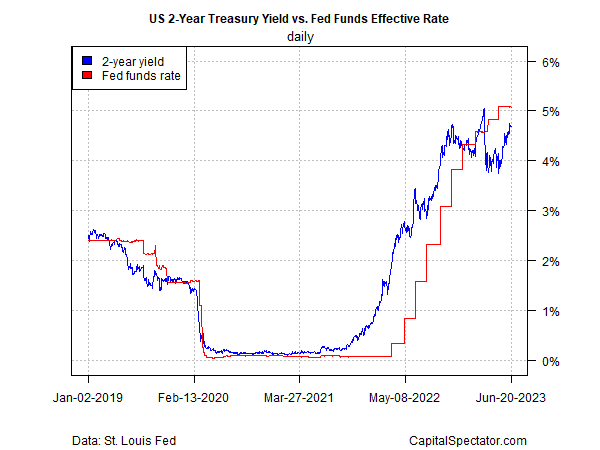

A taxa do título de 2 anos do Tesouro americano também precifica que a taxa-alvo do Fed já atingiu o pico ou está perto disso.

Embora tenha subido 90 pontos-base no último mês, ela permanece abaixo da taxa dos fundos do Fed, indicando que o mercado acredita que os aumentos de juros estão perto de terminar.

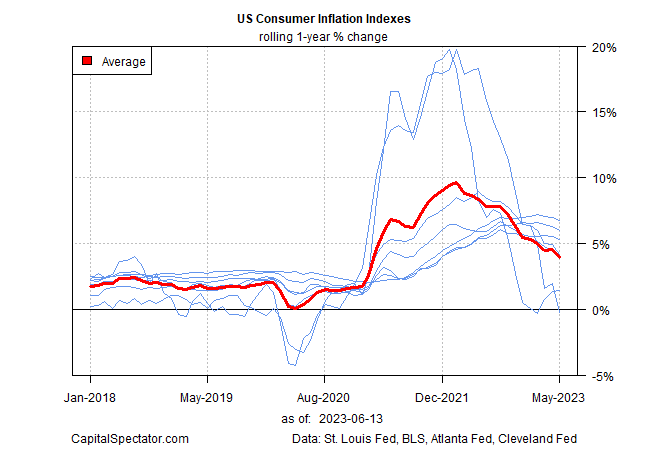

A próxima grande influência serão os números de inflação. Embora haja preocupação de que a redução das pressões de preços tenha sido mais lenta do que o desejado pelo Fed, as perspectivas indicam uma tendência de baixa com base em várias medidas de inflação.

A boa notícia é que o viés de baixa deve persistir, com base na variação média do ritmo de um ano de sete medidas de inflação.

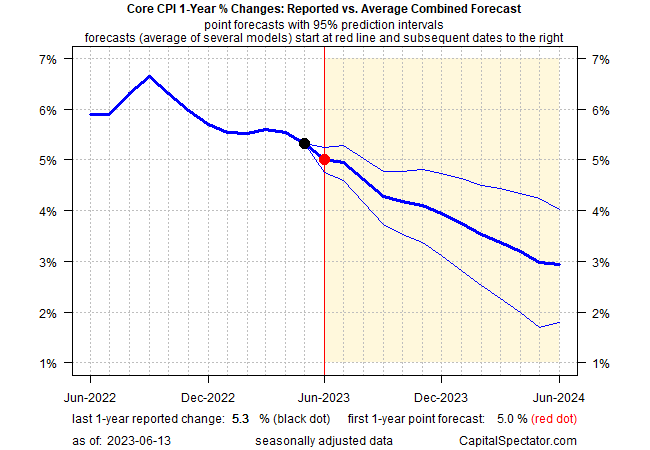

O modelo de previsão do CapitalSpectator.com para o núcleo do IPC também indica pressões de preços mais suaves nos próximos meses, apoiando a possibilidade de mais do que um aumento das taxas de juros.

O teste final serão os dados reais, com o relatório de junho do IPC sendo um momento crucial. Atualmente, há uma perspectiva cautelosamente otimista de que a trajetória futura possa ser mais curta do que o esperado pelos analistas mais agressivos.

No entanto, se os analistas estiverem equivocados, a fonte de decepção provavelmente virá de uma economia resiliente que continua a apresentar sinais de crescimento, contrariando as expectativas. Em uma nota enviada aos clientes na semana passada, após o anúncio de pausa do Fed, Tim Duy, economista-chefe para os EUA da SGH Macro Advisors, disse o seguinte:

O ciclo de aperto monetário continua. Não podemos ignorar as projeções mais recentes, que indicam mais aumentos de 50 pontos-base nas taxas de juros. Contrariando as expectativas, a economia não apresentou enfraquecimento. De acordo com nossas análises anteriores, a atividade econômica tem demonstrado maior resiliência do que o esperado pelos economistas, impulsionada por um viés interno de crescimento e pelos apoios fiscal e demográfico. A continuidade desse cenário leva a crer que tanto os participantes do mercado quanto o próprio Fed passarão a suspeitar de um aumento na taxa neutra.

Em resumo, a frase icônica da era do governo Clinton (“É assim que a economia funciona, estúpido!”), ainda se mantém atual.

Nesse contexto, a pergunta crucial é: A economia permanecerá resiliente?