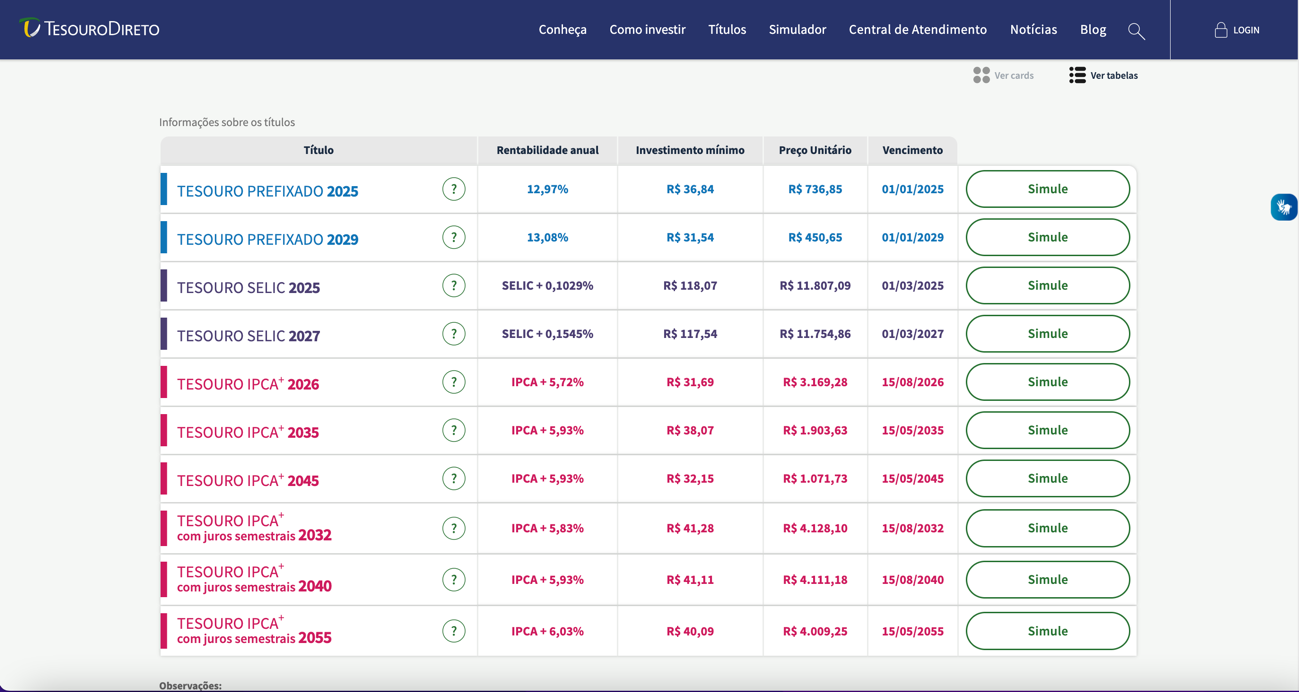

Se você deu uma olhada no Tesouro Direto nesta semana, se deparou com uma situação que não se via desde 2016. Os títulos IPCA+ de longo prazo estão cotados em torno de IPCA+ 6 por cento ao ano.

Vamos lembrar que em 2016 estávamos em um ano bem instável, com o impeachment da ex-presidente Dilma Rousseff e inflação de 2015 na casa dos +10,67 por cento ao ano.

Depois de uma nova equipe econômica e várias reformas estruturais, vimos as taxas dos títulos caírem para níveis de IPCA+ 3,3 por cento ao ano até 2019.

Essa queda nas taxas rendeu ganhos enormes de marcação a mercado para os detentores desses títulos. Em 2016, o detentor de um IPCA+ 2035 sem juros semestrais teve um ganho de incríveis +52 por cento com marcação a mercado. Em 2017, o retorno do mesmo título foi de +11,50 por cento. Em 2018, foi de +16,71 por cento. E em 2019, +37,26 por cento.

Ou seja, quem segurou esse título de 2016 a 2019 obteve rendimento de incríveis +182 por cento, quase triplicando seu investimento inicial em apenas 4 anos. Incrível, não é mesmo? Parece retorno de ação.

Não por outro motivo, os investidores ficam alucinados com a possibilidade de ter esse tipo de retorno novamente. Mas será que está na hora?

Marcação a mercado no Tesouro Direto

Não vamos esquecer que esse retorno de IPCA+ 6 por cento ao ano apenas é recebido se você mantiver o título até o vencimento.

Caso você decida vender antes, vai sofrer a marcação a mercado.

A marcação a mercado pode ser negativa e representar um prejuízo caso as taxas subam além de +6 por cento e passem a ser +7,5 por cento, por exemplo, que é o valor máximo que bateu em 2016.

Para que você obtenha os retornos agressivos que tivemos nesses 4 anos, você precisa que duas coisas aconteçam simultaneamente:

- A inflação tem que cair para a meta — e permanecer por lá;

- O fiscal tem que ser restritivo (o governo precisa gastar menos).

Se um acontecer sem o outro, as taxas não caem, pois o Banco Central do Brasil acaba ficando com a ingrata tarefa de enxugar gelo.

Fiscal volta a preocupar

A grande questão que me deixa muito insegura sobre investir em um título tão longo como esse, com volatilidade altíssima igual à bolsa, é exatamente o risco fiscal.

Temos eleições este ano e não sabemos quem sairá vitorioso. Quem ganhar, terá que escolher uma equipe e desenhar a nova política econômica.

Se essa nova política incluir reajustes salariais pela inflação recente e a revogação do teto de gastos, teremos um problema fiscal bem importante. A dívida poderia chegar próxima de 100 por cento do PIB, que, com um juro nominal de 14 por cento, seria realmente uma grande bola de neve.

Se isso acontecer, poderíamos, sim, ver essas taxas de juros de longo prazo subirem para patamares mais altos, provocando prejuízo aos detentores desses títulos.

Caso a nova equipe econômica seja mais neutra, sem grandes estripulias fiscais, os juros poderiam cair para patamares de IPCA+ 5 ou +4,5 por cento ao ano.

Na minha visão, os riscos positivos e negativos estão equilibrados.

Não há uma assimetria boa para nenhum dos lados. Nem para eu apostar que eles vão subir mais, nem para eu apostar que eles vão cair.

Quando isso acontece, eu encaro como um “investimento ruim”. Afinal, ninguém investe seu patrimônio em um jogo de CARA OU COROA, concorda?

Para investir, eu tenho que estar confiante que a probabilidade de acontecer o meu cenário é muito maior do que de não acontecer. Ou eu tenho que achar que, caso aconteça, vou ganhar muito mais do que eu perderia se não acontecesse. Tem que haver essa assimetria. Se não, vira cassino.

Eu prefiro aguardar um pouco mais. Observar a próxima equipe econômica e, então, tomar a minha decisão consciente de alocação.

Até lá, fico só observando. E recomendo que você faça o mesmo.

Um abraço