Por Seth Meyer e Tom Ross

Ideias principais

- 2022 está se tornando um ano lento para a oferta primária e pouco sugere uma súbita onda de emissão, já que muitos emissores já se refinanciaram.

- Existem prós e contras de um mercado primário fraco, pois ajuda a equilibrar a oferta contra a demanda mais fraca, mas a longo prazo pode ser desvantajoso para a diversificação e até contribuir para uma maior volatilidade, reduzindo a confiança nos preços de mercado.

- Com os bancos centrais recuando das compras líquidas de ativos, o abrandamento da oferta pode ser oportuno, embora o aperto quantitativo seja indiscutivelmente mais uma preocupação para os créditos europeus do que para os EUA.

Esperou vários meses por um carro novo? Você não está sozinho. A menos que você esteja preparado para comprar o modelo no showroom do revendedor, o tempo de espera até mesmo para os modelos mais básicos pode chegar a meses.

As carteiras de pedidos sofreram atrasos na produção, pois os bloqueios do COVID e o conflito na Ucrânia afetam o fornecimento de peças essenciais. Mas, as restrições de oferta não se restringem apenas à economia física, também ocorrem no mundo financeiro – e uma área de renda fixa com oferta limitada recentemente tem sido os títulos de alto rendimento.

Escassez de abastecimento

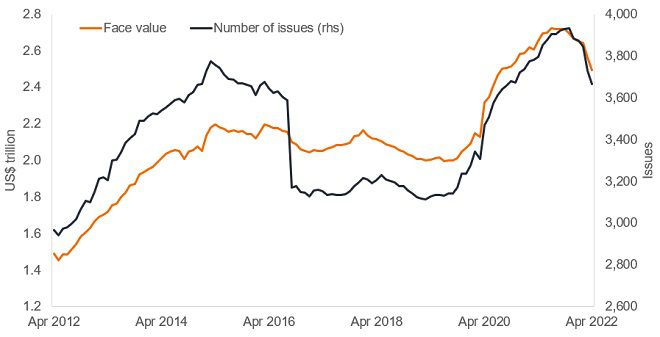

A emissão primária em alto rendimento tem sido particularmente fraca. Nos EUA, os primeiros quatro meses foram o início mais lento em mais de uma década e as expectativas são de que o total para o ano possa ser igualmente fraco.

Figura 1: 2022 parece ser um ano primário lento para o alto rendimento dos EUA

Fonte: Citi Research, S&P/LCD, 2012 a 2022, em 30 de abril de 2022. O restante esperado é baseado na emissão para o restante do ano após a média pós-crise. Os níveis esperados são estimativas do Citi e não são garantidos.

A falta de oferta é tão gritante na Europa, onde apenas um acordo no valor de 465 milhões de euros foi emitido em abril. Nos primeiros quatro meses de 2022, apenas 13 bilhões de euros em títulos não financeiros de alto rendimento foram emitidos, marcando uma queda de 73% em relação ao mesmo período de 2021 e o ritmo mais fraco de emissão de alto rendimento europeu desde 2016. 1

A festa da fome pode ser um pouco forte, mas a emissão sempre tendeu a desacelerar – o que pegou o mercado de surpresa é a extensão da desaceleração. Para que não esqueçamos que 2020 e 2021 foram anos decentes para o crescimento do tamanho do mercado de alto rendimento. Isso refletiu vários fatores:

- Emissores existentes que precisam de empréstimos para cobrir déficits de receita causados por bloqueios contra a Covid-19.

- Empresas com grau de investimento sendo rebaixadas para o universo de alto rendimento.

- Emissores de primeira viagem ao mercado, normalmente no estágio intermediário de crescimento, onde era necessário capital de dívida mais significativo para financiar a expansão.

Isso contribuiu para um aumento no tamanho geral do mercado de alto rendimento, com o valor de face total e o número de títulos em emissão crescendo.

Figura 2: Expansão e contração do mercado de alto rendimento

Fonte: Bloomberg, valor nominal total e número de emissões de títulos no ICE BofA (NYSE:BAC) Global High Yield Bond Index, 30 de abril de 2012 a 30 de abril de 2022.

Os últimos meses viram uma espécie de reversão. Em parte, isso é algo para comemorar.

Vários grandes emissores de alto rendimento tornaram-se 'estrelas em ascensão', progredindo para o status de grau de investimento. Nomes familiares que fizeram esse movimento nos últimos meses incluem o grupo de alimentos Kraft Heinz e a mineradora Freeport-McMoRan.

Os emissores corporativos são oportunistas. Em muitos casos, simplesmente não há necessidade de mais emissões, pois eles fizeram todo o financiamento necessário durante e após a crise do COVID. Afinal, fazia sentido financeiro emitir títulos no ano passado, quando as taxas estavam baixas. Os saldos de caixa hoje são relativamente altos e, sem projetos de expansão urgentes, devemos esperar que as empresas sejam pacientes.

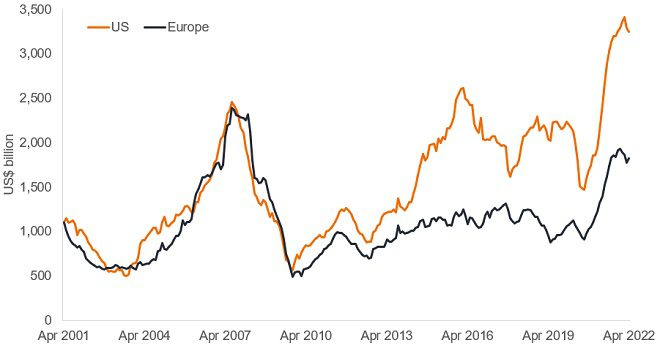

Soma-se a isso uma recente desaceleração na atividade de fusões e aquisições (M&A), que geralmente precisa de financiamento.

Este é realmente um desenvolvimento bem-vindo da nossa perspectiva, pois estávamos começando a nos preocupar com o fato de as empresas começarem a exibir um comportamento hostil aos detentores de títulos, com mais problemas relacionados a aquisições – alguma alavancadas.

Avaliar como a recente volatilidade nos mercados de ações se comportará para o crédito é um desafio, pois pode diminuir o entusiasmo por fusões e aquisições, incentivando os conselhos a preservar o caixa ou aumentá-lo, pois os preços mais baixos das ações podem estimular ofertas de aquisição oportunistas e recompras de ações.

Figura 3: As transações de M&A estão começando a desacelerar (total contínuo de 12 meses)

Fonte: Bloomberg, valor total da transação de M&A (total rolante de 12 meses), USD, 30 de abril de 2001 a 30 de abril de 2022.

Devemos nos preocupar com a emissão fraca?

Existe o perigo de que os emissores corporativos recuperem mais de seus empréstimos para a última parte do ano. Por exemplo, como a Figura 1 demonstrou anteriormente, 2016 começou devagar, mas uma aceleração no final do ano levou a uma recuperação na emissão, embora o total anual ainda estivesse abaixo da média. Isso exigiria empréstimos surpresa, no entanto, já que o perfil de vencimento dos títulos existentes significa que não há necessidade premente de refinanciamento que sugeriria uma barreira de emissão no curto prazo. O aperto da política do banco central e as preocupações com uma possível desaceleração da economia também não devem encorajar as empresas a contrair empréstimos desnecessários.

A baixa emissão primária pode ser frustrante para os investidores, pois muitas vezes é uma maneira frutífera de obter acesso aos títulos de um mutuário. Para incentivar a aceitação, as novas emissões normalmente têm um pequeno desconto no preço (ou prêmio de rendimento) em relação aos títulos existentes de um emissor no mercado secundário, portanto, menos novas emissões diminuem a oportunidade de se beneficiar disso. Dito isto, um novo prêmio de rendimento de emissão por si só não é motivo suficiente para investir em um título, de modo que os investidores ainda precisam fazer sua lição de casa sobre os pontos fortes fundamentais do emissor e a avaliação do título. Um papel mais valioso para novas emissões é o de diversificação. Um pipeline de novos problemas ajuda a garantir que a classe de ativos não se torne obsoleta.

A outra vantagem importante da nova emissão é que ela atua como um sinal de confiança e fornece sinalização ou descoberta de preço útil. O fornecimento regular de novas emissões pode ajudar os participantes do mercado a avaliar se os preços nos mercados secundários são justos. Menos novas emissões significam menos oportunidades para comparar os preços dos títulos existentes com o que o mercado está disposto a pagar por novas emissões, o que, por sua vez, pode diminuir a confiança nos preços e contribuir para uma maior volatilidade.

No lado positivo, a oferta mais baixa significa que há menos pressão técnica que poderia aumentar os spreads de crédito, pois é mais provável que a demanda e a oferta estejam em equilíbrio.

São precisos dois para dançar tango

O outro lado do livro é a demanda. Os mutuários estão mais inclinados a emitir se puderem fazê-lo a baixo custo (ou seja, baixos rendimentos) quando houver forte demanda dos investidores. Recentemente, essa demanda tem sido mais fraca. A maior aversão ao risco dos investidores tem visto saídas de fundos de alto rendimento, principalmente entre os fundos negociados em bolsa (ETFs). A preocupação com a inflação também fez com que os empréstimos (uma forma alternativa de aumentar o capital da dívida) fossem populares entre os investidores, uma vez que normalmente têm taxas flutuantes, onde o cupom ou os juros pagos sobre eles aumentam à medida que as taxas de juros aumentam.

Além disso, vários bancos centrais estão se afastando da flexibilização quantitativa para o aperto quantitativo. Isso removerá grandes compradores insensíveis a preços dos mercados de títulos corporativos e títulos soberanos. Como parte de seus esquemas de compra de ativos, os bancos centrais têm atuado nos mercados de títulos corporativos com grau de investimento, particularmente no Reino Unido e na Europa; embora os títulos de alto rendimento normalmente não tenham sido incluídos nesses esquemas, há potencial para repasse do alargamento do spread se a retirada do suporte do banco central diminuir o apetite ao risco. Isso é potencialmente uma preocupação direta menor nos EUA, onde as compras de ativos foram direcionadas principalmente para títulos soberanos e títulos lastreados em hipotecas, embora ainda possa haver efeitos colaterais.

Reconhecemos que pode haver alguns meses complicados pela frente para os mercados de títulos de alto rendimento, mas com rendimentos mais altos em todos os setores e técnicas de oferta favoráveis, isso pode ajudar a mitigar parte da crescente pressão sobre os spreads decorrentes de preocupações com as perspectivas de crescimento econômico. Podemos reclamar da oferta fraca, mas agora está se mostrando oportuna para ajudar a compensar parte do abrandamento da demanda.

1 Fonte: Morgan Stanley (NYSE:MS), Estratégia de Crédito Europeia, 3 de maio de 2022