O mercado de títulos dos EUA enfrentou um período difícil nos últimos dois anos, mas o forte rali dos últimos dois meses indica que o pior ficou para trás.

PROMOÇÃO DE ANO NOVO: Tenha mais desconto no plano bianual com cupom “investirmelhor1”

Análises selecionadas da recente safra de perspectivas para 2024, que são comuns nesta época do ano, oferecem motivação para pensar que o novo ano poderia recuperar mais (todos?) os prejuízos sofridos pela renda fixa desde que o Federal Reserve iniciou a alta dos juros em março de 2022.

Um ETF representativo do mercado de títulos dos EUA, Vanguard Total Bond Market (NASDAQ:BND), teve uma forte alta, mas ainda está bem abaixo dos níveis de 2021. A visão otimista: ainda há muito espaço para crescer, assumindo que as condições macroeconômicas sejam favoráveis.

O fator crítico para os preços dos títulos no próximo ano, claro, é o rumo da inflação. A história recente oferece suporte para esperar que a pressão de preços continue a cair e se aproxime da meta de 2% do Federal Reserve.

Segundo o Wall Street Journal:

"O Federal Reserve está ganhando sua batalha contra a inflação, elevando o ânimo dos americanos e oferecendo maior confiança de que a economia dos EUA pode evitar uma recessão enquanto controla os preços.

A medida de inflação preferida do Fed, o índice de preços de gastos de consumo pessoal, recuou 0,1% em novembro ante o mês anterior, a primeira queda desde abril de 2020, informou o Departamento de Comércio na sexta-feira. Os preços subiram 2,6% no ano, não muito longe da meta de 2% do Fed."

Andrew Hunter, economista-chefe adjunto dos EUA da Capital Economics, recomenda:

“Considerando a forte desaceleração ainda esperada na inflação do aluguel, é difícil ver qualquer motivo plausível pelo qual a taxa anual de inflação também não volte à meta de 2% nos próximos meses.”

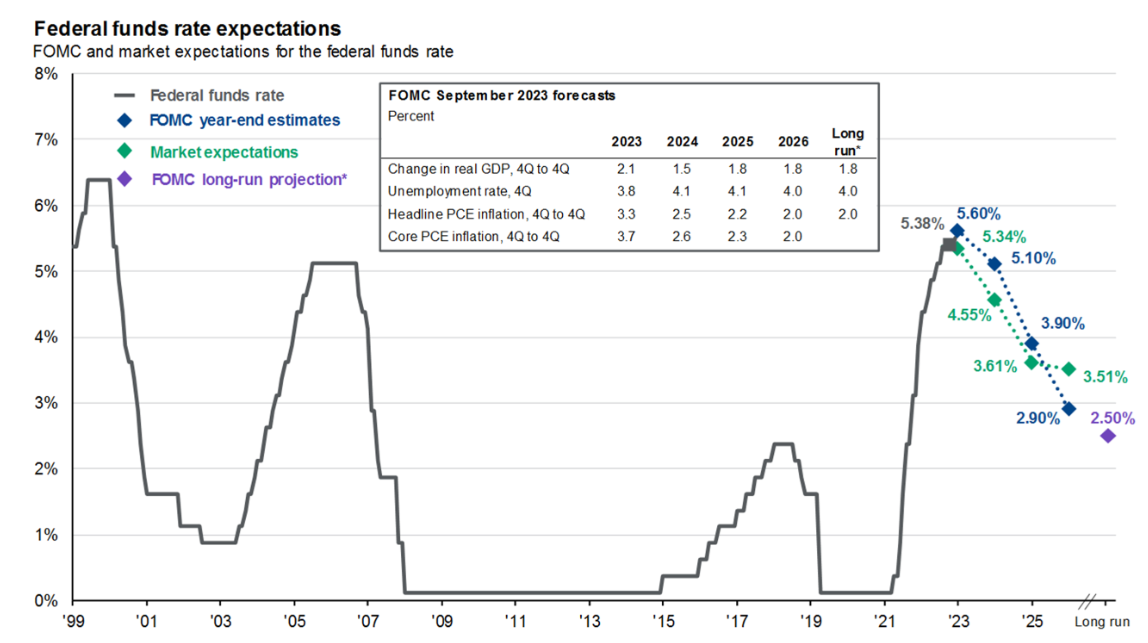

O Federal Reserve parece concordar com a perspectiva otimista. Graças a um gráfico do JP Morgan, a projeção atual do Fed vê a inflação e sua taxa-alvo caindo nos próximos meses.

A MG Investments vê uma oportunidade na tendência esperada.

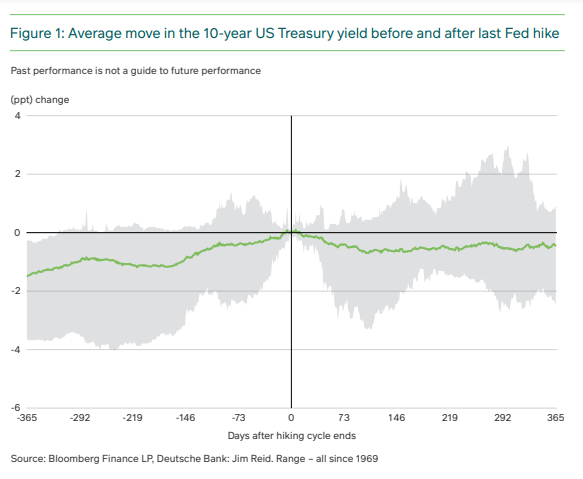

"A empresa defende que este é um bom momento para investir em títulos públicos, pois acredita que o cenário e os preços são favoráveis. Ela explica que, historicamente, os títulos do Tesouro dos EUA de 10 anos se valorizam depois que o banco central americano (o Fed) termina seus ciclos de alta de juros.

Um estudo do Deutsche Bank mostra que a maior queda ocorre geralmente até três meses após a última alta - chegando a até 3 pontos percentuais, o que representa um ganho de capital de cerca de 7% (Figura 1)."

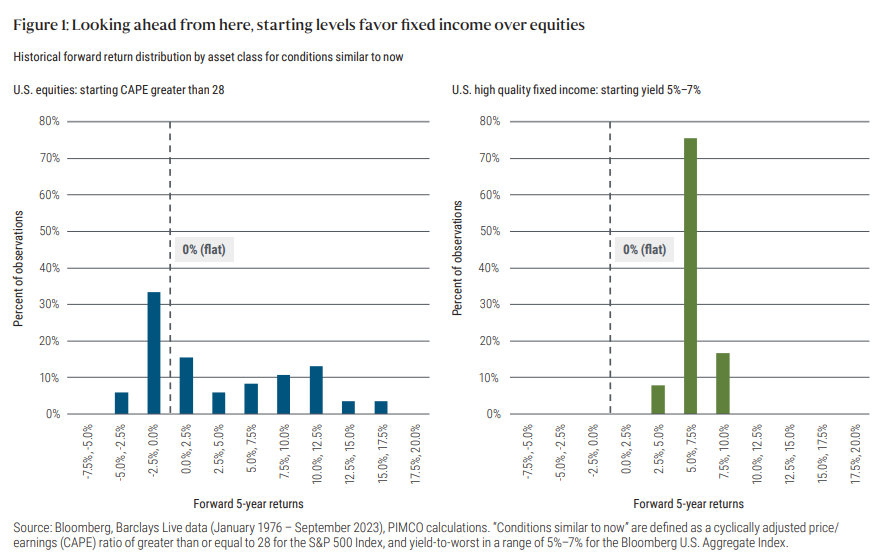

A Pimco recomenda que este é o “Momento Oportuno para Títulos”. Em seu relatório de alocação de ativos de novembro, analistas afirmaram: "Nós preferimos fortemente a renda fixa em portfólios diversificados.

Diante das atuais avaliações e de uma perspectiva de crescimento econômico difícil e inflação em queda, achamos que os títulos estão mais atraentes do que as ações. Também buscamos manter a flexibilidade do portfólio em vista dos riscos macroeconômicos e de mercado."

Um aspecto fundamental do argumento da Pimco para escolher títulos em vez de ações: avaliação.

“Embora não seja sempre um indicador perfeito, os níveis iniciais de rendimentos de títulos ou múltiplos de ações costumam antecipar os retornos futuros.”

Os dois fatores principais de inflação esperada mais baixa e projeções de redução na taxa do Fed estão no cerne das estimativas dos otimistas para preços de títulos mais elevados. Os futuros de fundos do Fed estão indicando uma probabilidade de 77% de que o primeiro corte de taxa ocorra na reunião de política monetária de 20 de março.

Se houver uma surpresa, ela virá na forma de dados de inflação melhores do que o esperado. Por enquanto, porém, algumas projeções e pesquisas de inflação sugerem que o ajuste está previsto para 2024 e a pressão de preços seguirá em queda.

“Apesar de alguma volatilidade, acreditamos que as taxas de juros chegaram ao máximo”, prevê Kathy Jones, estrategista-chefe de renda fixa no Schwab Center for Financial Research. “Esperamos rendimentos mais baixos do Tesouro e retornos positivos para os investidores em 2024.”