- As taxas dos títulos do Tesouro americano (treasuries) caíram fortemente com redução da volatilidade nos juros.

- Os títulos de alto rendimento subiram bastante no mês passado, mas cenário futuro é incerto.

- Investidores monitoram um importante padrão técnico no gráfico de rendimento do título de 10 anos dos EUA.

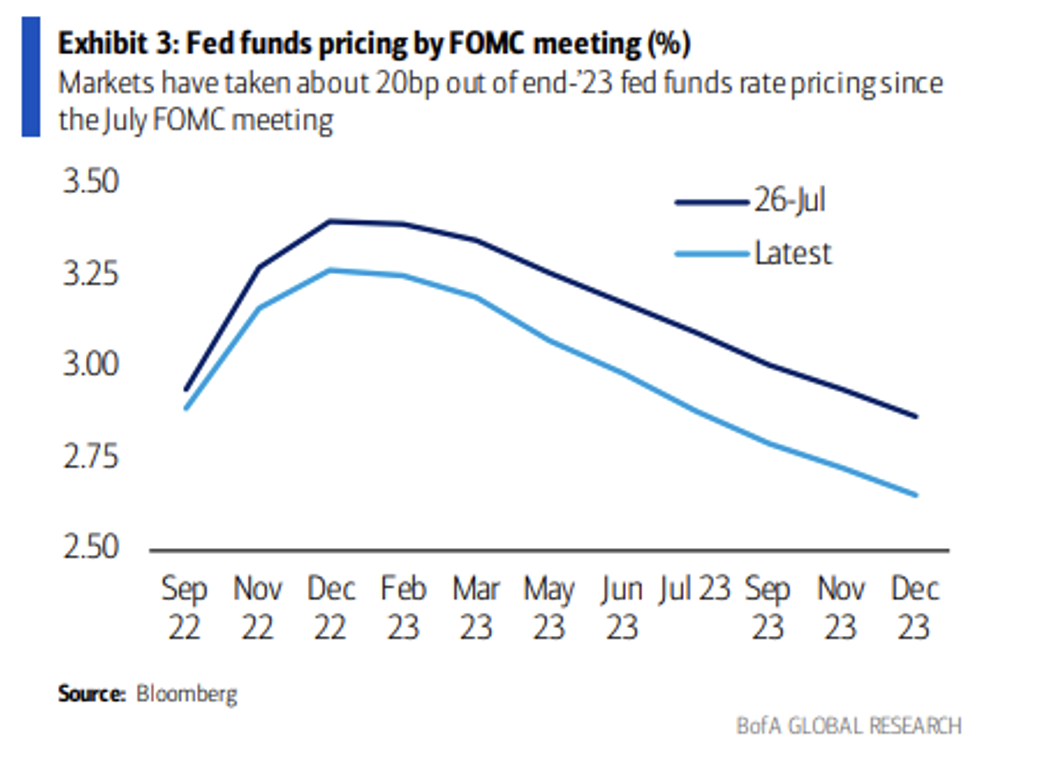

A poeira baixou. As taxas dos títulos do Tesouro americano (treasuries) caíram após a reunião do Fomc, comitê de política monetária dos EUA, na semana passada, quando o presidente do banco central americano, Jerome Powell, aumentou a confiança dos investidores de que o ciclo de alta dos juros não seria tão intenso. De fato, os participantes do mercado agora consideram que a taxa básica do Federal Reserve (Fed) atingirá o pico um pouco abaixo de 3,25%, contra a expectativa de cerca de 3,40% antes da decisão de quarta-feira passada.

Alta de juros do Fed é vista como menos intensa

Fonte: BofA (NYSE:BAC) Global Research

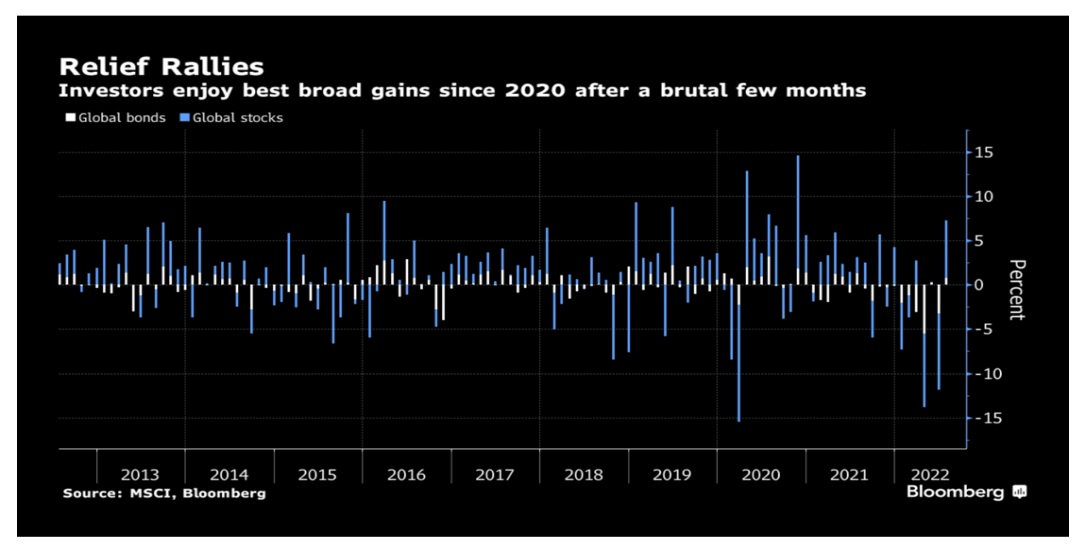

A elevação de 0,75% dos juros foi acompanhada de uma euforia de compras na maioria dos mercados. Para investidores de renda fixa, a queda dos rendimentos dos títulos no fim da semana passada foi o ponto alto do melhor mês para esse mercado global desde 2020.

Mês espetacular para as ações e títulos globais

Fonte: Bloomberg

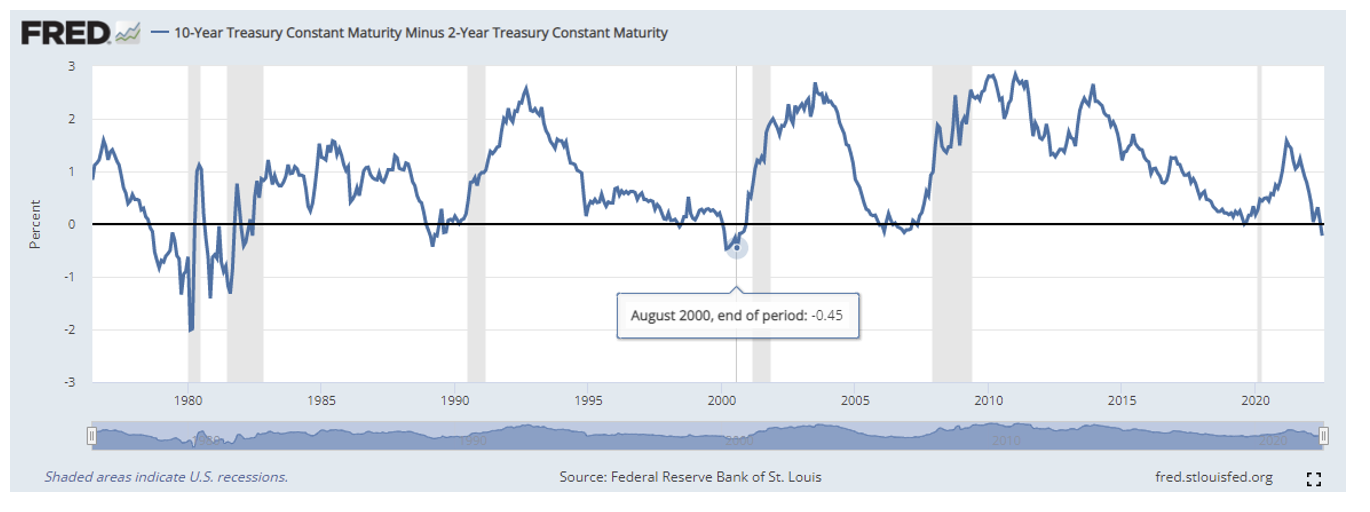

No mercado de treasuries, a curva continua extremamente invertida, na medida em que a nota de 2 anos apresenta rendimento de 2,88%, enquanto a taxa da nota de 10 anos afundou para 2,65%. Essa diferença de 23 pontos-base marca a maior inversão desde agosto de 2020. Mesmo assim, acredita-se que o Fed olha mais de perto para a relação entre a curva de 3 meses e a 10 anos, a fim de ter uma ideia melhor a respeito da possibilidade de uma profunda recessão. Neste momento, esse diferencial é de cerca de 0,3% e provavelmente ficará menor à medida que o Fed continua sua progressão de alta de juros.

Inversão da curva de treasuries

Fonte: Federal Reserve de St. Louis

Não foram apenas os mercados de títulos americanos e internacionais que registraram grandes movimentos. A ponta especulativa da renda fixa teve seu melhor mês desde o fim de 2011, com base no fundo de títulos corporativos especulativos iShares iBoxx High Yield Corporate Bond (NYSE:HYG). Os títulos “podres” registraram um rali de alívio após uma impressionante queda durante o primeiro semestre de 2022. No entanto, o nicho de grau especulativo do mercado de títulos continua levemente abaixo de onde se encontrava em maio.

ETF de títulos de alto rendimento subiu em julho

Fonte: Investing.com

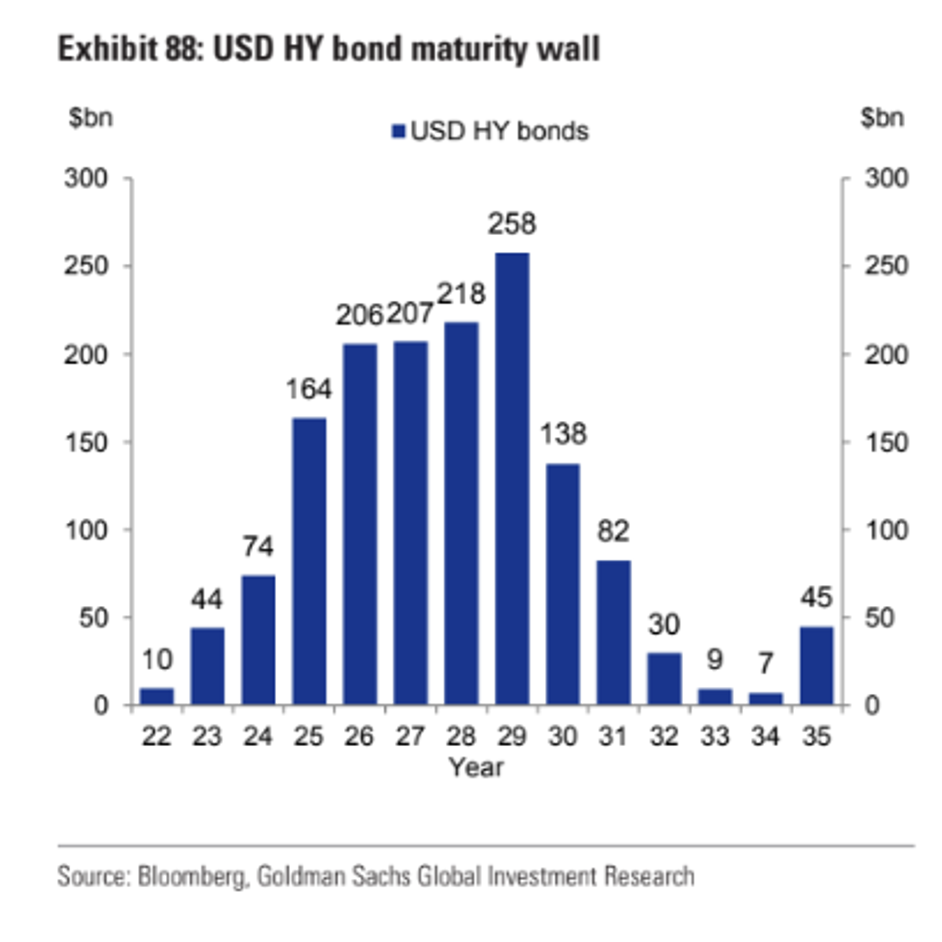

O rendimento de dívidas corporativas de grau especulativo subiu 7,5%. Isso pode ter um efeito baixista sobre as empresas arriscadas que dependentem desse tipo de financiamento. A boa notícia é que um número relativamente pequeno de empresas aparentemente precisará de novos financiamentos nos próximos dois anos. De acordo com o Goldman Sachs (NYSE:GS) Investment Research, o perfil de vencimento de títulos de alto rendimento é a partir de 2025.

Perfil de vencimento de títulos de alto rendimento

Fonte: Goldman Sachs Investment Research

Embora essa seja uma notícia reconfortante para os investidores da ponta compradora, o que ainda gera preocupação é a situação do mercado hipotecário norte-americano. Como o preço dos imóveis não para de subir, mesmo após dois trimestres seguidos de crescimento negativo do PIB dos EUA, o custo do financiamento do primeiro imóvel ainda é muito alto para a aquisição de uma casa própria. O lado positivo é que, após a última reunião do Fed, a taxa fixa média da hipoteca de 30 anos recuou para o seu patamar mais baixos desde 13 de abril, a 5,13%, de acordo com o Mortgage News Daily.

Queda das taxas do financiamento imobiliário nos EUA

Fonte: Mortgage News Daily

O que ajudou a aliviar os juros do crédito foi a queda do índice ICE BofAML MOVE, que mede a volatilidade do mercado de treasuries. Se o rendimento de 10 anos se estabilizar perto de 2,7% e o índice MOVE recuar para baixo de 100, podemos ver as taxas hipotecárias recuarem abaixo de 5% no curto prazo.

Volatilidade dos juros cai

Fonte: Investing.com

Padrão técnico importante

Por fim, este é um de vários gráficos que meus amigos analistas técnicos estão monitorando: um padrão de topo no formato ombro-cabeça-ombro acionado no rendimento do título de 10 anos. Com um topo a 3,5% e uma linha de pescoço de 2,7%, o alvo fica em 1,9%. Pode ocorrer uma enorme queda a partir daí, sugerindo um cenário de recessão bastante forte. Veremos se isso acontecerá, mas é bom ficar de olho na marca de 2,7% nas próximas semanas.

Taxa da treasury de 10 anos: OCO

Fonte: Investing.com

Conclusão

O mercado de títulos, assim como as ações, reagiu de forma positiva à decisão do Fomc da última quarta-feira. As ações e os títulos mundiais empreenderam alta, e os rendimentos e a volatilidade das taxas recuaram. Mesmo assim, muita incerteza ainda paira no ar, especialmente nos meses de agosto e setembro, conhecidos por sua volatilidade.

Aviso: Mike Zaccardi não tem posição em nenhum dos ativos mencionados neste artigo.