Olá pessoal! Neste texto vamos falar do Tesouro Direto e espero quebrar barreiras para que todos possam investir por lá com bastante conhecimento. O Tesouro Direto é o canal através do qual nós, investidores pessoas físicas, compramos e vendemos títulos do Governo Federal. Ao comprar um título público do Tesouro, você está emprestando dinheiro para o Brasil. Em troca, você tem a promessa do Governo Federal de devolver seu dinheiro no futuro, com juros. Ao contrário de ações de empresas e de fundos de investimento, esses títulos possuem um mecanismo de pagamento ao investidor conhecido desde já, com fluxos que podem ser prefixados ou pós-fixados, mas sempre de acordo com índices já definidos. Vou explicar tudo.

Todo título do Tesouro Direto possui um vencimento, ou seja, uma data na qual ele acaba de devolver 100% do seu dinheiro (com juros) e aquele título deixa de existir. É neste momento que o emissor (no caso, o Governo Federal) liquida o título e cumpre integralmente sua promessa de pagamentos ao investidor. Alguns títulos realizam um único pagamento ao investidor, precisamente no seu vencimento: dizemos que esse tipo de título não paga cupons, ou seja, não faz pagamentos intermediários. Outros títulos públicos pagam juros (cupons) a cada seis meses e o pagamento principal lá no vencimento. Há também os mais recentes títulos (Renda+ e Educa+) que te geram renda mensal no futuro a partir de amortizações constantes do principal acrescidas, claro, de juros (explicarei isso mais adiante).

LEIA MAIS: Como investir no Tesouro Direto

Para os títulos com pagamentos semestrais, as duas datas anuais de pagamento de juros variam de título para título, mas sempre coincidem com o dia e mês do seu vencimento e seis meses antes. Exemplo: se um título vence em 15 de agosto de 2030 e paga juros semestrais, o investidor receberá um dinheirinho todos os dias 15 de fevereiro e 15 de agosto. Os títulos que oferecem renda mensal começam a gerar rendimentos no dia 15 de janeiro de um ano específico e terminam em 15 de dezembro do ano em que os pagamentos são encerrados. Atualmente, os títulos disponíveis desse tipo oferecem rendas por 60 meses (Educa+) ou por 240 meses (Renda+). Discutirei esses títulos com mais detalhes à frente.

Você pode estar se perguntando se existe a chance de o Governo brasileiro não honrar os pagamentos, né? Vamos a isso. Esse risco é pequeníssimo, diria o menor possível quando comparado a outros investimentos no Brasil. Isto porque o Governo Federal é a única entidade que pode imprimir dinheiro caso precise para honrar seus compromissos. Além disso, o Brasil jamais deu calote em seus títulos e, honestamente, não acredito que isso possa ocorrer. Seria realmente um desastre para o nosso país.

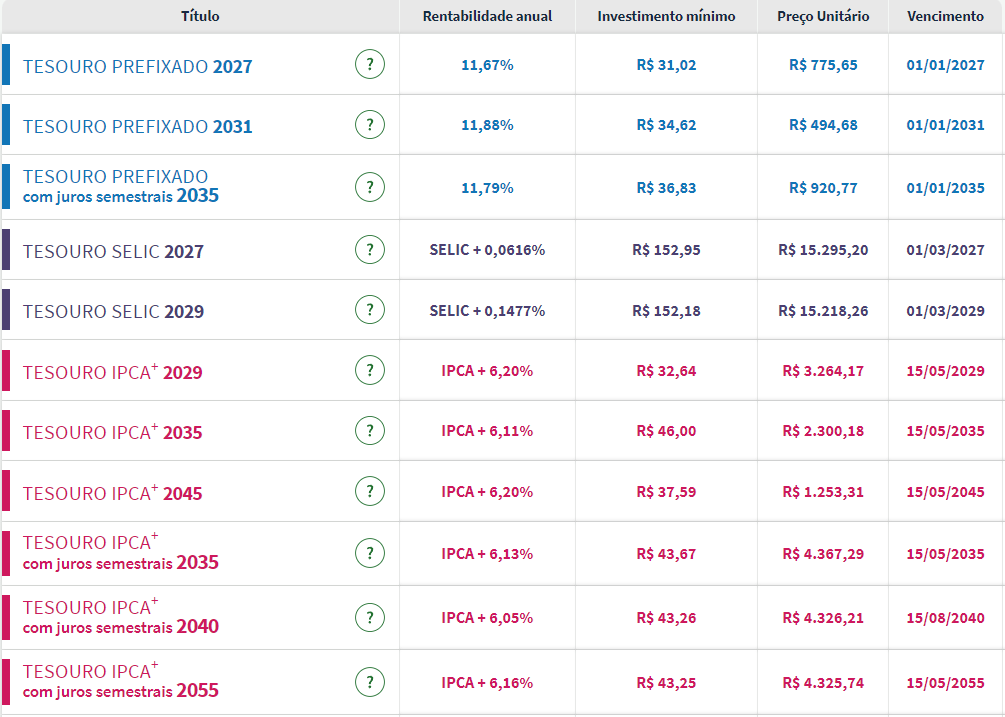

Para seguir nossa conversa, segue abaixo uma imagem dos títulos do Tesouro Direto atualmente disponíveis para compra (essa lista muda com o passar do tempo). Retirei a tabela abaixo diretamente do site do Tesouro Direto, na última sexta-feira, dia 6, e é bastante provável que os valores tenham se alterado um pouco caso você acesse agora, pois eles mudam diariamente. O importante aqui é entender integralmente essa tabela para poder investir com segurança. Logo após, mostrarei a segunda parte da tabela, composta pelos mais recentes títulos do Tesouro (Renda+ e Educa+).

A tabela mostra 11 títulos disponíveis para compra e a primeira coluna indica cada um deles. Os títulos estão separados por cores que identificam o seu mecanismo: além disso, aqueles sem a expressão “com juros semestrais” pagam todo o montante uma única vez, em seu vencimento (constante da última coluna da tabela). Os três primeiros títulos são prefixados, ou seja, o investidor sabe exatamente quanto e quando receberá seu dinheiro de volta e sua rentabilidade é garantida caso fique com o título até o seu vencimento. Após os prefixados, há dois títulos TESOURO SELIC, assim chamados porque eles são indexados à taxa Selic. E, por fim, há seis títulos TESOURO IPCA: esses são indexados ao índice inflacionário IPCA, calculado pelo IBGE. Vamos agora entender o mecanismo de pagamento ao investidor desses três tipos de títulos públicos.

Ao comprar o Tesouro Prefixado 2027, o investidor obterá uma rentabilidade de 11,67% ao ano até o seu vencimento, em 1º de janeiro de 2027. Este título não paga cupons e, portanto, tem um mecanismo extremamente simples: ao comprá-lo, você investe R$ 775,65 (preço de uma unidade do título, conforme indicado na penúltima coluna da tabela) e receberá seu dinheiro de uma só vez, em 1º de janeiro de 2027. Quanto você receberá? Esta informação não está na tabela, mas eu explicarei: todo título do Tesouro Direto possui valor nominal (valor de face) igual a R$ 1.000,00. Se o título for indexado, esse valor será atualizado constantemente pelo índice em questão (SELIC ou IPCA). Mas se for um título prefixado, o valor de R$ 1.000,00 se mantém constante, de forma que o investidor sempre receberá no vencimento R$ 1.000,00 fazendo chuva ou sol.

LEIA MAIS: O que é Renda Fixa, tipos e como investir

Por sua vez, o título TESOURO PREFIXADO 2035 pagará uma rentabilidade de 11,79% até seu vencimento, mas este título paga juros semestrais (termo técnico: cupons) nos dias 1º de janeiro e 1º de julho. Em outras palavras, parte da rentabilidade deste título será devolvida ao investidor semestralmente (ao contrário do título analisado no parágrafo anterior).

E se o investidor precisar de dinheiro e quiser vender um título antes do vencimento, ele pode fazer isso? Sim, pode e o Governo garante a recompra daquele título (isso é muito bom por assegurar total liquidez para títulos do Tesouro Direto). Mas o ponto é que, neste caso, a rentabilidade indicada na tabela acima não estará garantida e o preço de venda do título seguirá as condições de mercado à época da venda (o próprio site do Tesouro Direto informa os preços de venda de cada título caso o investidor precise vender antes do vencimento). E é justamente este preço (que sempre embute um spread para baixo em relação ao preço de compra) que definirá a rentabilidade daquele título para o investidor, podendo esta ser menor ou maior do que a rentabilidade indicada na compra (obtida se ficasse com o título até o seu vencimento). Desta forma, quero ser claro: ao comprar títulos do Tesouro Direto, o investidor pode dispor daquele investimento a qualquer momento, entretanto as rentabilidades indicadas pelo Tesouro somente estarão garantidas caso permaneçam com eles até o vencimento.

O título Tesouro Selic 2027 não paga cupons e, caso o investidor fique com ele até seu vencimento em 1º de março de 2027, obterá uma rentabilidade igual à variação da taxa SELIC no período acrescida de 0,0616% ao ano. Tomemos agora o Tesouro IPCA 2055 como exemplo do terceiro grupo de títulos (indexados ao IPCA). Caso o investidor compre esse título e fique com ele até maio de 2055, garantirá uma rentabilidade de 6,16% ao ano acrescida da variação da inflação medida pelo IPCA durante o período. Note que, neste caso, há cupons semestrais, de forma que todos os dias 15 de maio e 15 de novembro o investidor receberá juros (que também são atrelados ao IPCA).

A coluna do meio na tabela acima é um pouco menos importante, mas não posso deixar de explicar. Ela indica o montante mínimo a ser investido no título. Cada título pode ser comprado em múltiplos de um centésimo de título, respeitando-se o limite mínimo de R$ 30,00 para compras. Para o primeiro título da tabela, um centésimo do seu preço unitário resulta em quantia menor que R$ 30,00 (R$ 7,7565), de modo que precisamos multiplicar essa quantia ao menos por quatro para que fique acima do valor mínimo estabelecido. Ao fazer isso chegamos ao investimento mínimo de R$ 31,02. Já para o último título da lista, observe que um centésimo de seu preço unitário resulta em R$ 43,25 (o Tesouro usa a regra de truncamento e não por aproximação) e este já representa o investimento mínimo por estar acima de R$ 30,00.

Novos títulos: Renda+ e Educa+

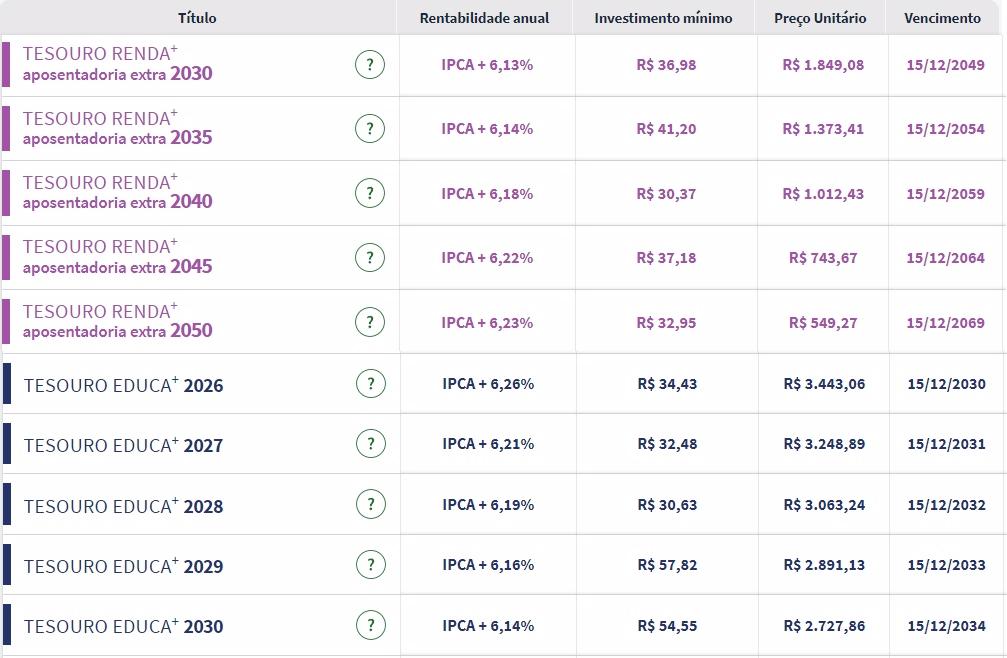

Conforme prometido, abaixo temos a segunda parte dos títulos disponíveis no Tesouro Direto, sendo esta composta pelos títulos lançados há menos de 2 anos.

Deixei cinco exemplos de cada título acima, mas atualmente estão disponíveis para compra um total de 8 Renda+ e 17 Educa+. Seguindo a ordem da tabela começarei explicando o título Renda+: tal título trata-se oficialmente de uma NTN-B (série 1), pois é atrelado ao IPCA e tem como objetivo primordial gerar renda indexada a este índice para nossas aposentadorias. Na prática, o investidor escolherá um ano “para se aposentar” a partir de 2030 (este ano é indicado na primeira coluna) e o título garantirá uma renda mensal complementar a partir do dia 15 de janeiro do ano escolhido durante 20 anos. Desta maneira, o título faz 240 pagamentos mensais que funcionarão como uma espécie de salário devidamente corrigido mensalmente pelo IPCA, sendo a última renda recebida na data constante da última coluna da tabela. Atualmente há oito títulos desse tipo disponíveis, ou seja, oito datas para início de recebimento da renda, sempre no dia 15 de janeiro dos anos seguintes: 2030, 2035, 2040, 2045, 2050, 2055, 2060 e 2065.

Vamos tomar como exemplo o TESOURO RENDA+ 2040: caso o investidor compre e não venda o título até o recebimento do último fluxo, ele garantirá uma rentabilidade de 6,18% ao ano acrescida da variação da inflação medida pelo IPCA e terá direito a uma renda mensal a partir de 15/01/2040 até 15/12/2059 (ou seja, por 240 meses ou 20 anos). A renda mensal do investidor será igual ao VNA (valor nominal atualizado mensalmente pelo IPCA) do mês de referência da renda dividido por 240. Os VNAs de todos os títulos são informações facilmente obtidas através do site da ANBIMA ou do próprio Tesouro Nacional.

Por último, mas não menos importante, temos o título Educa+ (igualmente uma NTN-B série 1), que, por sua vez, nasceu do objetivo de prover um instrumento de investimento capaz de planejar os gastos com a universidade dos nossos pequenos. Na prática, o investidor escolherá um ano para, a partir do dia 15 de janeiro, passar a receber rendas mensais e atualizadas pelo IPCA durante cinco anos, ou seja, por 60 meses consecutivos (prazo bastante comum em graduações). Assim como ocorre com as NTN-B’s e o Renda+, a taxa de juro real a ser recebida acima da inflação é prefixada no ato da compra e garantida caso o investidor permaneça com o título até o recebimento do seu último pagamento mensal.

Na tabela acima, deixei apenas 5 exemplos de títulos Educa+, mas atualmente o Tesouro Direto oferece 17 opções para o investidor, sendo que a opção com início de renda mais próximo é o título de 2026 e o início de renda mais distante, em 2042. Tomando como exemplo didático o TESOURO EDUCA+ 2030, o investidor terá uma rentabilidade de 6,14% ao ano acrescida da variação da inflação medida pelo IPCA e sua renda mensal começará em 15/01/2030 e terminará em 15/12/2034. Tal renda será definida pelo VNA (valor nominal atualizado mensalmente pelo IPCA) do mês de referência da renda dividido por 60, de maneira análoga ao mecanismo de renda do Renda+.

Vale ressaltar que da mesma forma que acontece com os outros títulos do Tesouro Direto, a liquidez está garantida pelo Tesouro Nacional, ou seja, você poderá vender seus títulos Educa+ e Renda+ a preços de mercado em qualquer momento, mesmo que o título esteja já na fase de pagamento de renda. Outro ponto importante a ser considerado é que todos os títulos mencionados pagam imposto de renda normalmente, segundo a tabela regressiva de IR: esta inicia em 22,5% para investimentos resgatados em até 180 dias corridos e tem como alíquota mínima 15% sobre os rendimentos para resgates além de 720 dias corridos.

Por fim, lembro que para investir no Tesouro Direto, você precisa estar cadastrado junto a uma corretora. Sugiro escolher uma que: (1) não cobre taxa para o Tesouro Direto; (2) que repasse seus recursos assim que disponíveis; (3) que seja agente integrado ao sistema do Tesouro; e (4) que permita aplicações programadas (para maior comodidade). Você pode comprar títulos pelo próprio site do Tesouro Direto ou através do site de sua corretora (quando um agente integrado), com apenas alguns cliques. É realmente muito simples. Que tal começar?

Espero que este texto tenha ajudado você a entender o Tesouro Direto sem mistérios. Escrevo sempre com muito carinho e com bastante responsabilidade. Se ficou alguma dúvida, pergunte abaixo ou nas minhas redes sociais @carlosheitorcampani. Será um prazer ajudá-lo(a)!

* Carlos Heitor Campani é PhD em Finanças, Certificado pelo CNPI e Pesquisador da ENS – Escola de Negócios e Seguros. Além disso, ele é Diretor Acadêmico da iluminus – Academia de Finanças e Sócio-Fundador da CHC Finance e da Four Capital. Campani pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na quinta-feira.