Olá, pessoal! O conceito de taxa forward, também conhecida como taxa de juros a termo (expressão que utilizarei neste artigo daqui por diante), bem como seus contratos de Forward Rate Agreement (FRA), vêm se tornando cada vez mais comuns no mercado brasileiro. Esses instrumentos já são bastante utilizados por instituições financeiras e agora começam a ser utilizados por empresas e até pessoas físicas em suas estratégias, sejam elas para proteção de posição (hedge) ou para alavancar ganhos (estratégia de especulação).

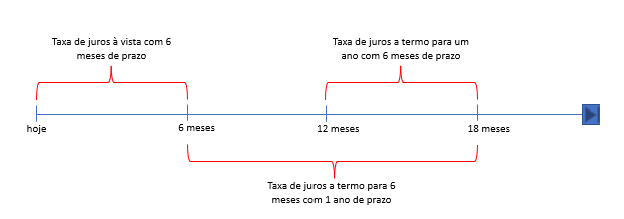

Uma taxa spot (isto é, à vista) é uma taxa de juros contratada e válida a partir de hoje por um determinado prazo, tanto para uma operação de captação (financiamento) quanto para uma operação de investimento. Por sua vez, uma taxa a termo representa uma taxa de juros estimada hoje, mas válida somente a partir de algum momento previamente definido no futuro por um determinado prazo. Por exemplo, podemos falar de uma taxa de juros a termo para um empréstimo de um ano a iniciar daqui a seis meses. A figura abaixo ajuda a compreender a diferença entre taxas à vista e a termo.

Agora quero compartilhar com vocês como se dá a dinâmica das taxas a termo a partir de uma curva de juros à vista. É nesse momento que vejo muitos se confundirem. É muito importante notar que curvas de juros normalmente disponibilizadas no mercado representam taxas de juros à vista, ou seja, que iniciam as suas validades hoje! Talvez a confusão se dê porque essas curvas também são conhecidas pela sigla ETTJ, que significa “Estruturas a Termo de Taxas de Juros”: note que a expressão “a termo” na sigla ETTJ quer dizer que a curva olha para frente (i.e., para o futuro) e não que as taxas são “a termo”! Essas taxas são à vista! Para ilustrar o cálculo correto de taxas a termo e, desta forma, evitar qualquer confusão, vou dar um exemplo bem corriqueiro.

Suponha que você deseje calcular uma proxy para a taxa de juros em nosso país projetada para daqui a 5 anos. Note que você pode desejar a taxa naquele dia (daqui a 5 anos) ou de um ano daqui a 5 anos. É fundamental que você pare, reflita e tenha certeza de que entendeu a diferença dessas duas coisas, ok? Vamos começar pelo mais fácil. Se você estiver com dificuldades, siga comigo no artigo que os exemplos abaixo facilitarão demais o entendimento.

CALCULANDO TAXAS A TERMO IMPLÍCITAS DE TAXAS À VISTA

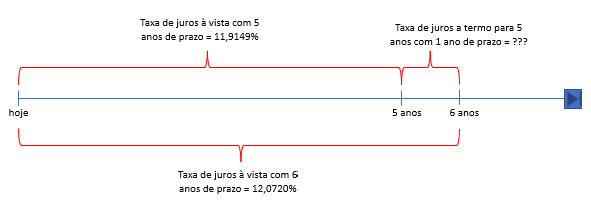

Para os cálculos que seguem, utilizei a curva ANBIMA de fechamento desta última segunda-feira, dia 8. Além disso, faço um disclaimer: como utilizei a curva prefixada, há um pequeno prêmio de risco embutido. Não quero entrar nesta discussão por aqui, de modo que irei desconsiderar este prêmio de risco, até porque, para efeitos práticos em muitas situações, ele realmente é diminuto e sem efeito relevante. Observem na figura abaixo as duas taxas à vista que tomei do site da ANBIMA, para 1260 e 1512 dias úteis (respectivamente 5 e 6 anos, considerando um ano-padrão com 252 dias úteis).

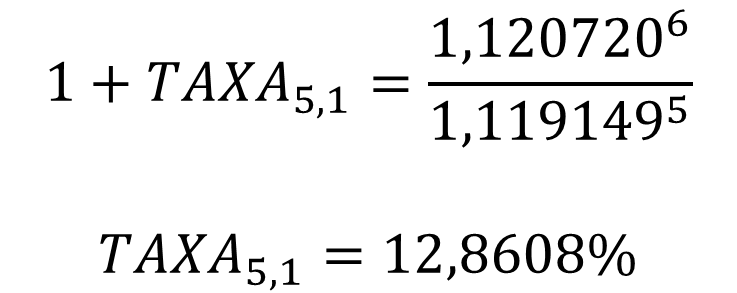

Para calcular a taxa implícita a termo de juros de um ano para daqui a 5 anos, é importante considerar o efeito total da taxa à vista de 6 anos e descontar a o efeito da taxa à vista de 5 anos. A taxa assim obtida, por já estar ajustada ao prazo de um ano, já é naturalmente uma taxa ao ano, conforme matemática abaixo.

Perceba a convecção da taxa a termo, segundo a qual, primeiro se coloca o tempo para início de sua validade e depois o prazo pelo qual ela seguirá válida: Taxa5,1 significa uma taxa a termo para cinco anos com validade de um ano. A lógica por detrás da matemática acima é a seguinte (visualize a figura acima para facilitar a compreensão): o efeito da taxa à vista de 5 anos somado ao efeito da taxa a termo de um ano para 5 anos deve resultar no mesmo efeito da taxa à vista para 6 anos. Essa lógica é válida porque, caso contrário, o mercado possibilitaria arbitragem através de FRAs (que explicarei mais adiante).

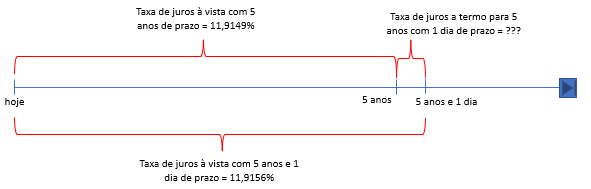

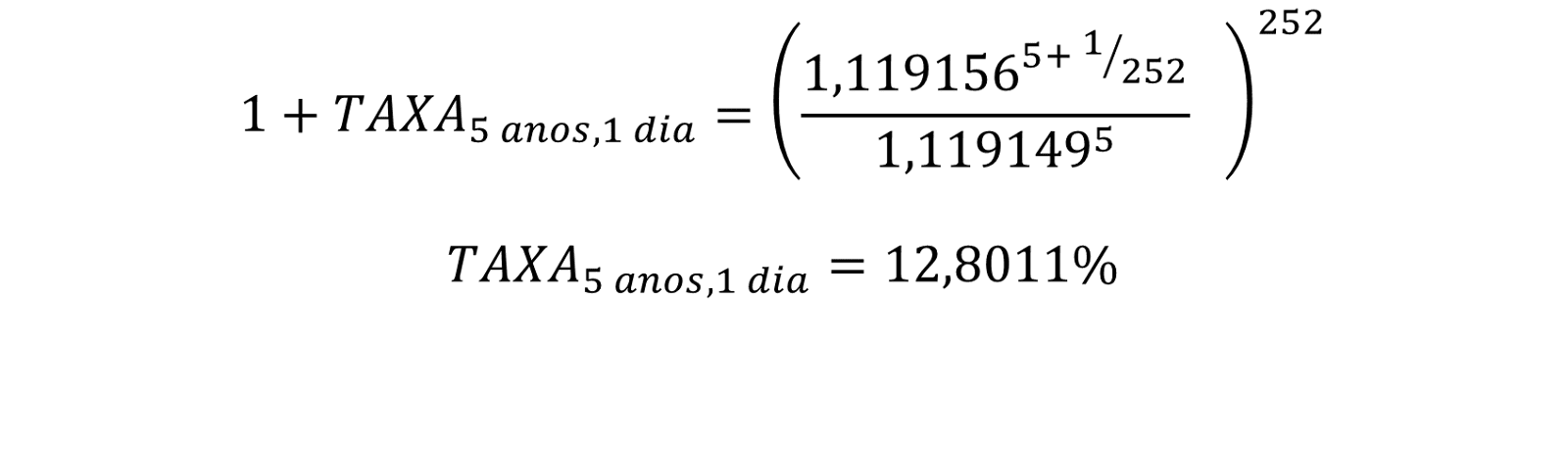

Vamos agora ao outro exemplo acima: qual seria a taxa proxy de um dia para daqui a 5 anos? Essa seria a taxa que, de acordo com o mercado hoje, é a melhor expectativa lá na frente e remuneraria o seu investimento por um dia daqui a 5 anos. Para tal, eu precisaria da taxa de juros à vista para 5 anos e um dia, ou seja, para 1261 dias úteis. A ANBIMA não fornece diretamente esse vértice, mas pela fórmula de Svensson (modelo utilizado para a ETTJ em questão), consegui calcular: 11,9156% ao ano. A matemática para a taxa a termo de um dia em 5 anos é apresentada abaixo. Observe que como o período agora é de um dia útil, precisamos elevar o lado direito da equação a 252 dias úteis para restabelecer a taxa expressa ao ano.

AFINAL DE CONTAS, O QUE É UM FRA?

Um FRA – Forward Rate Agreement (nota: o termo FRA é utilizado no mercado brasileiro) nada mais é do que um contrato que estipula uma taxa de juros a ser recebida em um investimento ou paga em um empréstimo com valor principal pré-estabelecido durante um determinado intervalo de tempo com início não imediato. Normalmente, para efeito prático, o principal sobre o qual o FRA se aplica não tem efeito no fluxo de caixa e tudo se passa como se o FRA fosse um swap simples onde uma parte paga (ou recebe) os juros prefixados determinados no FRA e recebe (ou paga) juros de mercado durante o período especificado pelo contrato.

Desta maneira, se uma instituição possui um passivo pontual lá na frente prefixado e deseja converter em pós-fixado, pode entrar na ponta recebedora da taxa prefixada do FRA e pagadora da taxa pós-fixada. O contrário também se aplica, reciprocamente. Por outro lado, se um investidor especula que as taxas de juros subirão acima das expectativas de mercado, ele pode entrar na ponta de um FRA que pagará taxa prefixada e receberá os juros à época (no futuro), pois estes, por premissa do nosso investidor, estarão maiores.

Pessoal, sei que os conceitos acima podem ser fáceis para muitos, mas não é para todos. Assim, caso alguém precise de maiores explicações ou ficou com alguma dúvida, fico à disposição em minhas redes sociais (notadamente no Instagram e no LinkedIn) @carlosheitorcampani. Não deixo ninguém sem resposta por lá! Uma outra opção é comentar abaixo. Meu intuito é compartilhar conhecimento e democratizar o mercado financeiro da maneira que estiver ao meu alcance!

Forte e respeitoso abraço a todos vocês.

* Carlos Heitor Campani é PhD em Finanças, Pesquisador da Cátedra Brasilprev em Previdência e da ENS – Escola de Negócios e Seguros, Diretor Acadêmico da iluminus – Academia de Finanças e sócio-fundador da CHC Treinamento e Consultoria. Ele pode ser encontrado em www.carlosheitorcampani.com e nas redes sociais: @carlosheitorcampani. Esta coluna sai a cada duas semanas, sempre na quinta-feira.