Em sua primeira reunião do ano, o Comitê de Política Monetária (Copom) do Banco Central decidiu novamente manter a taxa Selic estável em 13,75%, como amplamente esperado pelo mercado.

O mais importante dessa decisão era o que o Copom iria colocar no comunicado, uma vez que as expectativas de inflação do mercado tinham mudado muito da reunião anterior para essa.

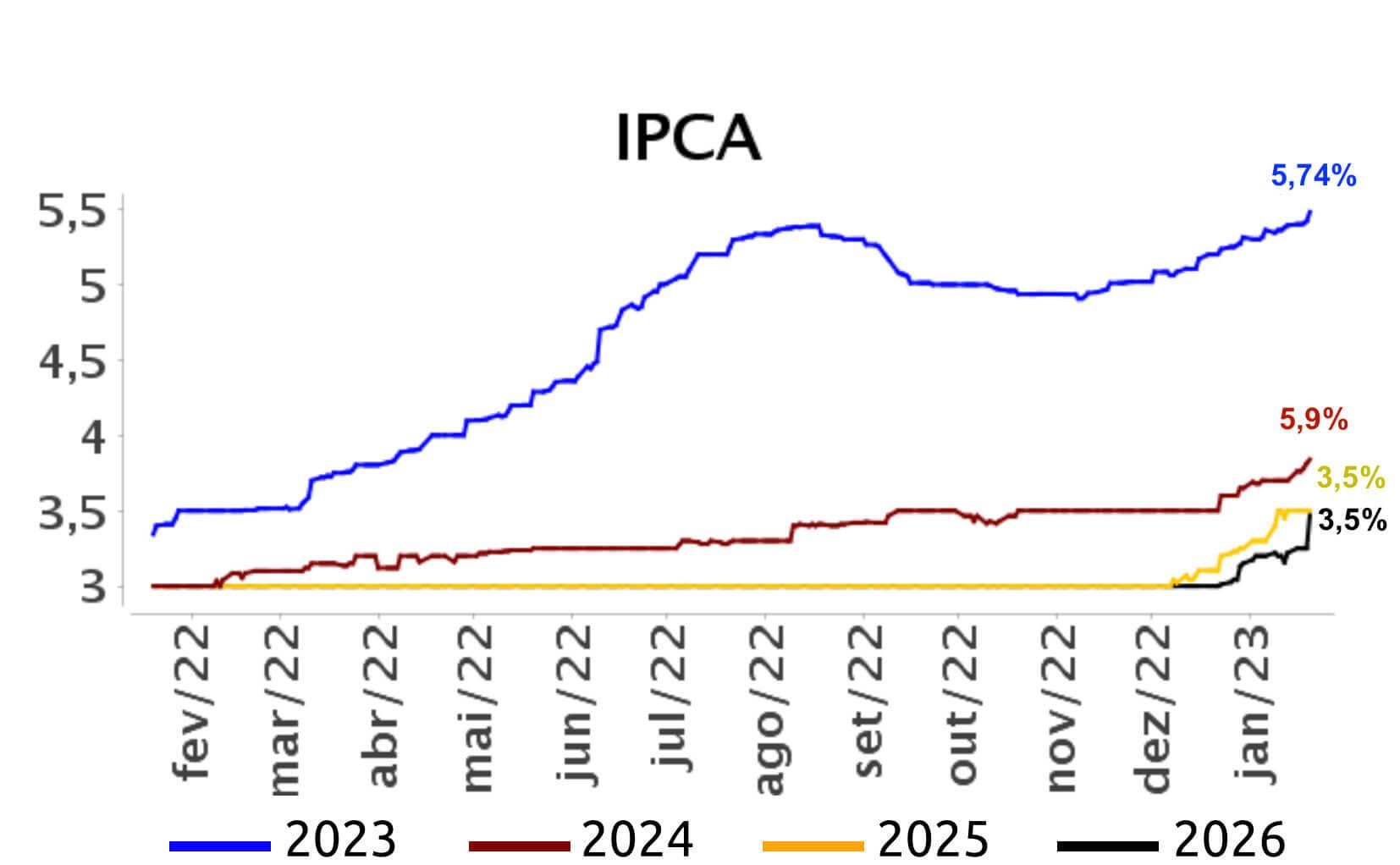

A expectativa dos economistas do relatório Focus para a inflação de 2023 vem subindo bastante nas últimas semanas, atingindo 5,48% na última pesquisa.

Além do ano de 2023, as expectativas para os anos de 2024, 2025 e até 2026 também subiram para níveis superiores à meta de inflação de 3%.

Ou seja, as expectativas estavam bem desancoradas e eu mesma fiquei muito curiosa para saber como eles iriam encarar isso.

Será que eles iriam "fingir" que nada estava acontecendo?

Parece que não desta vez. O comunicado foi uma grande surpresa para mim, com pontos bem incisivos sobre o risco atual.

Na parte das projeções do seu modelo, ele afirma:

- “As projeções de inflação do Copom em seu cenário de referência (usando dados do Focus) situam-se em 5,6% para 2023 e 3,4% para 2024. [...]. O Comitê optou novamente por dar ênfase ao horizonte de seis trimestres à frente, referente ao terceiro trimestre de 2024, cuja projeção de inflação acumulada em doze meses situa-se em 3,6%;

- Em cenário alternativo, no qual a taxa Selic é mantida constante ao longo de todo o horizonte relevante, as projeções de inflação situam-se em 5,5% para 2023, 3,1% para o terceiro trimestre de 2024 e 2,8% para 2024; e”

No parágrafo acima, o Copom deixa claro que, se a taxa Selic cair para 12,50% ainda este ano (cenário Focus), a inflação de 2024 fica em 3,4%, não convergindo para a meta de 3%.

Logo abaixo, o comitê mostra que apenas se a Selic se mantiver estável em 2023 e 2024, que teríamos uma convergência para 3%.

Ou seja, ele está mostrando para todos que não temos espaço para o ciclo de queda de juros que o mercado precifica este ano.

Mais abaixo no comunicado, o Copom faz um novo alerta:

“A conjuntura, particularmente incerta no âmbito fiscal e com expectativas de inflação se distanciando da meta em horizontes mais longos, demanda maior atenção na condução da política monetária. O Comitê avalia que tal conjuntura eleva o custo da desinflação necessária para atingir as metas estabelecidas pelo Conselho Monetário Nacional. Nesse cenário, o Copom reafirma que conduzirá a política monetária necessária para o cumprimento das metas.”

Essa elevação do custo da desinflação significa que em um cenário de expectativas desancoradas e risco fiscal, um mesmo nível de taxa de juros pode não ser suficiente para levar a inflação para meta.

Por último, vem a cartada final:

“O Comitê segue vigilante, avaliando se a estratégia de manutenção da taxa básica de juros por período mais prolongado do que no cenário de referência será capaz de assegurar a convergência da inflação. O Comitê reforça que irá perseverar até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas, que têm mostrado deterioração em prazos mais longos desde a última reunião. O Comitê enfatiza que os passos futuros da política monetária poderão ser ajustados e não hesitará em retomar o ciclo de ajuste caso o processo de desinflação não transcorra como esperado.”

Aqui, nesse parágrafo, o colegiado deixa bem claro que não está seguro se o fato de manter a Selic estável será capaz de levar a inflação para a meta e, caso julgue que não, irá reajustar a Selic.

Copom assume tom mais duro

Ou seja, meus caros, o Copom está bem preocupado com essas expectativas. Caso a Selic sofra alguma alteração este ano, não parece que será para baixo, mas sim para cima!

A grande diferença é que essa não era a expectativa do mercado, que tem precificado queda da Selic a partir do segundo semestre deste ano:

Com essa mudança de discurso, eu imagino que esses juros prefixados de curto prazo terão suas taxas reajustadas para cima e possivelmente as taxas de longo prazo poderão ser levemente reajustadas para baixo.

Uau, que mudança de tom, não é mesmo?

Depois dessa, temos que ficar muito atentos para o que o novo governo deve falar a respeito disso. Se antes Haddad e Lula já criticavam os juros altos e a posição do Banco Central, tenho a impressão que teremos mais lenha nessa fogueira.

Um grande abraço.