|

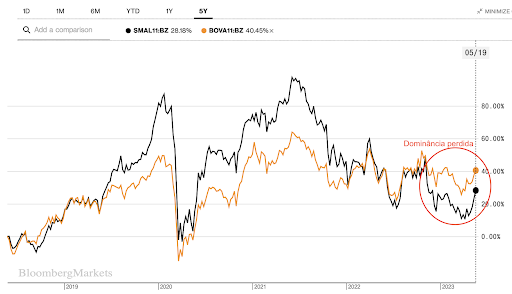

Felipe escreveu sobre mais um ponto de inflexão que se apresenta à nossa frente, na medida em que vamos fechando um semestre para adentrar outro, bem mais interessante. É tempo de ajustar alocações, com especial atenção para o segmento de mid e small caps brasileiras, bastante sensível às taxas de juros e ao net new money dos fundos institucionais. Desde o início do ano, as pequenas sobem mais do que o Ibovespa. Eu sei, parece pouco tempo para tirar maiores conclusões, mas os números devem ser lidos em contexto, e a lição aqui é a de que algo diferente está acontecendo, neste exato momento. Ou será que não? Na verdade, algo bem diferente aconteceu nos últimos capítulos da temporada passada, quando o SMAL11 não só descolou do BOVA11 como perdeu sua dominância característica. Agora, estamos apenas no caminho de volta à normalidade. |

|

|

Note que, à exceção do período circulado em vermelho, a trajetória do SMAL não só é intimamente correlacionada com a do BOVA como oferece uma cauda largamente positiva, sem contrapartida de cauda negativa. Na maioria dos recortes temporais dentro desse histórico de 5 anos, o SMAL roda bem acima do BOVA, e quase nunca roda abaixo. Como eu disse, a exceção é apenas recente, absurda do ponto de vista teórico (Felipe já falou do Fama-French) e – creio – não deve durar muito tempo. Se você tem menos de 5% do seu patrimônio atual em small caps, corre o risco de perder uma oportunidade rara. Tudo indica que as nossas pequenas podem voltar a fazer aquilo que sempre fizeram de melhor: ganhar das grandes, por meio de saltos da ordem de +30%, +50% ou até mesmo acima dos +100%. |