A temporada de balanços para os grandes bancos chegou ao fim.

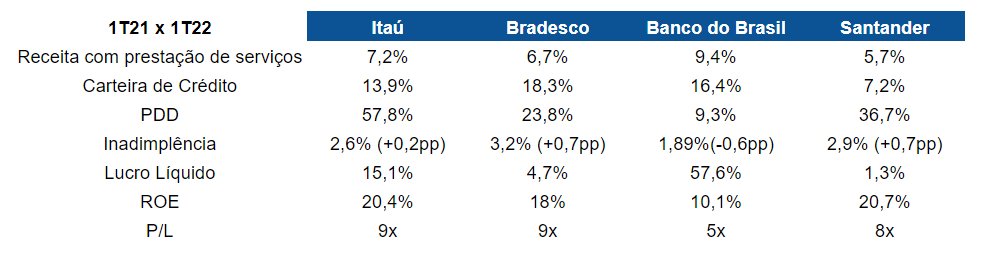

Itaú (SA:ITUB4), Bradesco (SA:BBDC4), Banco do Brasil (SA:BBAS3) e Santander (SA:SANB11)

Prestação de serviços

Notamos que o Banco do Brasil (BBAS3) superou seus concorrentes, Itaú (ITUB4), Santander (SANB11) e Bradesco (BBDC4), em se tratando de receita com prestação de serviços (segmento mais rentável de suas linhas de negócio).

Carteira de crédito

Já na carteira de crédito (mais forte entre bancos tradicionais) houve um forte crescimento. Contudo, o crédito mais desinteressante porque é menos rentável para as empresas e mais sujeito às oscilações da economia como um todo. Ou seja, quando a economia está aquecida e com juros menores (o que incentiva o consumo), o segmento de crédito vai bem, mas, por outro lado, quando os bancos concedem empréstimos e financiamentos em uma economia com juros mais altos, os ganhos se tornam menores, além dos altos riscos de inadimplência.

Inadimplência

No momento atual do Brasil, com incertezas sobre a trajetória fiscal brasileira e pressões inflacionárias levando a taxas de juros mais altas, destacamos entre os grandes bancos o crescimento de provisões para devedores duvidosos, com exceção para o Banco do Brasil.

Inclusive, o BB foi o único que reportou lucros representativos, especialmente pelas quedas em provisões de desconto. Eles reduziram os descontos nas renegociações e, com isso, conseguiram impulsionar os lucros.

Destacamos Itaú e Santander como os bancos tradicionais mais rentáveis (ROE de 20,4 por cento e 20,7 por cento) e o Banco do Brasil como o mais barato (5x lucros).

Vale mencionar que o BB tem um risco maior entre os bancos por ser um Banco estatal e isso deve ser levado em consideração pelo acionista, pois dificilmente afirma que o risco já está embutido no preço.

Resultado dos bancos digitais

Olhando para a geração dos novos bancos, separamos as análises em dois momentos: primeiro, XP Inc (NASDAQ:XP). e BTG Pactual (SA:BPAC11) e, depois, Nubank (SA:NUBR33) e Inter. Confira os destaques.

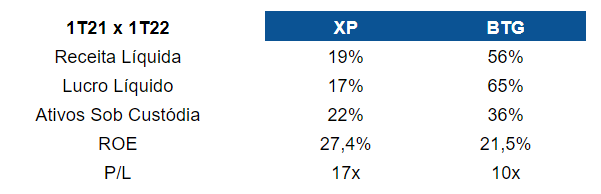

XP (SA:XPBR31) e BTG

Receita e lucro

O BTG Pactual foi o destaque do trimestre com um crescimento superior a XP Inc.

A receita e o lucro do BTG cresceram +56 por cento e +65 por cento, respectivamente, enquanto a receita da XP cresceu apenas +19 por cento e os lucros +17 por cento.

Entendemos que a dependência da XP no segmento de varejo prejudicou os ganhos da empresa. No varejo, a receita ficou em 2,4 bilhões de reais, abaixo dos 2,7 bi de reais do 4T21.

Ativos sob custódia

Em relação a ativos sob custódia, o BTG também demonstrou uma performance superior, alta de +36 por cento nos últimos 12 meses contra +22 por cento da XP em igual período.

Dentro da estrutura, vale mencionar que a XP possui uma rentabilidade maior, porém isso não se traduz em mais rentabilidade. Consideramos saudável observar a rentabilidade aliada ao crescimento de lucros.

Por fim, em termos de precificação, atualmente o BTG também se sai melhor sendo mais barato do que XP (10x lucros contra 17x lucros).

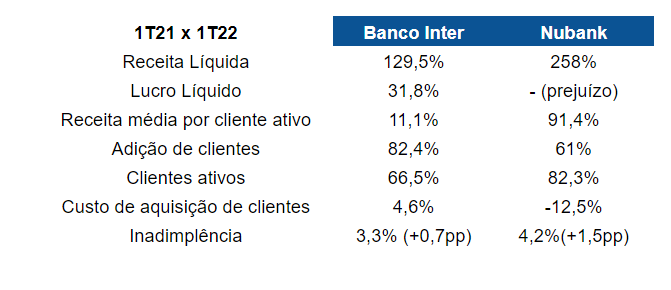

Inter e Nubank

Receita

As receitas do Nubank apresentaram um avanço anual de +258 por cento, porém o banco ainda roda em prejuízo e sua receita média por cliente é pouco expressiva, saiu de 3 dólares para 7 dólares. As receitas costumam ter saltos maiores no início, quando os valores ainda são ínfimos.

Clientes ativos

A base de clientes ativos do Nubank também foi superior ao Inter (82,3 por cento vs. 66,5 por cento), especialmente pela ação do “pedacinho” do Nu e outras dentro do aplicativo do banco. Porém o Inter teve uma adição de clientes anual superior e os custos de aquisição de clientes também foram menores (4,6 por cento vs. -12,5 por cento).

Inadimplência

Outro sinal de alerta para os acionistas do Nubank é o índice de inadimplência, que aumentou para 0,7 ponto percentual, acima do Inter e da média dos bancos tradicionais.

Não achamos interessante um banco recém-chegado buscar acelerar o acesso a crédito num momento tão complicado de juros.

Bancões” ou fintechs: conclusões finais

Nos últimos anos, os bancões reduziram seu ritmo de crescimento. Conforme dito anteriormente, crescer mais em crédito do que em seguridade e serviços (mais rentável) não é interessante.

Significa o fim dos grandes bancos? Não.

A nosso ver, as antigas instituições vão sobreviver com “ajuda de aparelhos” e entregar um crescimento mais baixo, relativamente estável. Além disso, são grandes candidatas a serem pagadoras de dividendos, o que pode ser interessante para investidores que buscam esse perfil de geração de renda.

No entanto, para quem foca em crescimento, consideramos mais interessante a geração de novos bancos.

As preferências nesse setor são: BTG Pactual, XP e Inter.

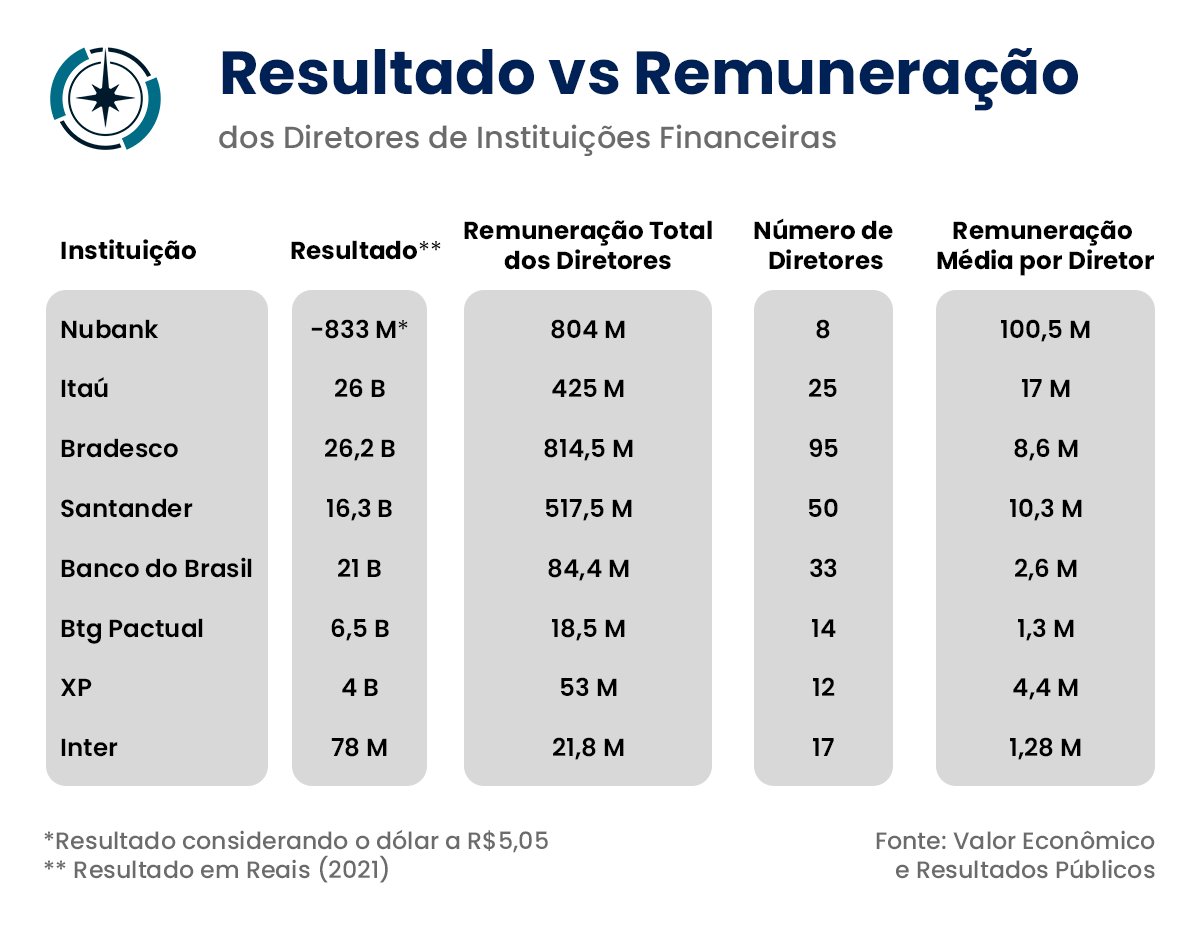

Bônus: quanto ganham em média os diretores dos principais bancos?

Se você chegou até aqui e percorreu os resultados das principais instituições financeiras, qual seria a sua aposta para o diretor com a maior remuneração do Brasil?

Se você respondeu “Nubank”, acertou.

A cifra quase bilionária de remuneração dos oito diretores Nubank — o que daria uma média de mais de 100 milhões de reais para cada um dos executivos — chamou a atenção dos investidores em abril, quando a notícia veio a público.

A título de curiosidade, listamos os salários dos diretores concorrentes com base nos resultados de 2021.