Os juros futuros encerraram a semana com alta das taxas na parte curta da curva e queda nos trechos intermediário e longo. A leitura do mercado é que o IPCA mais forte do que o esperado em abril mostrou uma inflação ainda resistente, o que limitaria o espaço para que o Banco Central possa cortar a taxa Selic no curto prazo, hoje em 13,75%.

Os principais vetores que influenciaram o acúmulo de prêmios na parte curta da curva de juros foram:

-

o IPCA de 0,61% em abril, acima da mediana de 0,55%, e com aceleração da média dos cinco núcleos de inflação acompanhados pelo Banco Central, de 0,37% para 0,51%, referendando os argumentos do BC de "paciência e serenidade" na condução da política monetária que constava na ata do Copom de maio,

-

a indicação do secretário-executivo do Ministério da Fazenda, Gabriel Galípolo, à diretoria de Política Monetária do Banco Central, em meio à visão de que estaria mais alinhado à pressão do governo para baixar os juros, e que a autoridade monetária poderá se tornar "mais leniente" com a inflação nos próximos anos, dado que Galípolo é visto como favorito para a sucessão de RCN após o fim do seu mandato, em dezembro do ano que vem,

-

a ata do Copom de maio lida como hawkish reiterando a mensagem de "paciência e serenidade" na condução da política monetária, e que vai perseverar na sua estratégia até que as expectativas do mercado convirjam às metas e o processo de desinflação se consolide, sinalizando manutenção da estratégia atual de juro estável em patamar contracionista,

-

a queda na confiança do consumidor dos EUA e avanço nas expectativas de inflação num horizonte de cinco anos,

-

e o impasse em torno do teto da dívida americana trazendo cautela adicional.

Fatores que influenciaram a queda dos juros longos:

-

a percepção de que uma política monetária mais restritiva no País no curto prazo diminui o risco inflacionário no longo prazo,

-

a consolidação da perspectiva de que o Fed encerrou seu ciclo de aperto monetário, o que leva a uma migração de estrangeiros para o mercado de DI, e eles preferem a parte longa da curva,

-

a percepção de enfraquecimento da atividade nos EUA e consequentemente da inflação,

-

a desaceleração do índice de preços ao produtor (PPI) anual americano e os pedidos de auxílio-desemprego maiores que o previsto alimentando o receio de recessão e a leitura de pausa no ciclo de aperto monetário do Fed,

-

o recuo da inflação na China reacendendo o alerta em relação à demanda,

-

as declarações de dirigentes do Banco Central reforçando a percepção de que a Selic poderá cair no segundo semestre, embora o presidente do BC, Roberto Campos Neto, tenha afirmado que os núcleos de inflação continuam elevados e que o desafio da autoridade monetária é ancorar as expectativas de inflação,

-

o otimismo com a inclusão de mecanismos de controle no novo arcabouço fiscal,

-

e a desaceleração da inflação americana em base anual na passagem de março para abril, tanto no CPI cheio (5,0% para 4,9%), quanto no núcleo do índice (5,6% para 5,5%) reforçando a avaliação de que o Fed encerrou o ciclo de aperto monetário e pode começar a cortar juros em setembro.

Fizeram o contraponto mas não impediram a abertura da parte curta da curva de juros:

-

as quedas do dólar e do petróleo,

-

e a expectativa positiva em relação a um "aprimoramento" do arcabouço fiscal no Congresso.

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

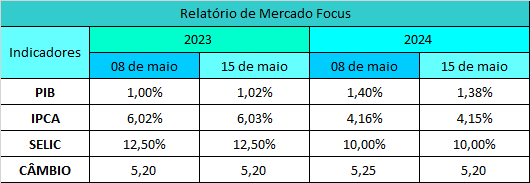

a redução das expectativas para inflação (IPCA) para este ano e em 2024 no Boletim Focus (8),

-

a deflação do IGP-DI de abril maior que a esperada pelo mercado,

-

a ofensiva do governo contra a privatização da Eletrobras (BVMF:ELET3),

-

o tom hawkish do BoE ao elevar os juros,

-

a alta de 1,1% da produção industrial em março ante fevereiro, quase em linha com a mediana (+1,0%),

-

e o recuo de 1,13% do Índice Geral de Preços - Mercado (IGP-M) na primeira prévia de maio, após cair 0,90% na mesma leitura de abril.

No Relatório de Mercado Focus (15), a projeção para o IPCA deste ano passou de 6,02% para 6,03%, bem acima do teto da meta (4,75%). Para 2024, horizonte cada vez mais relevante para a estratégia de convergência à inflação do BC, a projeção passou de 4,16% para 4,15%, também acima do centro da meta (3,00%).

A conferir o que estará no radar do mercado

No Brasil

-

o desenho final do novo arcabouço fiscal, que deve ser apresentado na terça-feira (16),

-

os dados nacionais de volume de serviços também na terça-feira (16),

-

as vendas no varejo na quarta-feira (17),

-

e o IBC-Br de março na sexta-feira (19),

-

as alterações da Petrobras (BVMF:PETR4) na sua política de preços para os combustíveis,

Nos EUA

-

o impasse do teto da dívida pública nos EUA diante do risco de um inédito default,

-

os discursos de dirigentes do Fed,

-

e indicadores econômicos como o de vendas no varejo e confiança do consumidor, onde o mercado buscará pistas para os próximos passos do Fed, em um cenário de temor de desaceleração mais forte da atividade com possibilidade de manutenção da política monetária restritiva por mais tempo.

O dólar no mercado à vista encerrou a sessão da sexta-feira (12) cotado a R$ 4,9234, terminando a semana em queda (-0,41%).

Os principais fatores que influenciaram o preço da moeda americana no mercado doméstico de câmbio foram:

-

a percepção de que a Selic permanecerá alta em 13,75% ao ano por um bom tempo ainda, assegurando a atratividade do diferencial de juro interno e externo,

-

a inesperada queda das importações da China em abril,

-

o IPCA de abril acima da mediana das expectativas e com índice de difusão subindo de 60% em março para 66% e média dos núcleos acelerando de 0,37% para 0,51%. A leitura é de que há pouco espaço para redução da taxa Selic no início do segundo semestre, o que aumenta a entrada de recursos estrangeiros em busca da renda fixa doméstica, o que favorece o real,

-

a queda da confiança do consumidor americano em abril e o avanço das expectativas de inflação para cinco anos segundo dados da Universidade de Michigan. Os dados reforçam as perspectivas de manutenção dos juros em nível elevado por mais tempo pelo Fed e receios de recessão nos EUA,

-

o índice de preços ao consumidor (CPI) nos EUA mostrando desaceleração moderada da inflação, o que alimenta perspectiva de que o Fed interrompa o ciclo de alta de juros e as perspectivas melhores com a tramitação da proposta de arcabouço fiscal na Câmara.