Teremos uma semana agitada para as ações, com a reunião do Fomc, comitê de política monetária dos EUA, e a divulgação de resultados de todas as empresas americanas de megacapitalização. O mercado parece estar bastante tranquilo neste momento, com o VIX negociado a 23 e o VVIX a 84,5. O nível de 23 do VIX é o mais baixo deste ano, o que, antes de uma reunião do Fomc, é bastante estranho em minha opinião.

O Fed deve elevar os juros em 75 pontos-base (pb), e a ferramenta da CME que acompanha os movimentos das taxas mostra uma chance de 20% de um aumento de 100 pb.

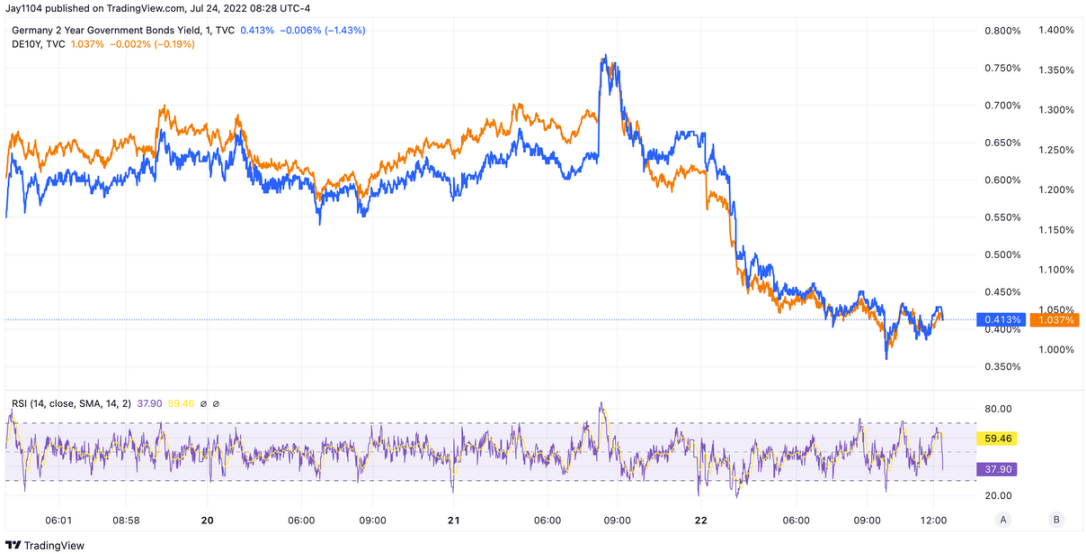

As taxas caíram forte na sexta-feira, mas grande parte desse declínio ocorreu por causa de uma intensa queda dos rendimentos na Europa, com o título de 2 anos da Alemanha recuando 23,5 pb para 41 pb. Sim, o rendimento da nota de 2 anos do Tesouro alemão teve uma queda de 36% na sexta-feira. A taxa do título de 10 anos do país recuou 18 pb para 1,04%. O declínio do rendimento dos títulos europeus deve-se principalmente à abordagem evasiva do Banco Central Europeu em relação à política monetária. O BCE elevou os juros em 50 pb na última quinta-feira, não forneceu qualquer projeção para a reunião de setembro, além de ressaltar que o aumento da semana passada não alterará a taxa terminal esperada.

Apesar de a taxa de 10 anos dos EUA ter recuado 12 pb na sexta-feira, o diferencial entre os títulos americanos e alemães aumentou 5 pb. Esse diferencial deve crescer ainda mais, principalmente se o Fed entregar e indicar mais aumentos de juros no futuro.

Na última quinta-feira, o Banco do Japão manteve sua política monetária inalterada, o que significa que a âncora para o mercado de títulos do país continuará ajudando a deprimir as taxas globais. Atualmente, o diferencial entre os papéis de 10 anos do Japão e dos EUA é bem amplo. Com o banco central japonês mantendo o controle sobre a curva de juros, será mais difícil para que as taxas nos EUA subam muito mais por enquanto, já que o diferencial já está nas máximas recordes anteriores.

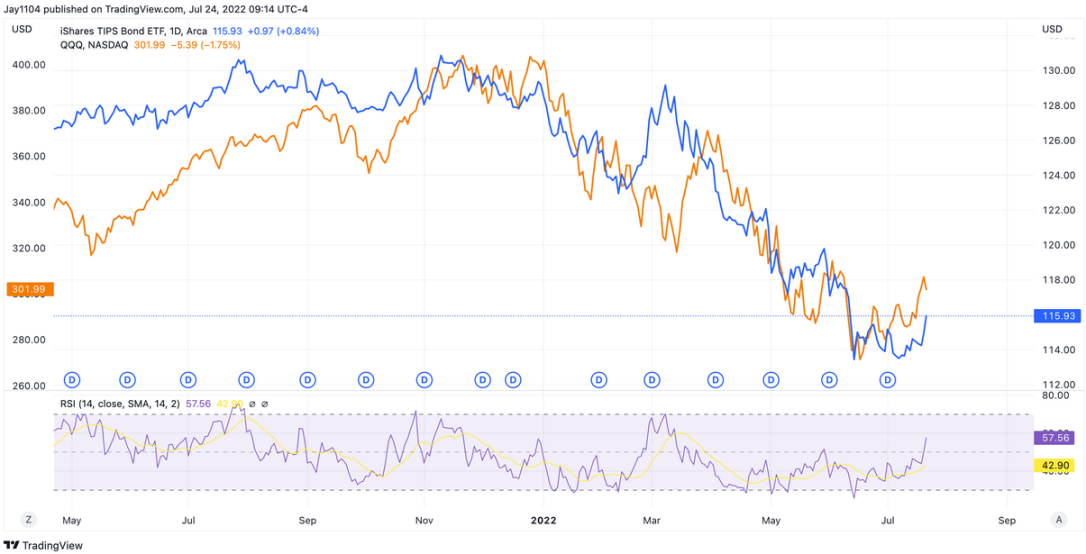

Isso mostra que o movimento das taxas na sexta-feira é menos um reflexo da atual situação econômica aqui nos EUA do que uma reação à política do banco central na última semana. É essencial compreender esse tópico, pois as expectativas de inflação não caíram nada na sexta-feira, apesar das fortes quedas das taxas. Isso significa que os rendimentos estavam caindo para acompanhar o recuo das taxas nominais e manter os pontos de equilíbrio de inflação estáveis. Com isso, o ETF TIP subiu forte. Isso ajudou a fechar um pouco a lacuna entre o QQQ e o TIP.

O Nasdaq futuro encontra-se em um canal de alta e, neste momento, o movimento de alta desde as mínimas de 13 de julho até as máximas de 22 de julho se igualou ao movimento desde as mínimas de 17 de junho até as máximas de 27 de junho, o que sugere que completamos uma onda de retração ABC a partir das mínimas de junho. Isso pode muito bem indicar que o Nasdaq futuro está rumo à faixa inferior do canal.

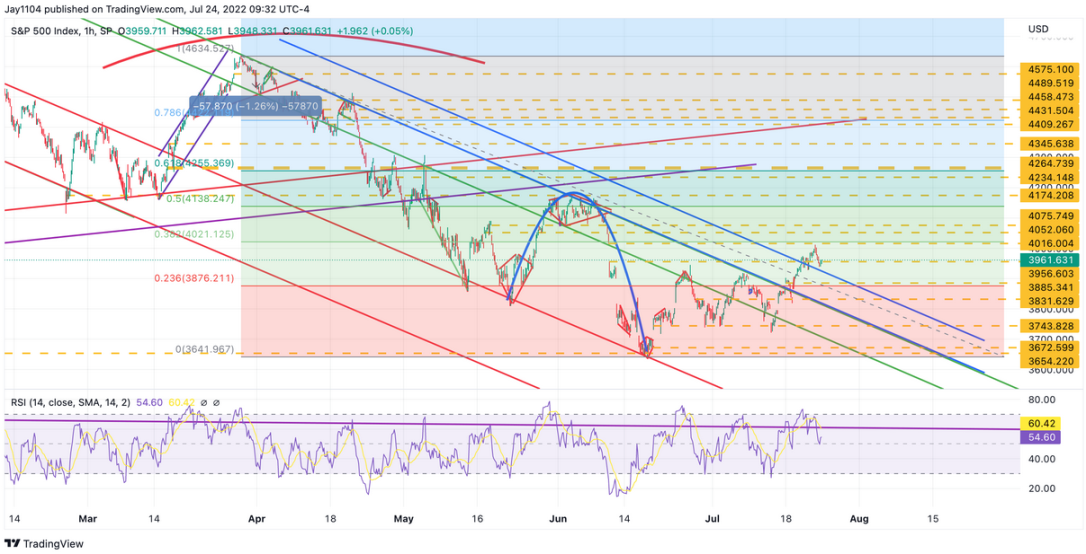

S&P 500

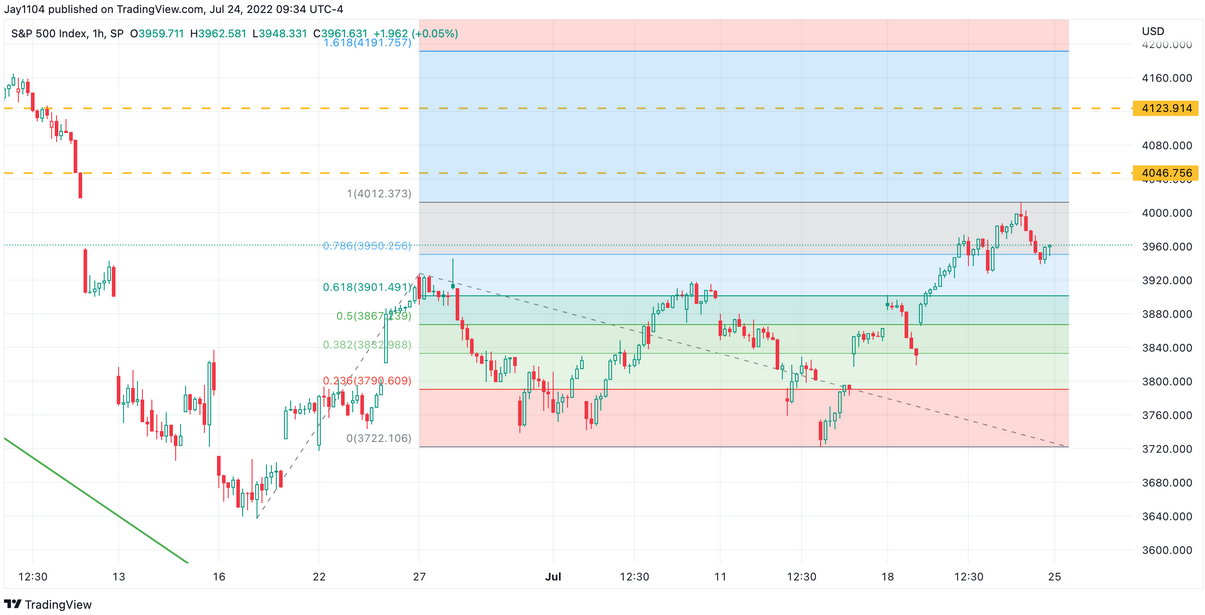

Ao mesmo tempo, o S&P 500 concluiu uma retração de 38,2% do seu movimento de baixa desde a máxima de 30 de março até a mínima de 17 de junho.

O S&P 500 também viu uma extensão de 100% da sua mínima de 17 de junho até a máxima de 27 de junho...

E uma extensão de 161,8% da sua mínima de 30 de junho até a máxima de 8 de julho.

Tudo indica que as máximas tocadas na sexta-feira seriam o local perfeito para que o S&P 500 forme um topo de curto prazo, pelo menos. É também um lugar ainda propício para haver um forte declínio, o que, em vista do nível extremamente baixo do VIX, poderia facilmente fazer o mercado preencher o gap a 3.830, primeiro alvo mais razoável de queda.

Visa

A Visa (NYSE:V) (BVMF:VISA34) divulgará seu balanço nesta semana, com a inflação a quase 9% e um forte crescimento do PIB nominal. Acredito que a Visa possa ser uma grande beneficiária deste ambiente, dado que os pagamentos são nominais, e não em termos ajustados pela inflação. Para mim, a Visa e a Mastercard (NYSE:MA) (BVMF:MSCD34) podem atuar como bons ativos de proteção contra a inflação, mas estão recebendo pouca atenção. Talvez isso mude neste trimestre.

A Visa está em tendência de baixa, apresentando resistência duas vezes até o momento. Parece ser uma boa configuração técnica para a ação realizar um rompimento se a empresa apresentar resultados acima do esperado.

Mastercard

A Mastercard também divulgará seu balanço nesta semana e apresenta uma configuração similar à da Visa do ponto de vista técnico.

Apple

A Apple (NASDAQ:AAPL) (BVMF:AAPL34)apresenta seu balanço nesta semana, e eu estou vendo algumas expectativas de desaceleração do crescimento da receita proveniente de serviços. Mas devemos considerar os terríveis resultados da Verizon (NYSE:VZ) e AT&T (NYSE:T), o que me faz ficar receoso com a saúde do mercado de aparelhos móveis da Apple e sua possível perspectiva. Além disso, a Apple deve ter sua receita e lucro fortemente impactados devido à valorização do dólar, mas o comportamento do papel não indica nada de errado.