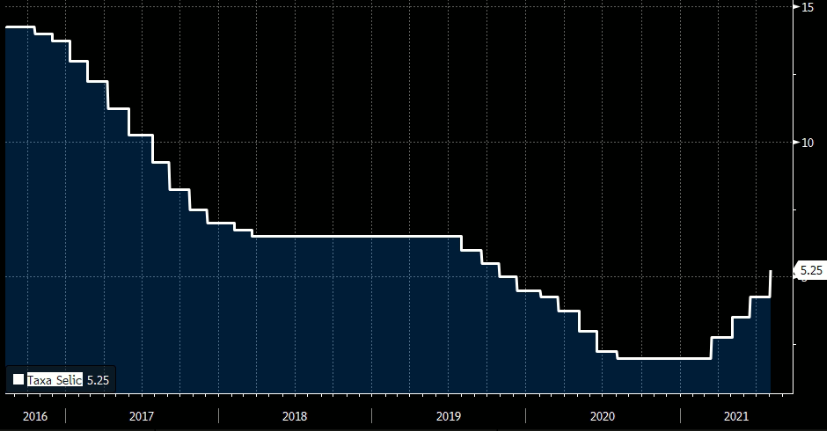

Dando sequência ao ciclo de alta de juros, o Copom definiu na noite de ontem (04/08) um aumento de 1,00 ponto percentual na Selic, que agora passa a vigorar no patamar de 5,25 por cento.

Assim, mais importante do que a alta em si, é a leitura cuidadosa do comunicado divulgado logo após a decisão – sobre o qual os analistas costumam se debruçar com uma lupa para encontrar pistas quanto ao rumo da política monetária.

Próximos passos...

No comunicado de ontem, o comitê discutiu sobre o ambiente ainda favorável para as economias emergentes, a despeito dos riscos de aumento da inflação nas economias centrais e eventuais impactos da evolução da variante Delta da Covid-19 sobre a recuperação global.

Além disso, sinalizou que, na ausência de alguma grande mudança no cenário, deve elevar novamente a Selic em 1,00 ponto percentual em sua reunião de setembro – também nada muito diferente do que o mercado já esperava.

Diferente mesmo foi a inclusão de um pequeno detalhe no texto do comunicado:

“Neste momento, o cenário básico e o balanço de riscos do Copom indicam ser apropriado um ciclo de elevação da taxa de juros para patamar acima do neutro.”

Explico melhor!

Até a reunião anterior, o Copom vinha mantendo um discurso de que considerava apropriado elevar a Selic até um patamar considerado neutro. Ou seja, que teria a intenção de encerrar esse ciclo de alta de juros em um patamar em torno de 6,5 por cento, que é a estimativa do próprio Banco Central para o nível de juros de equilíbrio da nossa economia.

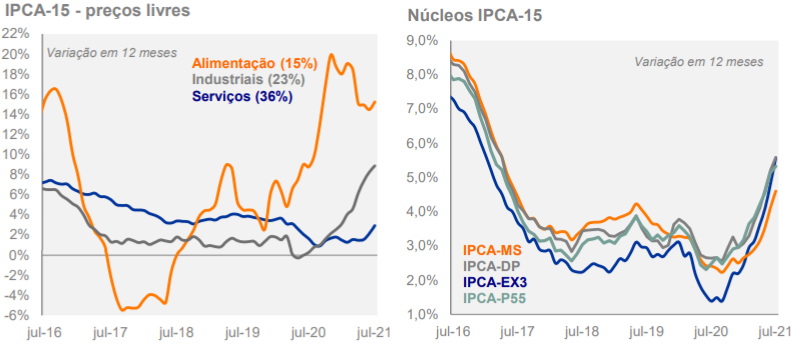

Ocorre que, de lá pra cá, vimos a inflação ao consumidor seguir bastante pressionada, com o aumento da inflação de serviços e a continuidade da pressão sobre bens industriais causando uma elevação dos núcleos – medidas que capturam a tendência inflacionária.

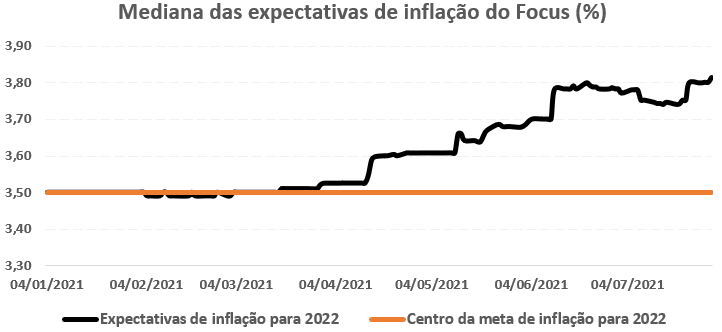

Essas altas persistentes em meio à retomada do setor de serviços com o avanço da vacinação em massa tendem a deteriorar as expectativas para a inflação futura. Não por outro motivo, as expectativas para o próximo ano – que é atualmente o horizonte relevante para a política monetária – estão se afastando lentamente do centro da meta definido para 2022 ao longo dos últimos meses, o que é muito ruim.

Por ter isso em seu radar, o Copom entendeu ser prudente seguir com ajustes mais rápidos agora, além de buscar um patamar acima do neutro. Tudo isso para garantir a ancoragem das expectativas e, por sua vez, assegurar o cumprimento da meta do próximo ano!

Nesse sentido, as projeções atualizadas do seu modelo estimam uma inflação no centro da meta (3,5 por cento) em 2022, assumindo um dólar por volta de 5,15 reais no período, além de uma trajetória de alta da Selic até 7,0 por cento no fim deste ano, se mantendo nesse patamar ao longo de 2022.

Ou seja, o Copom espera que a inflação alcance o centro da meta em 2022, mas desde que a Selic seja elevada além do que se esperava anteriormente. E o reconhecimento desse fato faz parte do processo de alinhamento de expectativas.

De qualquer modo, teremos mais detalhes sobre a decisão com a divulgação da ata na próxima semana...

O que esperar?

Ao agir de forma mais contundente para ancorar as expectativas de inflação, o Banco Central vem atuando para cumprir o seu papel de garantidor das metas, evitando assim um ciclo de altas da Selic superior ao já aguardado.

Ainda assim, como você pode imaginar, este é um processo que envolve incertezas, sobretudo em um país com grandes riscos fiscais e que se defronta com um cenário externo também com riscos inflacionários no horizonte, como temos visto no caso dos EUA.

Portanto, muito embora não devamos ter grandes variações de preços dos ativos por conta da reunião de ontem, visto que o mercado já havia se antecipado ao fato, o momento exige cautela por parte do investidor, pois ainda temos muitas incertezas no radar.

Escolher muito bem em quais ativos se posicionar será cada vez mais importante daqui em diante!

Um abraço e até a próxima!