Este artigo foi escrito exclusivamente para o Investing.com

- Mercado de títulos já começou a se mexer

- Duas razões por que os juros maiores tendem a pesar sobre os preços das commodities

- Três razões por que desta vez é diferente

- É provável que haja uma queda por reação instintiva

- Caiu, comprou: fique de olho no fundo DBC

No início de 2020, quando a pandemia mundial impactou os mercados de todas as classes de ativos, os bloqueios sanitários fizeram com que os preços das commodities atingissem mínimas plurianuais. Os preços de energia, metais, produtos agrícolas e matérias-primas industriais afundaram, mas a queda teve vida curta.

Os bancos centrais jogaram as taxas de juros para níveis artificialmente baixos, empregando todos os seus instrumentos de política monetária, a fim de estabilizar o sistema financeiro mundial. Os governos distribuíram estímulos para trabalhadores e empresas afetadas, além de gastar fortunas para desenvolver vacinas e tratamentos. A “fatura” da pandemia não tem precedentes e plantou sementes inflacionárias que começaram a germinar no segundo semestre de 2020.

Em 2021, a inflação disparou, mas o fato de as autoridades considerarem que a condição econômica se devia a fatores “transitórios" atrasou a adoção do amargo remédio necessário para interromper a espiral inflacionária. Em novembro e dezembro de 2021, o Fed teve uma epifania e se deu conta de que a inflação era estrutural, mudando para um posicionamento mais rígido em relação à política monetária. No entanto, o banco central americano não encerrou a flexibilização quantitativa até março de 2022, quando resolveu elevar a taxa básica de juros a partir de 0%, à medida que o IPC alcançava 8,5%, nível mais alto em mais de quatro décadas, e o IPP subia para 11,2%.

A inflação costuma favorecer os preços das commodities, o que as fez sair das mínimas de 2020 e atingir máximas plurianuais e, em alguns casos, históricas em 2021 e início de 2022. Agora que o Fed está preparado para tomar o remédio amargo, as commodities encontram-se mais perto das máximas do que das mínimas. A inflação e a alta dos juros não são os únicos problemas que as commodities enfrentam no início de maio de 2022. O primeiro grande conflito bélico na Europa desde a Segunda Guerra Mundial criou distorções significativas nos fundamentos de muitos mercados de matérias-primas.

Mercado de títulos já começou a se mexer

O Federal Reserve (Fed, banco central dos EUA) terá dificuldades para seguir o ritmo do mercado futuro de títulos. Em 4 de maio, o Fomc, comitê de política monetária dos EUA, elevou, a taxa básica de juros em 50 pontos-base, e a expectativa é que venham mais altas nos próximos meses. O programa de redução do balanço do banco impactará as taxas ainda mais ao longo da curva de juros, fazendo-as subir, mas o mercado determinará as taxas de médio e longo prazo com base na oferta e na demanda dos títulos.

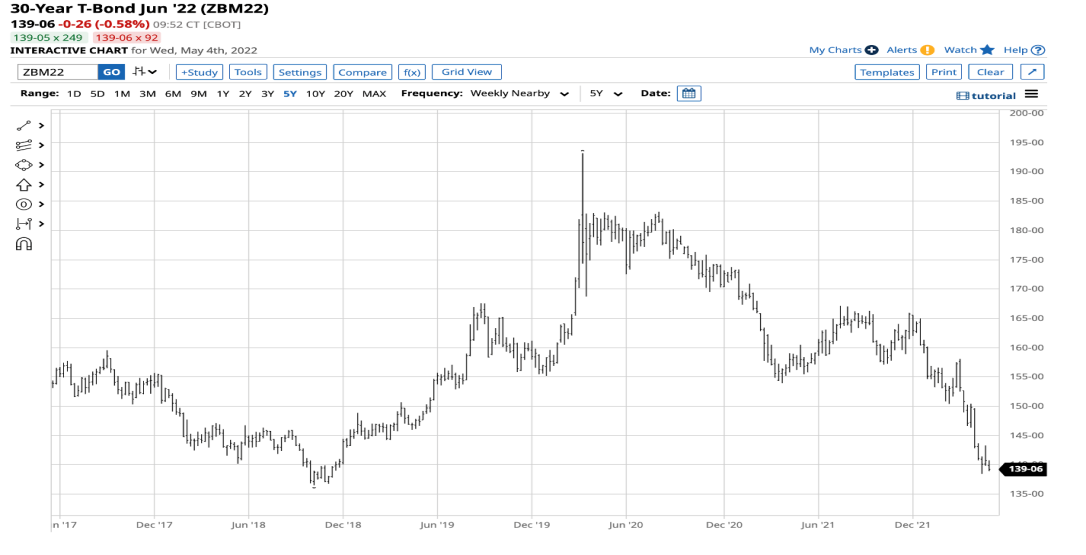

Enquanto isso, o mercado de títulos desenvolve tendência de queda desde meados de 2021.

Fonte: Barchart

O gráfico destaca o declínio nos contratos futuros dos títulos de 30 anos do Tesouro americano, que tocaram a mínima recente de 138-14 em 20 de abril. O primeiro nível de suporte técnico está na mínima de outubro de 2018 a 136-16.

A taxa básica subiu para a faixa de 0,75% a 1,00% em 4 de maio, e serão necessárias várias outras elevações para que consiga acompanhar o mercado futuro de títulos. Além disso, com o IPC e o IPP de março em seus níveis mais altos desde a década de 1980, o banco central dos EUA continua correndo atrás da curva inflacionária, com os juros reais em território negativo.

Duas razões por que os juros maiores tendem a pesar sobre os preços das commodities

A alta de juros nos EUA tende a prejudicar os preços das commodities, pois aumenta o custo de manter estoques. Em um ambiente de taxas de juros ascendentes, os consumidores de matérias-primas procuram adquirir insumos de forma escalonada, repassando preços mais altos para os consumidores de varejo.

Os juros maiores também elevam o valor do dólar em comparação com outras moedas de reserva mundial.

Fonte: Barchart

O gráfico do Índice Dólar mostra que a moeda americana se movimentou para 103,95 na semana passada, apenas 0,01 distante da máxima de março de 2020, nível mais alto da divisa em duas décadas, desde 2002.

O dólar é a moeda de reserva do mundo e serve de referência para a precificação da maioria das commodities. O dólar mais alto tende a pesar sobre os preços das matérias-primas, na medida em que eles sobem em outras moedas. A cura para preços mais altos são preços ainda mais altos, na medida em que os consumidores buscam substitutos ou limitam as compras, o que prejudica a demanda geral.

Nas últimas semanas, vimos os preços das commodities recuar em relação às máximas plurianuais ou históricas. O barril de petróleo caiu de mais de US$ 130 e o ouro recuou de US$ 2072 para US$ 1860. O cobre desvalorizou-se de um pouco mais de US$ 5 por libra-peso para o nível de US$ 4,20. A maioria das commodities corrigiu na esteira dos juros mais altos e da valorização do dólar.

Três razões por que desta vez é diferente

Em geral, o aumento dos juros e a valorização do dólar são ruins para as commodities. No entanto, o ano de 2022 foi um momento extraordinário na história. Três fatores podem fazer com que os juros e o câmbio fiquem em segundo plano nas próximas semanas e meses:

- A guerra na Ucrânia, as sanções à Rússia e as retaliações estão causando distorções na oferta, impactando os preços das commodities.

- A aliança “sem limites” entre China e Rússia cria uma bifurcação ideológica entre as potências nucleares do mundo, com os EUA e a Europa do outro lado. Com os EUA e a China em lados opostos da divisão ideológica, as tensões entre as duas principais economias do mundo criam um conflito financeiro.

- Os gargalos da cadeia de fornecimento provocados pela pandemia e os desafios logísticos gerados pela guerra interferem no transporte de commodities até os consumidores, criando escassez em algumas regiões e excesso em outras.

Ao mesmo tempo, a guerra e a dramática mudança no cenário geopolítico incitaram outros fatores que alimentam as pressões inflacionárias no mundo. A Rússia recentemente declarou que 5000 rublos valiam um grama de ouro, em um retorno ao padrão-ouro. Se a China fizer o mesmo, haverá consequências significativas para os sistema financeiro mundial. A Arábia Saudita e a Nigéria estão discutindo a venda de petróleo para a China com pagamento em iuanes, e a Rússia está exigindo que os consumidores da sua energia na Europa paguem pelos combustíveis fósseis em rublos. Essas mudanças ameaçam a posição do dólar americano como moeda de reserva mundial, pesando sobre seu valor. Esse índice mede o valor da moeda americana em relação a uma cesta de seis grandes divisas internacionais, a saber: euro, iene japonês, libra esterlina, dólar canadense, coroa sueca e franco suíço. No entanto, não mede o poder de compra da divisa dos EUA, que sofreu uma queda, assim como todas as outras moedas fiduciárias.

É provável haja uma queda por reação instintiva

Enquanto o Fed elevou os juros em 50 pontos-base, dados negativos para o PIB, que recuou 1,4%, sinalizam para uma estagflação, com aumento dos preços e declínio da atividade econômica. A estagflação coloca o banco central americano em uma posição delicada, já que os juros maiores podem estrangular ainda mais o crescimento econômico. Embora possamos ver vendas instintivas após a reunião do Fed, a guerra na Ucrânia causa distorções de preços, o dólar perde valor e as tendências gerais de alta nos preços das matérias-primas aumentam a volatilidade, à medida que o mercado digere o primeiro movimento mais rígido do Fomc em anos.

O Fed está preso entre a inflação mais alta em mais de quatro décadas e uma economia em desaceleração. O banco central olhará para 2021 como uma oportunidade perdida de enfrentar a inflação por ter dormido ao volante. Em maio de 2022, a situação está muito mais complicada, já que a guerra na Ucrânia e a bifurcação ideológica são muito mais significativas para a economia mundial do que os juros nos EUA.

Caiu, comprou: fique de olho no fundo DBC

Eu acredito que qualquer queda significativa nos preços das commodities representará uma boa oportunidade de compra. Se a crise financeira de 2008 servir de modelo para a pandemia mundial de 2020, os preços das matérias-primas podem continuar subindo por três anos. Podemos estar apenas no meio do rali pós-pandemia das commodities, provocado pela liquidez dos bancos centrais, estímulos governamentais e uma reação atrasada do Fed para apertar o crédito quando teve a chance.

Além disso, os níveis de liquidez e estímulos em 2020 e 2021 foram muito maiores do que em 2008 e 2009, e o mundo não teve de lidar com o primeiro grande conflito bélico na Europa desde a Segunda Guerra Mundial, responsável por causar mudanças significativas nos fundamentos da oferta e da demanda de todas as commodities. A mudança na política energética dos EUA no início de 2021 só complica esse cenário, na medida em que transfere o poder de precificação dos combustíveis fósseis para a Opep e a Rússia, cimentando sua relação à custa das relações dos EUA e Europa com os principais produtores de petróleo e gás.

Eu continuo otimista com as commodities. Acredito que a atual correção e a possibilidade de preços menores por causa dos juros nos EUA e da valorização do dólar geram uma oportunidade atraente de compra.

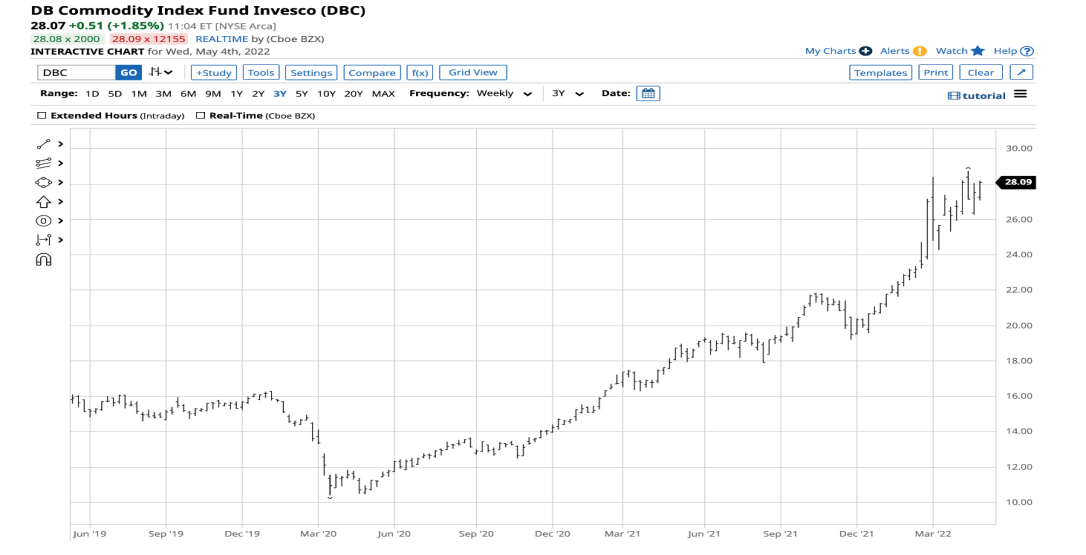

Um fundo negociado em bolsa (ETF) líquido e diversificado com maior peso de energia é o Invesco DB Commodity Index Tracking Fund (NYSE:DBC). A US$ 28 por cota, o DBC tinha mais de US$ 4,439 bilhões em ativos sob gestão. O ETF negocia em média 4,59 milhões de cotas por dia e cobra uma taxa de administração de 0,87%.

Fonte: Barchart

O gráfico mostra que o DBC subiu de US$ 10,41 por ação, em março de 2020, até a máxima mais recente de US$ 28,75 em 18 de abril. A US$ 28,07 por conta, a ETF está perto da máxima. Em 2008, o DBC tocou o pico histórico de US$ 46,63 por cota. Minha expectativa é que o DBC continue registrando mínimas e máximas ascendentes nos próximos meses. Qualquer correção significativa pode ser uma oportunidade de ouro em um produto que se move em paralelo com os preços das commodities.

O Fed pode ter a intenção de enfrentar a inflação, mas eventos geopolíticos estão no centro do palco. O banco central dos EUA não tem instrumentos para lidar com a bifurcação ideológica que alimenta as pressões inflacionárias.

Quer encontrar sua próxima grande ideia em ações? O InvestingPro permite filtrar mais de 135 mil ações e encontrar as que estão crescendo mais rápido ou estão mais subvalorizadas no mundo, com dados, ferramentas e insights profissionais. Saiba mais »