No meu último artigo aqui no Investing, prometi verificar se a estratégia smart beta com base em indicadores fundamentalistas tem apresentado bons resultados. Apenas para relembrar o leitor, uma estratégia smart beta visa a combinação entre a gestão ativa (de forma que a carteira formada seja baseada em pelo menos um fundamento e não pelo valor de mercado das empresas) e a passiva (caracterizada pela realocação pontual dos ativos dentro do portfólio do investidor). O intuito dessa estratégia é mostrar que até mesmo o investidor não profissional consegue gerir sua carteira sem muito trabalho e que é possível diversificar seu portfólio, reduzindo, assim, o risco e otimizando o retorno.

A fim de tornar o estudo o mais prático possível para o investidor, analisei o histórico de retornos dos últimos 12 meses. Sendo mais detalhista, no período compreendido entre 01/06/2022 e 15/06/2022. Para isso, tive que me basear nos resultados financeiros do ano de 2021 das empresas. Caso a análise fosse do exercício de 2022 e considerando o tempo de divulgação dos resultados das companhias, teríamos no máximo dois meses de análise da performance das ações, ou seja, um período muito curto para qualquer tipo de análise. Aqui vale uma observação: para uma análise mais completa e acurada, é necessário analisar o desempenho das carteiras smart beta ao longo de alguns anos, como mencionado em meu último artigo, porém a análise de um único ano serve para mostrar que é possível sim adotarmos essa estratégia.

Após a definição da janela de análise, foram selecionados os seguintes indicadores fundamentalistas: receita líquida, EBIT e caixa líquido das atividades operacionais. Além desses indicadores, foi realizado um filtro de acordo com a volatilidade das ações e ordenadas de forma crescente. Todos os dados foram extraídos da Quantum Finance, plataforma de informações financeiras e gestão de investimentos. Vale (BVMF:VALE3) salientar que as empresas analisadas foram apenas as pertencentes ao índice IBrX 100 a fim de evitarmos análises distorcidas por falta de liquidez de alguma ação. Além disso, quando uma empresa selecionada possui mais de um tipo de ação negociada, foi selecionada a de maior liquidez. Por fim, estabeleceu-se o limite de 10 ações na carteira, por dois motivos: i) há na literatura de diversos artigos acadêmicos (Alexeev e Dungey, 2015; Stotz e Lu, 2014; Zhou, 2014; entre outros) que mostram que carteiras com 8-10 ações já tem o máximo benefício da diversificação, isto é, há eliminação do risco único (também chamado de risco específico ou risco não sistemático) das ações e o risco da carteira é proveniente apenas do risco sistemático (risco de mercado). Na figura 1, podemos observar como ocorre o processo de diversificação; ii) facilidade do investidor em rebalancear ou realocar sua carteira de acordo com a atualização ano após ano dos indicadores fundamentalistas.

Figura 1: Diversificação do risco único

Para os indicadores fundamentalistas, as 10 ações foram ranqueadas de forma decrescente e o peso de cada ação foi calculado utilizando-se o mesmo método de Arnott et al. (2005) e é detalhado na equação 1.

onde wk,i é o peso de cada ação i no indicador fundamentalista, Fk,i é o valor do indicador fundamentalista para a ação i e N é o número de ações incluídas no índice fundamentalista. Vale destacar que o valor zero foi atribuído a indicadores fundamentalistas negativos.

Para a construção da carteira low vol, as ações foram ranqueadas de forma crescente, ou seja, foram selecionadas as ações com menor volatilidade no mesmo período considerado para as carteiras fundamentalistas. Ordenei cada ação de 1 (ação de menor risco) até 10 (ação de maior risco) e dividi o ordinal de uma ação pelo somatório dos ordinais de 1 a 10. A Tabela 1 apresenta os principais resultados das carteiras fundamentalistas e da carteira construída a partir da volatilidade das ações. Por fim, foi criada uma carteira igualmente ponderada (carteira 1/N), que nesse caso resultou em uma alocação de 25% para cada carteira fundamentalista e 25% para a low vol.

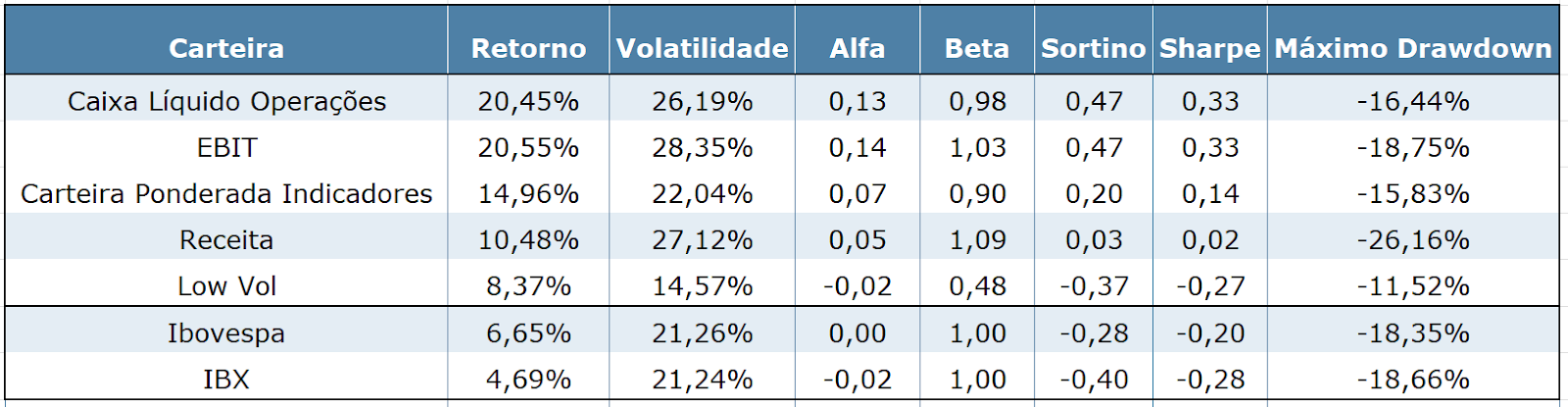

Tabela 1: Performance das Carteiras Smart Beta versus Índices de Mercado

É possível extrairmos algumas informações importantes a partir da tabela 1. A primeira delas é que todas as carteiras construídas aparentemente superam os índices de mercado (Ibovespa e IBX). Você pode então se perguntar sobre os índices de Sharpe e Sortino da carteira low vol comparada com os índices. Nesse caso, vale um ponto de atenção: se o prêmio de risco (retorno da ação menos retorno do ativo livre de risco) for negativo, os resultados podem estar inconsistentes. Para esses casos, o indicado é utilizarmos o índice de Sharpe modificado, proposto por Israelsen (2005). Aliás, a carteira de baixa volatilidade formada apresenta resultados superiores tanto em termos de performance quanto de risco em relação ao IBX e Ibovespa.

Outra informação importante que podemos extrair dessa tabela é que os índices de caixa líquido operacional e EBIT apresentam resultados muito similares e bem superiores aos demais, porém com betas elevados. Uma forma encontrada para suavizar mais o beta foi a criação carteira igualmente ponderada. Essa carteira formada permitiu a diminuição do risco, mas com um retorno bem acima do mercado e inclusive com a geração de alfa.

Em suma, o recado desse artigo foi mostrar que o investidor não profissional pode sim superar o mercado, inclusive com a geração de alfa. Claro que há muitos fundos de gestão ativa que analisam diariamente o impacto de fatores nas ações das companhias e teoricamente conseguiriam resultados mais satisfatórios. Porém, a geração contínua de alfa no mercado brasileiro está longe de ser uma tarefa simples mesmo para o gestor profissional. O desafio para o meu próximo artigo será comparar as estratégias fundamentalistas aqui criadas e comparar com os resultados dos fundos de gestão ativa, inclusive os fundos que se propõem a adotar a estratégia smart beta.

* Raphael Moses Roquete é Doutor e Mestre em Administração (ênfase em Finanças) pelo Instituto COPPEAD de Administração - UFRJ. Professor do Instituto COPPEAD de Administração, da UFRJ. Raphael pode ser encontrado em raphael@facc.ufrj.br ou raphael.moses@coppead.ufrj.br