O ano de 2022 passou longe de ser um ano fácil para as empresas na bolsa brasileira, com muitas delas demonstrando dificuldades em sustentar seus planos de crescimento e manter um balanço saudável.

E 2023 já vai caminhando para seu segundo terço e o cenário segue altamente desafiador. Neste ano, porém, algumas companhias estão recorrendo a uma forma de contornar as pedras no caminho e continuar gerando valor para seus acionistas: o aumento de capital.

O que é aumento de capital?

O aumento de capital é uma fonte de financiamento que pode ter alguns fins para as empresas, como a manutenção (ou ampliação) de seus planos de investimento, o controle de sua posição de caixa, o pagamento de proventos para os acionistas, entre outros.

Como funciona o aumento de capital?

A operação pode ser realizada por meio (i) da emissão de novas ações que são ofertadas aos sócios da companhia por meio de subscrição privada por um preço predeterminado ou (ii) por incorporação de reservas. A modalidade mais comum é a primeira.

Diluição acionária

É importante ressaltar que existem os prós e contras de um aumento de capital, já que ele pode ser muito benéfico para a sustentabilidade de uma empresa, porém pode acabar diluindo a participação dos acionistas que não participarem de uma eventual subscrição.

Preço de emissão

Outro ponto que o investidor deve se atentar é o preço da nova emissão, tendo em vista que o mercado tende a buscar o valor definido no aumento de capital, seja ele acima ou abaixo da cotação atual, podendo gerar distorções de curto prazo.

Abaixo, selecionamos algumas empresas da bolsa brasileira que movimentaram o mercado em 2023 com anúncios de aumento de capital. Confira a nossa visão.

1. 3R Petroleum (RRRP3)

A 3R Petroleum (BVMF:RRRP3) anunciou, no dia 16 de abril de 2023, a aprovação de um aumento de capital social por subscrição privada — ou seja, somente quem era acionista no dia 19 de abril poderia subscrever as novas ações que serão emitidas.

A nova emissão visa captar entre R$ 600 a R$ 900 milhões para fortalecer a posição de caixa da companhia e não comprometer seus investimentos em campanhas de aumento de produção e de melhora na eficiência de seus ativos.

Vale lembrar que um dos “Rs” que compõem o nome 3R está ligado exatamente ao “Redesenvolvimento” que a petroleira realiza nos campos maduros que adquire (foram sete somente no período pós-IPO, ao final de 2020).

Com os investimentos que serão feitos nos próximos anos, a expectativa é que a produção da companhia saia de 20 mil barris diários (1T23) para próximo de 100 mil até 2027, o que representa um aumento de cerca de +400% em cinco anos.

Tendo em vista as motivações de longo prazo e adotando um certo tom de conservadorismo para não “estourar” seus índices de alavancagem, o aumento de capital, em si, foi um movimento necessário para a 3R.

Porém, o que desagradou o mercado e que justifica a queda de mais de -15% no pregão após o anúncio foi a forma que a emissão foi divulgada, já que os novos papéis foram precificados a R$ 24,45 (-25% abaixo do fechamento de 14 de abril).

A queda, entretanto, não durou muito.

Após divulgar seus resultados do 1T23 na última quarta-feira, 26, com sua produção mais do que dobrando e trazendo grande visibilidade para o restante do ano, as ações dispararam +12% e praticamente voltaram ao preço do pregão pré-anúncio do aumento de capital.

Ainda assim, o preço está longe de fazer jus ao grande potencial da 3R no longo prazo. Apesar de apresentar maiores riscos em relação a outras petroleiras com maior histórico de execução, como Prio (BVMF:PRIO3) e PetroReconcavo (BVMF:RECV3), a assimetria segue muito favorável para a compra de RRRP3 neste momento.

É importante reafirmar que o período para estar posicionado nos papéis de 3R e participar da subscrição passou. Quem já era acionista poderá subscrever até 18% de sua posição atual.

2. Alupar (ALUP11)

A Alupar (BVMF:ALUP11) foi mais uma a divulgar uma nova emissão, mas desta vez com outro objetivo por trás. A companhia anunciou, no dia 17 de abril de 2023, a aprovação de um aumento de capital social no valor de R$ 329 milhões, emitindo aproximadamente 35 milhões de novas ações.

Basicamente, ela decidiu incorporar parte das suas reservas no seu capital social, emitindo assim uma nova quantidade de ações. Desse modo, os acionistas recebem as novas ações de forma proporcional ao que eles já possuem. O que a empresa está fazendo pode ser chamado de bonificação de ações.

Os acionistas que fizeram jus à bonificação são aqueles com posição ao final de 17 de abril, data de realização da assembleia. As ações serão liberadas para negociação “ex” direito à bonificação a partir de 18 de abril, sendo que as novas ações ou Units, conforme o caso, serão incluídas na posição dos acionistas em 24 de abril.

Uma das grandes vantagens desse movimento é uma busca por maior liquidez das ações. Além disso, para o acionista, ele contará com mais ações e, com isso, receberá mais dividendos nos próximos anúncios.

3. Localiza (RENT3)

Outra a divulgar aumento de capital, desta vez em menor proporção, foi a Localiza (BVMF:RENT3). A locadora anunciou uma emissão entre 950 mil a 4,3 milhões de novas ações para captar de R$ 39 milhões a R$ 181 milhões. O principal objetivo da companhia é preservar sua estrutura de capital após o pagamento aprovado de R$ 363 milhões em JCP.

Ainda que esteja ampliando seu domínio dentro do mercado de locação após a fusão com a Unidas e venha entregando bons números nos últimos trimestres, a Localiza ainda precisa trazer provas concretas de que conseguirá superar o cenário atual de juros e continuar crescendo e entregando valor a seus acionistas.

Atualmente, suas ações são negociadas a mais de 12x Ebitda, o que não é necessariamente caro, mas representa um múltiplo 3 vezes maior em relação à sua principal concorrente, Movida (BVMF:MOVI3).

4. Gafisa (GFSA3)

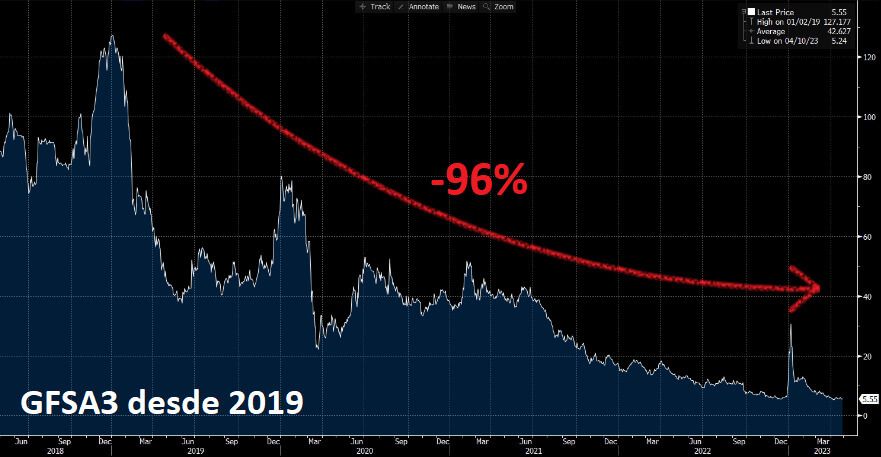

A Gafisa (BVMF:GFSA3) aprovou o décimo aumento de capital no período de três anos desde a entrada do empresário Nelson Tanure na construtora paulista. A operação visa captar mais de R$ 200 milhões dos acionistas da companhia (cerca de 60% de seu valor de mercado).

Caso conclua o aumento de capital, o valor captado desde 2019 passará de R$ 1,5 bilhão. As diversas operações geraram várias repercussões negativas entre seus acionistas, além de investigações pela CVM.

A verdade é que a sequência de aumentos de capital foi realizada com o objetivo de sustentar as operações da companhia e reforçar sua estrutura de capital.

Não é de hoje que a Gafisa vem enfrentando problemas em entregar bons resultados e, por consequência, suas ações vêm acompanhando de perto esse movimento e apresentam queda de -96% desde 2019.

Mesmo que a construtora negocie a míseros 0,12x patrimônio líquido (único indicador que podemos analisar, já que seu Ebitda e lucro são negativos), os riscos e incertezas envolvidos no negócio afastam o interesse dos investidores em seus papéis.

5. Equatorial (EQTL3)

Diferentemente da Alupar, a Equatorial (BVMF:EQTL3) — também pertencente ao setor elétrico — está aumentando o seu capital, mas com a finalidade de reduzir o volume de sua dívida e trazer um maior fôlego para seu balanço. A relação de dívida líquida/Ebitda da companhia gira em torno de 3,2x atualmente.

A companhia aprovou a operação de subscrição privada no dia 25 de abril de 2023, com um valor mínimo de R$ 77 milhões, mas que pode chegar a R$ 385 milhões. Nesse caso, a Equatorial está dando aos seus acionistas o direito de prioridade na aquisição das novas ações emitidas.

Assim, o acionista tem a opção de preservar a sua participação dentro da empresa sem sofrer diluição. Caso opte por não participar, terá a diluição da sua fatia detida dentro da empresa.

O benefício desse tipo de operação é que, na maioria das vezes, o valor da subscrição é menor do que o valor de cada ação no mercado. As novas ações têm um desconto de 9% com relação ao preço atual, portanto existe a chance de comprar a mesma empresa, mas por um preço menor.

Espero que este conteúdo te ajude a tomar a melhor decisão sobre seus investimentos.