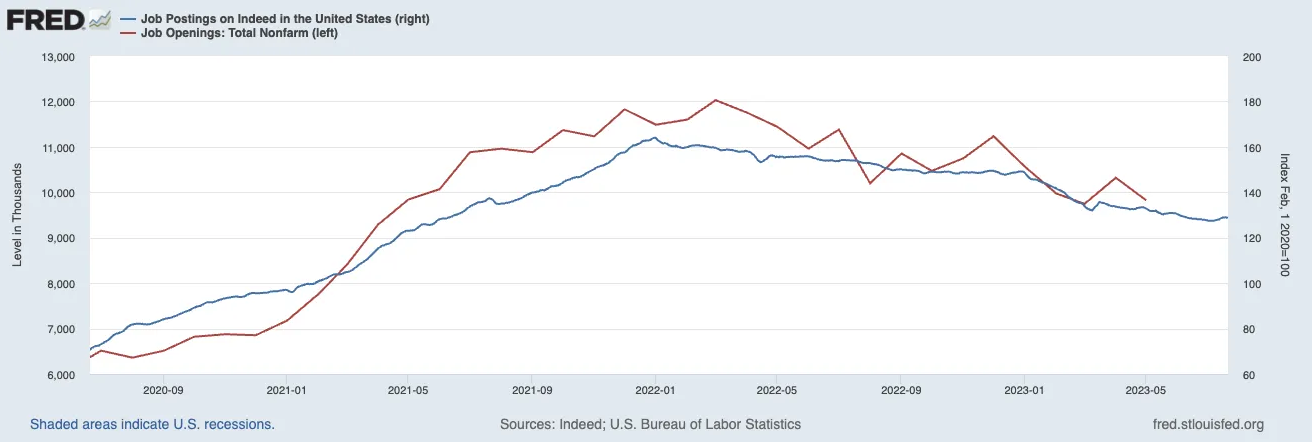

Esta semana está repleta de dados econômicos que revelarão que o mercado de trabalho dos EUA continua forte, e a economia do país, em ritmo sólido de crescimento. Os pedidos iniciais de seguro-desemprego registraram uma queda consistente nas últimas semanas, e as aberturas de postos de trabalho levantadas pela Indeed apresentaram um aumento em julho.

Para corroborar ainda mais o cenário, o PIB do segundo trimestre veio acima das expectativas. Tudo isso aponta que a economia dos EUA está firme, o que requer taxas de juros mais elevadas no futuro.

Como venho mencionando há algum tempo, o mercado acionário norte-americano parece subestimar o risco representado pelas taxas de juros, visto que o prêmio de risco entre ações e títulos atingiu níveis não vistos em muitos anos.

Mas, primeiro, será divulgada na segunda-feira uma pesquisa importante sobre o mercado de crédito, que dará aos investidores uma ideia geral das condições do setor, indicando se o crédito está mais escasso e se os bancos estão reduzindo as concessões. Com base nos dados semanais, o crédito para o comércio e a indústria registrou apenas uma pequena retração

e permanece em níveis historicamente elevados.

Na terça-feira, teremos os dados JOLTS e o índice ISM de manufatura, ao passo que na quarta-feira será a vez do relatório de empregos da ADP; na quinta-feira, teremos os pedidos iniciais de seguro-desemprego, custo unitário da mão de obra e produtividade. Por fim, na sexta, teremos o relatório de empregos, com expectativas de criação de 200 mil novos empregos em junho, juntamente com uma taxa de desemprego de 3,6%, inalterada em relação ao mês anterior.

As condições financeiras têm melhorado significativamente desde meados de março, por isso não causa surpresa o fato de os dados econômicos terem vindo acima das expectativas: o índice de surpresas econômicas da Bloomberg subiu bastante desde o início de abril.

Não é de se admirar que as taxas na parte longa da curva estejam aumentando, ameaçando um rompimento e se preparando para desafiar suas máximas de outubro. A taxa dos títulos americanos de 30 anos pode voltar a ultrapassar 4,25%, e os dados desta semana podem fornecer o impulso necessário.

O mesmo acontece com a taxa de 10 anos, que também ameaça fazer um rompimento esta semana, podendo chegar a 4,25% e até mais.

A diferença entre o retorno atual dos resultados corporativos e a taxa de 10 anos é de apenas 59 pontos-base, no que parece ser um ponto de inflexão importante.

Até mesmo a diferença entre o retorno com dividendos do S&P 500 e a taxa de 10 anos está em um ponto de inflexão, em aproximadamente -2,45%. Voltando ao início da década de 1970, essa área em torno de -2,5% tem sido uma zona de suporte e resistência vital para o mercado.

Se o retorno com dividendos começar a subir a partir daqui e a diferença entre a taxa de 10 anos e o dividend yield do S&P 500 também aumentar, não seria uma surpresa, dada sua importância histórica.

Certamente, quanto mais as taxas e os preços das ações subirem, mais essas diferenças se estreitarão e as ações se tornarão mais caras em relação aos títulos. Neste momento, parece bastante razoável que, se as taxas voltarem a atingir as máximas dos últimos dois anos, as ações ficarão desconfortáveis com o valuation atual esticado.

Os dados econômicos não são os únicos que podem elevar as taxas, pois os preços do petróleo estão em alta e muito perto de um possível rompimento nesta semana, podendo voltar a menos de 90 dólares; no entanto, para que isso aconteça, será necessário superar os 83 dólares.

Os preços da gasolina parecem estar se consolidando antes de um possível movimento significativo de alta, em direção a 3,15 dólares.

Enquanto isso, o S&P 500 formou um padrão de engolfo de baixa considerável na quinta-feira,

e embora o índice tenha se recuperado na sexta-feira, conseguiu retomar apenas cerca de 78% da queda de quinta-feira. Se o índice não superar a máxima do início desta semana em 4.605, podemos ver o fim do rali e uma queda significativa no índice, o que, na minha opinião, levaria o índice de volta abaixo de 4.200.

Também há um padrão de cunha ascendente no S&P 500, e se essa tendência inferior for rompida em torno de 4.500, um retorno à origem do S&P 500 significaria uma queda de volta para 4.100.

Enfim, isso é tudo por hoje.