Semana de forte queda das taxas de juros ao longo de toda a curva refletindo a percepção de alívio na inflação e corte da Selic em agosto, além da redução de ruídos políticos e melhora da economia brasileira e contas públicas. A ponta curta já embute probabilidade marginal de que o Copom comece o ciclo de corte da Selic em agosto com uma dose de 50 pontos-base.

Os principais vetores que influenciaram a forte queda nos juros futuros foram:

-

A redução no ruído político em torno do cenário fiscal após a Câmara dos Deputados aprovar a nova regra de controle dos gastos públicos. A proposta ainda precisa passar pelo crivo do Senado, mas já é visto como algo positivo pelo mercado;

-

A expectativa consolidada de pausa na alta de juros do Fed na reunião do dia 14,

-

Os sinais de desaceleração econômica no exterior: aumento nos pedidos de seguro-desemprego dos EUA, a contração no PIB da zona do euro e uma inflação abaixo da esperada na China, todos fatores que sugerem manutenção ou queda das taxas de juros à frente;

-

O IPCA de maio abaixo do piso das estimativas e com leitura positiva dos preços de abertura (destaque para a expressiva desaceleração da média dos núcleos e a deflação em serviços), variáveis que vinham apresentando certa rigidez em ceder, o que servia de alerta para o Banco Central. Em 12 meses, a taxa acumulada caiu de 4,18% para 3,94%;

-

O IPCA consolidou as apostas no início do ciclo de cortes da Selic no Copom em agosto que já vinham crescendo na curva de juros após a deflação maior do IGP-DI e do IGP-M também do mês passado;

-

As declarações de dirigentes do Banco Central destacando a melhora do cenário inflacionário, o que autorizou o aumento das apostas no início de cortes da Selic em agosto;

-

E a deflação do IGP-DI de maio acima do esperado que reforçou a consolidação das apostas de corte da Selic em agosto. Foi a mais intensa desde 1947 e, em 12 meses, a mais forte da série histórica iniciada em 1944, reflexo da desvalorização das commodities.

Fizeram o contraponto, mas não impediram o fechamento da curva de juros:

-

A abertura da curva dos Treasuries apoiada na expectativa de que o Fed possa retomar o aperto monetário em julho após uma pausa neste mês,

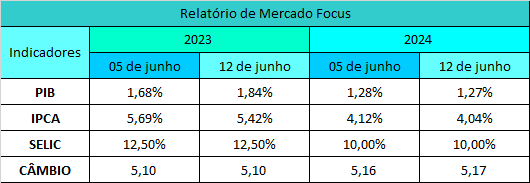

No Relatório de Mercado Focus (12), na esteira da surpresa desinflacionária do IPCA de maio (0,23%), a projeção para a inflação oficial deste ano passou de 5,69% para 5,42%, ainda acima do teto da meta (4,75%). Para 2024, foco da política monetária, passou de 4,12% para 4,04%, acima do centro da meta (3,00%).

A conferir o que estará no radar do mercado:

No Brasil

-

A movimentação em Brasília a respeito da tramitação do texto do arcabouço fiscal no Senado;

-

As discussões em torno da reforma tributária.

Nos EUA

-

A decisão de política monetária do Fed na quarta-feira (14). A aposta majoritária é de manutenção dos juros no patamar atual, na faixa entre 5,00% e 5,25%, após dez aumentos consecutivos nas taxas. Após a reunião, haverá entrevista coletiva do presidente da instituição, Jerome Powel;

-

O dado da inflação ao consumidor de maio na terça-feira (13).

Na Europa

-

A decisão de política monetária do Banco Central Europeu (BCE) na quinta-feira (15). O esperado é que o BCE eleve novamente suas taxas para combater a inflação, apesar da recessão técnica apontada pelo PIB do primeiro tri.

O dólar no mercado à vista encerrou a sessão da sexta-feira (9) cotado a R$ 4,8763, o menor valor de fechamento desde 7 de junho de 2022. O dólar recuou em cinco dos últimos seis pregões, e com baixa de 1,54% na semana já acumula desvalorização de 3,88% em junho.

Os principais fatores que influenciaram o preço da moeda americana no mercado doméstico de câmbio foram:

-

A entrada de fluxo comercial e financeiro tanto para ações de empresas exportadoras e com preços descontados na Bolsa quanto para a renda fixa;

-

O apetite ao risco no exterior em meio à perspectiva de interrupção da alta de juros nos EUA no encontro de política monetária do Fed nesse mês e de adoção de estímulos pelo governo Chinês;

-

A expectativa positiva para o cenário doméstico amparada na desaceleração da inflação, melhora das expectativas de crescimento, menor ruído entre governo e BC e redução do risco de trajetória explosiva do endividamento público com possível aprovação do arcabouço fiscal pelo Senado nas próximas semanas;

-

Nos EUA, os pedidos semanais de auxílio desemprego cresceram 28 mil, para 261 mil, bem acima da previsão de 240 mil, reforçando a aposta de que o Fed manterá a taxa de juros inalterada na próxima semana;

-

Na China houve leitura abaixo do esperado do índice de preços ao consumidor (CPI) e deflação do índice de preços ao produtor (PPI), ambos referentes a maio elevando apostas de que o banco central do país poderá afrouxar a política monetária;

-

E a percepção de que, mesmo diante da queda esperada da Selic, o diferencial de juros brasileiro seguirá atrativo.