A Vulcabras Azaleia SA (SA:VULC3) reportou hoje o seu resultado e já adianto, foi bom. Mas será que é a companhia está de volta aos trilhos ou estamos vendo um pouco “mais do mesmo”? Vamos entender.

Melhorando, mas...

A companhia apresentou o quarto trimestre de avanço de vários indicadores, além de estar fazendo os seus desinvestimentos no segmento de calçado feminino (Azaleia), que no ano de 2020 passou para a Grendene (SA:GRND3) com um contrato de exclusividade.

A companhia desde então vem focando nos calçados esportivos sob as marcas Mizuno (inclusive, é o primeiro trimestre a contemplar totalmente os efeitos dessa marca), Olympikus e Under Armour (NYSE:UAA).

Esse trimestre com o efeito da Mizuno, ajudou a companhia a entregar uma receita maior e a melhorar o mix de produtos dela, como é possível ver na imagem abaixo:

Fonte: Release Vulcabras 4T21

Receita Líquida ficou em R$620 milhões, um aumento de 35% frente ao 4T20 e 56,4% maior que no ano de 2020. Porém, vale chamar a atenção para a queda no volume de quase 10% no melhor trimestre do ano para as varejistas.

Sim, eu sei que tem o efeito de comparação mais difícil com 2020 e que a companhia está desinvestindo em um segmento dela (ambos acabam por impactar no volume), mesmo assim, era de se esperar um efeito menor na minha opinião.

No geral, os calçados esportivos cresceram o volume em 7,5% devido a adição do volume de vendas da Mizuno e do desempenho positivo da Under Armour. Porém, já era de se esperar a queda 83% em calçados femininos, mas o interessante, foi ver a queda de 23,1% em outros calçados (chinelos, botas e componentes para calçados).

Todavia, esse último segmento ainda tem uma representatividade muito baixa na receita total, cerca de 5%, sendo que a parte de calçados esportivos representam quase 82% da receita total da empresa.

Aqui vale uma reflexão. É algo que eu não gosto muito em companhias de varejo. Ficar com boa parte da receita dependendo de um item que pode sofrer caso aconteça um lançamento errado ou caso a concorrência fique mais forte (afinal de contas, quem não optaria por um Nike (NYSE:NKE), Adidas (DE:ADSGN) ou New Balance?).

Mas voltando ao resultado, a parte de calçados esportivos continuou crescendo a receita, enquanto a parte de confecções e acessórios também. Duas das receitas mais importantes para a companhia e que realmente movimentam o resultado dela.

Fonte: Release Vulcabras 4T21

No ano de 2021 também não mudou muita coisa. Calçados esportivos cresceram 83,6% a receita líquida por categoria, enquanto confecções e acessórios cresceram 50,5% e outros calçados cresceram 21,7%.

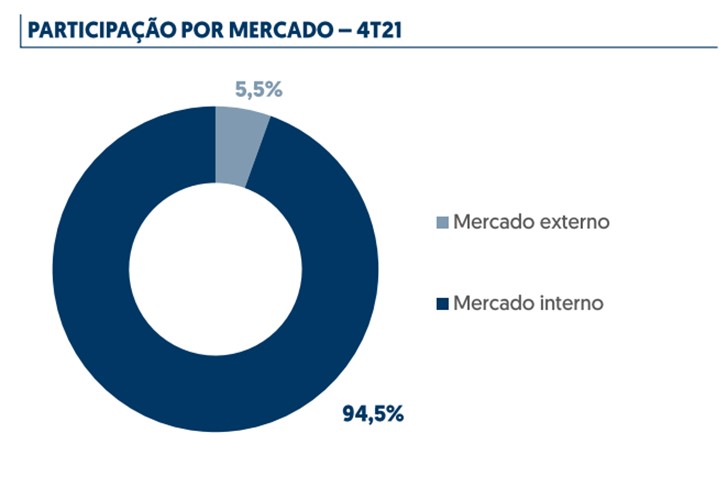

Outro ponto que me incomoda um pouco, dado que estamos cada vez mais em um mundo global, é o fato de a companhia ainda ter boa parte do seu resultado atrelado ao mercado interno.

Fonte: Release Vulcabras 4T21

Inclusive, ela diminuiu a participação em quase 2p.p. em relação ao 4T20. Deveria ser do interesse dessas companhias, tentar diversificar mais as suas receitas por mix de produtos um pouco maior e por outras regiões.

O complicado de depender do mercado interno, é que em momentos de inflação alta, juro alto, crescimento baixo e desemprego alto, você tende a ser mais impactado ou até dificuldade de manter o ritmo de crescimento.

Seguindo adiante, vou comentar sobre o segmento de e-commerce, que apresentou um crescimento bom também. No 4T21, e-commerce com as marcas da companhia manteve a tendência de expansão e apresentou um crescimento de 80,7% em relação ao mesmo período anterior.

Mesmo diante de um consumo mais fraco nos principais eventos do ano (blackfriday e natal), a companhia continuou aumentando a receita do e-commerce dentro da receita total.

Saindo de R$14,5 milhões no 4T20 para R$26,2 milhões no 4T21 e de R$48,7 milhões em 2020 para R$62,3 milhões em 2021, uma alta de 27,9% frente a 2020. Contudo, não só crescer ele, precisa ganhar participação também.

No final de 2021, a participação do e-commerce nas vendas totais foi de apenas 3,3%, queda de 0,8p.p. em relação a 2020. Sendo assim, a maior parte das vendas continua acontecendo nas lojas físicas e o e-commerce da Vulcabras ainda está muito modesto e inicial.

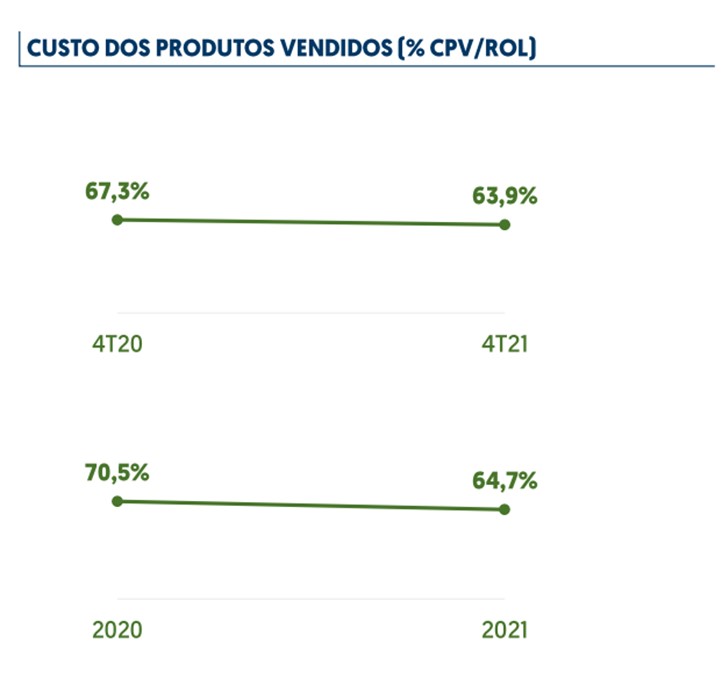

Mas a companhia vem fazendo um bom trabalho. Suas fabricas operaram em capacidade total e ela já está fabricando nas fabricas dela os tênis da Mizuno. Além disso, o CPV da companhia caiu de 67,3% no 4T20 para 63,9% no 4T21 (além do CPV ter diminuído participação na receita líquida).

Fonte: Release Vulcabras 4T21

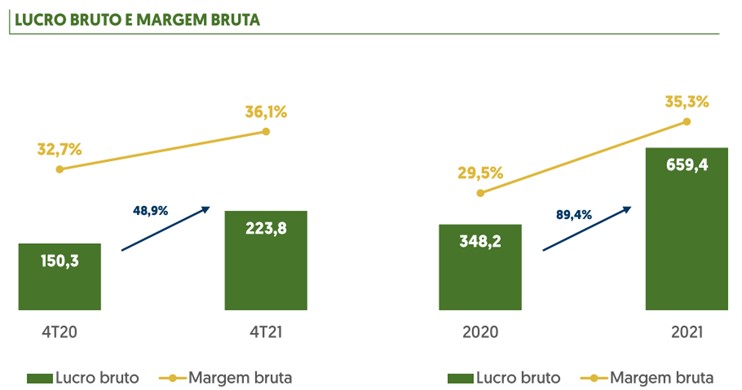

Isso ajudou a companhia a entregar um Lucro Bruto melhor, de R$223,8 milhões, alta de 49% em relação ao 4T20. Esse impacto positivo também refletiu na margem bruta, que saiu de 32,7% no 4T20 para 36,1% no 4T21 e 35,3% no ano de 2021.

Fonte: Release Vulcabras 4T21

O SG&A ficou em R$34,5 milhões, aumento de 6,5% vs 4T20. Porém, reduziu em 1,5p.p. a participação na receita líquida. No trimestre houve aumento nas linhas de despesas com pessoal, informática e telecomunicações, que foram compensadas parcialmente pelas reduções em serviços de terceiros.

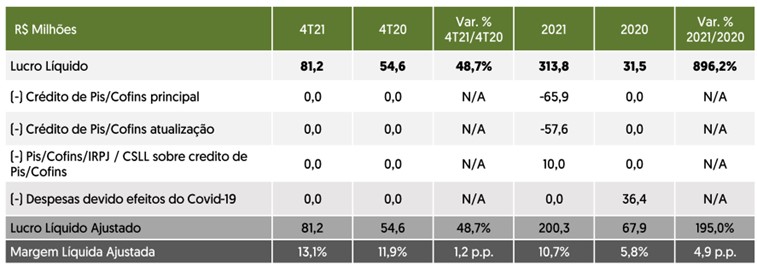

Porém, chegamos aonde é chato, os “não recorrentes” da companhia. Em “outras receitas” teve um ganho de R$70,8 milhões de recuperação de crédito de pis/cofins na base do ICMS. Um aumento gigante frente ao R$800 mil do ano de 2020.

Além disso, no resultado financeiro do ano era para ter dado negativo, assim como deu negativo no 4T21. Uma vez que, também houve o reconhecimento de créditos de pis/cofins na base do ICMS no valor de R$49,1 milhões.

Assim como, os efeitos do aumento da taxa de juro começaram a machucar mais a companhia, que tem visto o pagamento de juros da dívida aumentar de forma considerável. De qualquer forma, a companhia apresentou um Lucro Líquido melhor, já que quando retiramos os “não recorrentes” a companhia apresentou um crescimento de quase 200% frente ao ano de 2020.

Fonte: Release Vulcabras 4T21

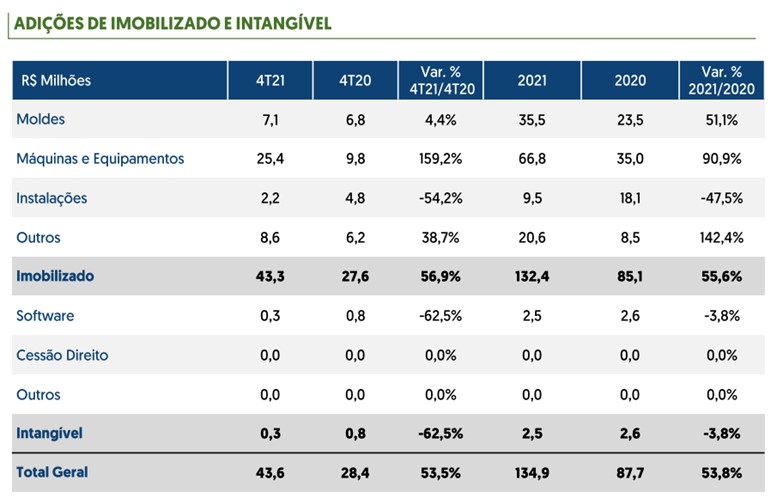

Por fim, o que ainda me deixa chateado com a companhia, é o fato de o CAPEX ainda estar sendo pouco direcionado para software e construção de sistemas, ecossistemas e mecanismos que possam alavancar o digital da companhia.

Fonte: Release Vulcabras 4T21

Conclusão e Valuation

Ainda que bom, mas abaixo das minhas expectativas em alguns pontos. A Vulcabras parece bem melhor do que nos últimos 4 anos, está focando em um segmento que já estava dando certo dentro da companhia e com um time entrando que parece bom.

Porém, mesmo com os múltiplos 7x lucros FW 22 (o setor negocia a 21x hoje) e 5x ev/ebitda fw 22. A companhia pode enfrentar um período mais complexo devido a inflação alta e os impactos na renda dos consumidores, somados com a queda da atividade econômica.

A guerra já está fazendo com que vários países revisem o seu crescimento e ter uma exposição maior ao mercado interno pode ser algo complicado em períodos assim. A queda de 2,4% da produção industrial em janeira ante dezembro abre um cenário negativo para o ano e deve ser agravada com a guerra.

Isso retarda a cadeia de logísticas, causa um descompasso entre oferta e demanda, gera novas pressões de custos de produção e pode ocasionar uma inflação “a mais” nas economias. Dado a todo esse cenário complexo e alguns pontos fracos comentados ao longo do texto, eu prefiro apenas ficar observando o setor doméstico de varejo com maior exposição ao mercado interno.