Taurus começa o ano de 2022 apresentando um ótimo resultado, mostrando que os últimos anos de arrumação de casa realmente surtiram efeito e ajudaram a companhia a alcançar outro patamar em questão de entrega operacional.

PREPARAR, APONTAR, RESULTADO!

Fonte: Press Release Taurus Armas (SA:TASA4) 1T22

A Taurus já começa o ano com vários indicadores crescendo de forma satisfatória. Mas, antes de adentrar nos resultados, vale comentar alguns esforços que a companhia tem feito.

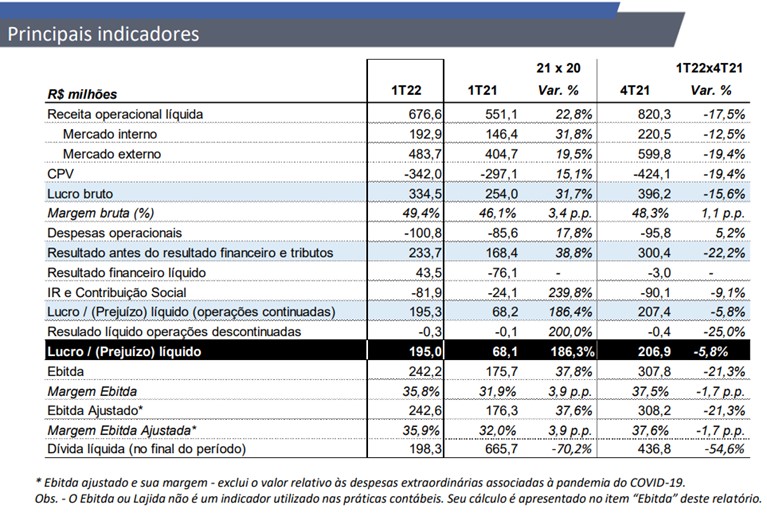

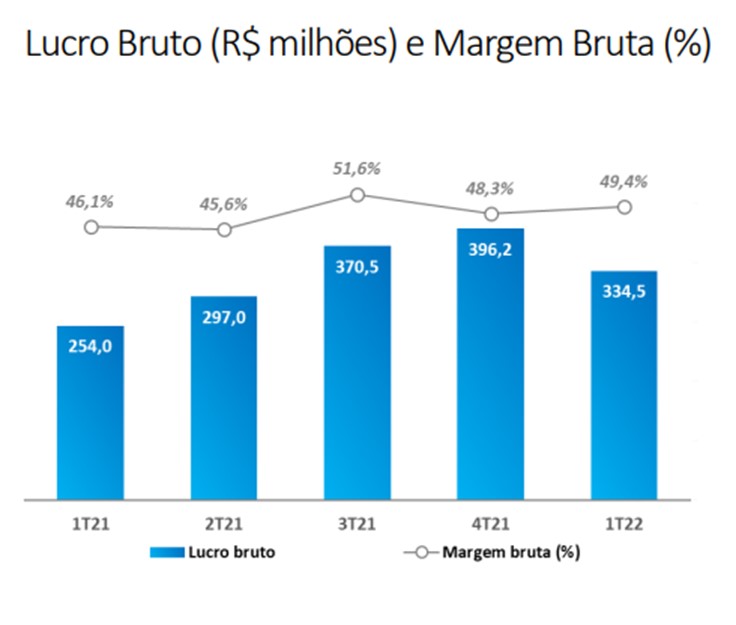

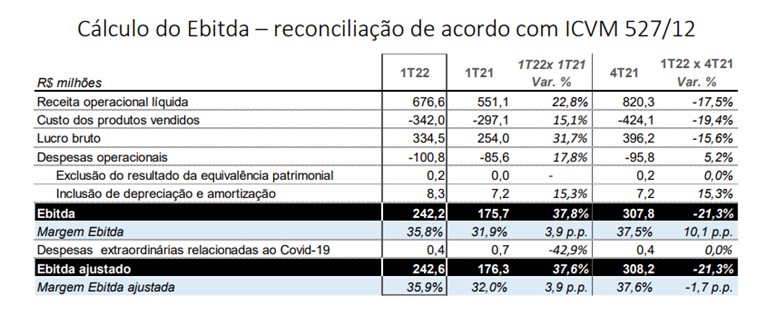

Os bons números do resultado do 1T22 se deve à estabilidade, eficiência e solidez operacional. A companhia conseguiu entregar uma margem bruta de 49,4%, patamar acima da média das empresas mundiais do setor e com margem Ebitda de 35,8%, com ganho de rentabilidade em relação ao registrado no mesmo trimestre de 2021.

Mesmo com a valorização de 4,6% do real em relação ao dólar norte-americano, considerando a cotação média do 1T22 ante o 1T21, o que impacta de forma negativa a rentabilidade da Taurus já que a maior parte da receita é proveniente de vendas no exterior, o modelo de estrutura operacional nos permitiu ampliar a margem bruta em 3,4 pontos percentuais e a margem Ebitda em 3.9 p.p. no período.

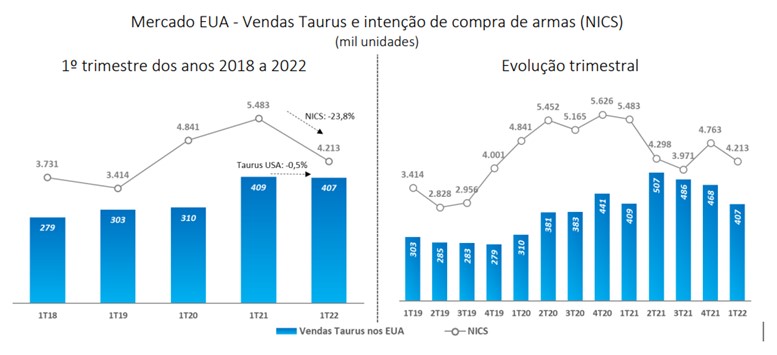

O mercado de armas nos EUA está mudando em relação ao que foi visto nos últimos dois anos, quando a demanda atingiu patamares nunca vistos no maior mercado mundial. Segundo a companhia, estão começando a observar o início de um processo de acomodação no mercado.

Os indicadores da demanda nos EUA apontam para um arrefecimento, ainda que mantendo patamar superior ao observado nos anos anteriores ao grande “boom” vivido em 2020.

Assim, depois da demanda sem precedentes em 2020 e ainda bastante forte em 2021, o mercado em 2022 se mostra estável e mais competitivo, com os distribuidores formando estoques de produtos.

Dito isso, a companhia reforçou a sua posição com processos eficientes, baixos custos, controle de despesas e robusta estrutura operacional. A Taurus continua sendo a maior produtora de armas s curtas do mundo, considerando as tradicionais empresas americanas, detendo a liderança absoluta do mercado e, adicionalmente, tem o menor custo de produção do mundo no segmento, resultado do projeto que vem sendo desenvolvido de excelência em revólveres.

Além disso, eles continuam investindo no mix de produtos, com o lançamento de alguns calibres novos, como o fuzil T4 300 MLOK, apresentado ao mercado no final de abril.

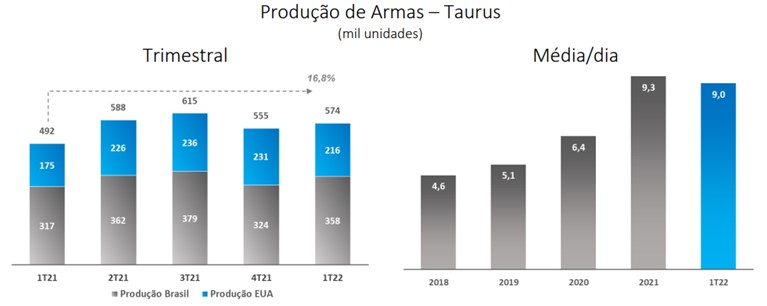

Passando para o volume produzido, a companhia comentou que considerando as operações industriais do Brasil e dos EUA, atingiu a média de 9 mil armas por dia, volume 15,4% superior ao registro no mesmo período do ano de 2021, quando atingimos à média de 7,8 mil unidades/dia.

O volume total produzido, de 574 mil unidades, superou em 16,8% o alcançado no 1T21. Vale ressaltar que, tradicionalmente, o primeiro trimestre é sazonalmente mais fraco que nos demais (parada para manutenção e férias coletivas).

Sobre a JV na Índia, estão no momento o fazendo a seleção dos melhores fornecedores locais. Um grupo de engenheiros da Taurus também foi ao país para realizar treinamento de pessoal local, preparando a unidade para receber as peças a serem enviadas do Brasil.

A companhia segue fazendo os levantamentos para a nova fábrica por lá. Para finalizarmos essa parte e adentrarmos nos resultados, é válido comentar da distribuição de dividendos referente ao resultado de 2021, que foi de 194,3 milhões, equivalente a R$ 1,62 por ação.

Na data de divulgação, o dividend yield da ação preferencial (TASA4) era de 6,9%, uma rentabilidade considerável, especialmente levando em conta toda a transformação pela qual a empresa passou nos anos recentes.

Resultado operacional

Vou começar falando da fábrica dos EUA, que produziu 216 mil armas no 1T22, volume 23,5% superior ao apurado no 1T21, totalizando 909 mil unidades produzidas nos últimos 12 meses.

O complexo industrial da fábrica da Georgia ainda tem cerca de 60% de sua área disponível, com espaço para ampliação da capacidade a partir de novos investimentos. Já a produção de armas da unidade brasileira, no 1T22 foi de 358 mil unidades, o que representa aumento de 13,0% em relação ao registrado no mesmo período do ano anterior.

Fonte: Press Release Taurus Armas 1T22

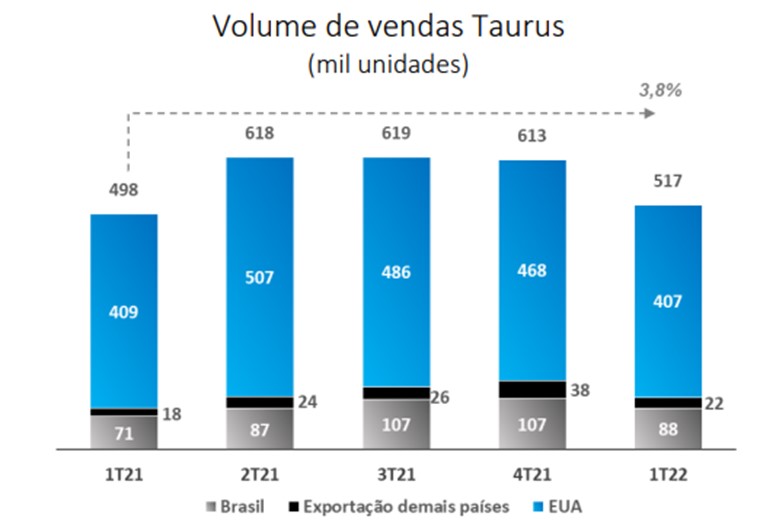

Do lado das vendas, foram 517 mil unidades de armas vendidas pela Taurus no 1T22, volume 3,8% superior ao registrado no 1T21, resultado do aumento de 23,9% no volume de vendas no Brasil e de 22,2% no volume de vendas para outros países além dos EUA.

Fonte: Press Release Taurus Armas 1T22

Ao final do trimestre, a Taurus registrava back order de 770 mil unidades de armas para entrega nos mercados norte-americano e brasileiro, volume equivalente a 4,5 meses de produção integrada nos dois países.

É bom comentar que de fato está acontecendo um arrefecimento. Fica claro desde o 2T21 que as vendas da companhia estão seguindo o NICS – o indicador da intenção de compra de armas, que mostra que, a partir do 2T21, houve o arrefecimento desse pico de alta.

Fonte: Press Release Taurus Armas 1T22

Porém, vale ressaltar que, a companhia continua bem-posicionada, com participação em torno de 10% do mercado e, em 2021, se tornou a maior empresa do mundo em termos de volume de vendas de armas curtas.

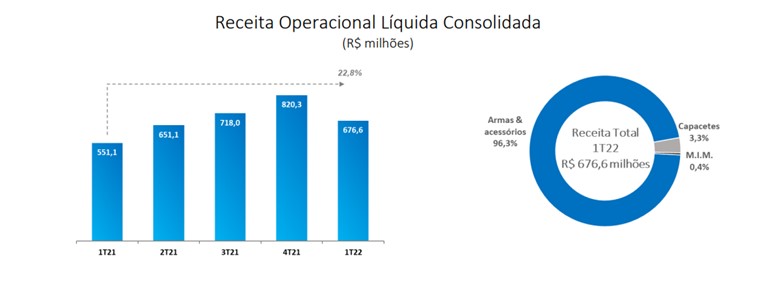

Do lado da Receita Líquida, a companhia entregou R$676,6 milhões, uma alta de quase 23% frente ao 1T21. Sendo que, 96% da receita total veio do segmento de Armas & Acessórios, 3,3% de capacetes e o restante de M.I.M (peças de metal injetado).

Esse resultado pode ser atribuído ao desempenho a crescente participação de produtos de maior valor agregado no mix de vendas, além da nova tabela de preços de armas aplicada no segundo semestre de 2021, com repasse da inflação no Brasil e aumento em dólares nos EUA.

Fonte: Press Release Taurus Armas 1T22

Esses fatores contribuíram por compensar a valorização do real frente ao dólar no período do primeiro trimestre, que tem efeito negativo sobre as receitas da companhia (71,5% da receita veio do exterior no 1T22).

Considerando isoladamente o segmento de armas & acessórios, a receita no 1T22 foi de R$ 651,9 milhões, 27,2% superior ao apurado no 1T21, com desempenho positivo nas três regiões geográficas nas quais a Companhia classifica suas vendas: Brasil, EUA e outros países.

Indo para o Lucro Bruto, no 1T22 totalizou e R$ 334,5 milhões, superando em 31,7% o obtido no 1T21.

Fonte: Press Release Taurus Armas 1T22

A evolução é superior ao crescimento da receita no mesmo período de forma que, mesmo com a pressão exercida pela valorização do real em relação ao dólar norte-americano no período, a Taurus obteve aumento da rentabilidade bruta de 3,4 p.p., com a margem atingindo 49,4% no 1T22.

Voltando a explicação da Margem Bruta, porque eu julgo muito importante. A Margem Bruta nos diz o quão eficiente a empresa é em “reter” parte do Lucro Bruto, que depois pode ser usado para pagar outros custos ou até obrigações.

Margens acima de 40% mostram que a companhia tem vantagens competitivas em relação aos seus pares. Também indica que a companhia possui certa “liberdade” em estabelecer o preço de seus produtos ou serviços, acima dos custos de produção.

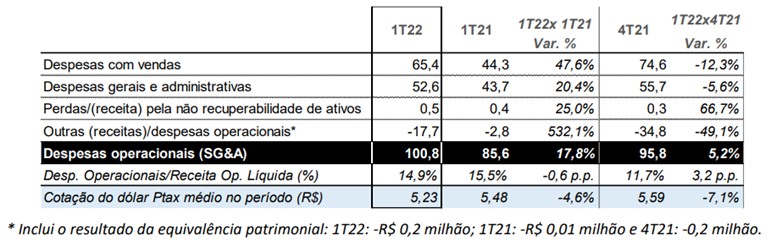

Passando para o SG&A, essa linha totalizou $ 100,8 milhões no 1T22, incluindo o montante de R$ 0,2 milhão negativo (despesa) referente ao resultado da equivalência patrimonial. Quando comparado ao total das despesas operacionais registradas no 1T21, houve aumento de 17,8%.

Fonte: Press Release Taurus Armas 1T22

Normal até aqui e crescendo abaixo do Lucro Bruto, o que é bom. Com o crescimento dos negócios, as despesas tendem a crescer, em função de fatores como a necessidade de maior infraestrutura administrativa e de P&D. Além disso, houve maiores despesas com comissões, fretes e seguros, dado ao cenário global mais desafiador.

Outro ponto interessante dessa linha foi que, as despesas operacionais apresentaram crescimento percentual inferior ao da receita líquida no período de comparação, havendo, portanto, maior diluição dessas despesas.

Seguindo adiante, o EBITDA da companhia teve um aumento de 37,6% e finalizou em R$242,6 milhões frente ao mesmo período anterior.

Fonte: Press Release Taurus Armas 1T22

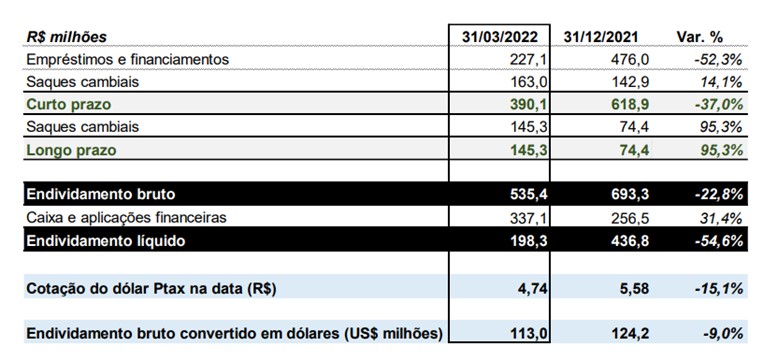

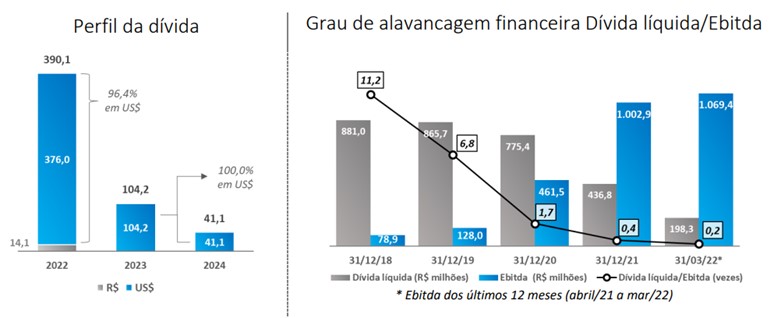

Por fim, vou comentar sobre o endividamento da companhia, que continua em um patamar extremamente saudável. Ao final de março, a dívida bruta da Companhia era de R$ 535,4 milhões, o que indica redução de 22,8% ou R$ 157,9 milhões em relação à posição registrada no encerramento do exercício de 2021.

Fonte: Press Release Taurus Armas 1T22

Como a maior parte do endividamento da Companhia é registrado em dólares (97,4% em 31/3/2022), a valorização do real em relação a essa moeda, de 15,1% entre as datas (31/12/2021 e 31/03/2022), também favoreceu a diminuição do endividamento contabilizado em moeda nacional.

O endividamento em dólares tem na receita proveniente de vendas no exterior (71,5% no 1T22) um hedge natural. Dessa forma, considerando o Ebitda gerado nos últimos 12 meses, a relação dívida líquida/Ebitda atingiu 0,2, indicando que 20% da geração de caixa anual medida por esse indicador seria suficiente para quitar a totalidade da dívida.

Fonte: Press Release Taurus Armas 1T22

Vale lembrar que, a companhia possui recursos adicionais, parte do processo de planejamento estratégico da companhia. Tais recursos são referentes a ativos destinados à venda, representados pela operação de capacetes e o terreno da antiga fábrica em Porto Alegre, cujo valor o contábil é de R$ 194,0 milhões, além do saldo de R$ 55,0 milhões referente aos bônus de subscrição a vencer.

Conclusão e Valuation

Volto a repetir, é um dos cases mais atraentes na bolsa. É uma empresa que passou por um turnaround, vem ganhando margem, gerando caixa nessa nova realidade, com 80% da receita em dólar e com um acordo na Índia para criação de um JV para venda de armas (próximo grande passo).

Vem ganhando cada vez mais market share nos seus segmentos, aumentando a sua presença em outras regiões e criando um nome cada vez mais forte para a marca. Vale ressaltar que, a companhia possui quase 5 meses de back order e está na mira de novas licitações para ampliar as suas vendas.

Dito isso, mesmo com o arrefecimento que o setor possa enfrentar, a companhia negocia a um múltiplo muito atraente para o atual cenário global de equities. A companhia negocia a 2x ev/ebitda para 22 e quase 3x lucros para 22 também.

Soma-se a isso, um ROE alto nos últimos tempos com margem bruta acima de 40%. O que me deixa bastante confortável em relação ao valuation da companhia (com margem de segurança ainda).

Logo, diante de tudo que foi dito, eu acho que o fair value da companhia deveria ser em torno de R$36-38.