A Sequoia Logística e Transportes SA (SA:SEQL3) é uma operadora logística asset light no Brasil e apresentou um bom resultado no 4T21. Seguindo o que eu já havia comentado, vale a pena a conhecer melhor, se sua intenção é ter uma exposição no varejo brasileiro.

Fonte: Release Sequoia 4T21

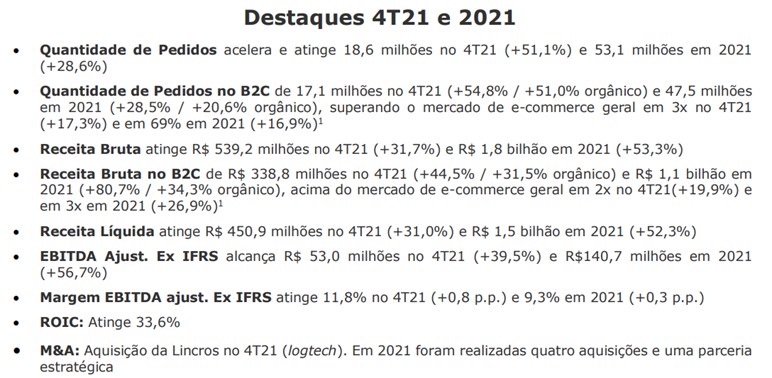

Receita Bruta atingiu R$1,8 bilhão, aumentou de 53,3% vs 2020. Quantidade de pedidos acelerou e atingiu 18,6 milhões no 4T21, alta de 51,1% e 53,1 milhões em 2021, alta de 28,6 vs 2020.

Sendo que só no B2C (cerca de 60% da receita bruta da companhia) foi de 17,1 milhões, uma alta de 54,8% e superando o mercado de e-commerce geral em 3x. Além disso, foram 47,5 milhões em 2021, um aumento de 28,5% frente ao mesmo ano anterior.

Fonte: Release Sequoia 4T21

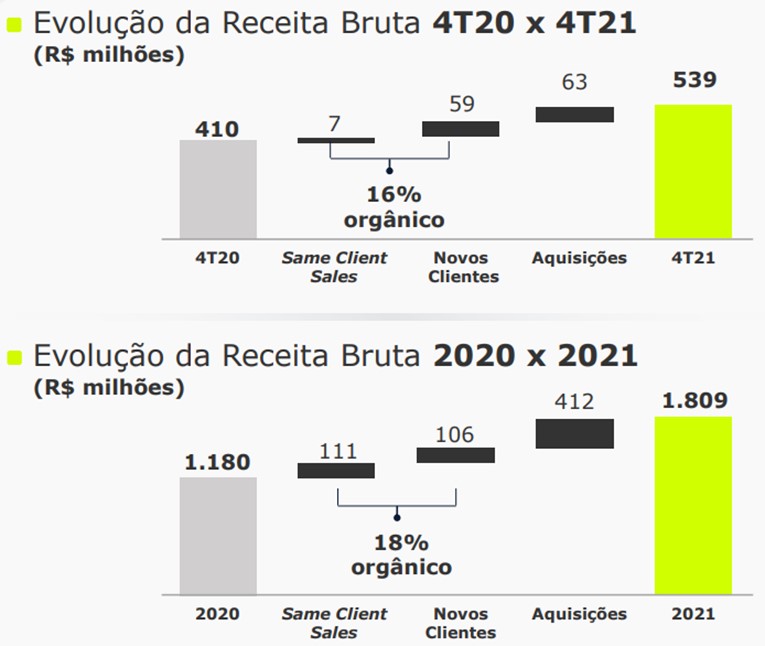

Como é possível notar no gráfico acima, a receita continuou apresentando um crescimento bom orgânico, mesmo com o same cliente sales sendo impactado por um maior churn no B2C pesado e B2B que vem acontecendo desde o ano passado.

Tal impacto que já foi comentado pela companhia e que vem diminuindo a cada trimestre. Segundo a empresa, só no 4T21, o churn do B2B saiu de 20% no mesmo período anterior para 15% e deve virar tendência segundo semestre do ano.

Hoje, a Sequoia está em 487 cidades (cobertura de 71% do PIB), em 23,2mil pontos, com 75 bases próprias, presença em 4374 municípios (cobertura de 94% do PIB) e com 14mil motoristas parceiros cadastrados.

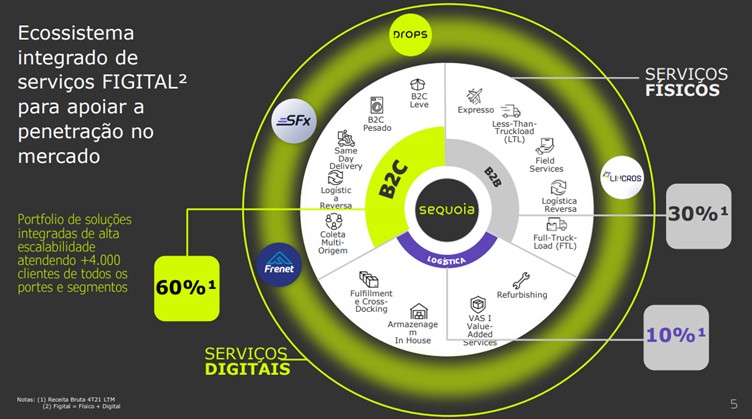

A companhia está transformando os seus segmentos em um verdadeiro ecossistema, integrando várias das suas aquisições e ganhando diversas sinergias.

A Frenet, que é o marketplace de frete, chegaram a 8 milhões de receitas em 2021, um CAGR (crescimento anual médio ponderado) de 159% em 2 anos em sellers ativos e CAGR de 127% em 2 anos no GFV.

A Drops, que é a rede de PUDOs (pick up e drop-off), logística reversa e desenvolvimentos de atividades relacionadas. Teve crescimento de quase 6x nos últimos 2 anos.

Para quem não sabe o que são os PUDOs, em geral, a intenção de todas as atuais opções de PUDOs são melhorar a logística de entrega e tornar o processo mais fácil para o consumidor e para a própria empresa.

Sendo assim, a companhia está começando a desenvolver a estrutura para cliente pode realizar retirada de mercadorias (pick up) ou depósito de produtos (drop off) para troca.

A Drops vem ajudando na melhora do modal e na redução das emissões. Trazendo trajetos mais curtos e utilização de modais alternativos. Neste último trimestre, já são 624 PUDOs credenciados, com a expectativa de chegar até 2023 com 3.500 PUDOs.

Mas pessoal, eles ainda estão no início da operação. Estão em negociação com os clientes e deve demorar mais uns 60 dias para gerar volume operacional para trazer as métricas mais individuais de cada PUDO.

Vale ressaltar que, a maior parte dos custos é variável e a preocupação com o custo fixo é da estrutura. Que não é uma estrutura grande e que é diluída ao longo do tempo com a entrada de volumes e pacotes. Mas o base line de custos, ele é muito mais variável, porque é uma empresa muito leve (asset light), já que não tem aluguel e outros pontos de custos que existem em uma logística tradicional.

A Lincros, SaaS de roteirização, 73mil veículos monitorados e cresceu a um CAGR de 47% nos últimos 2 anos.

É possível ver melhor na imagem abaixo:

Fonte: Release Sequoia 4T21

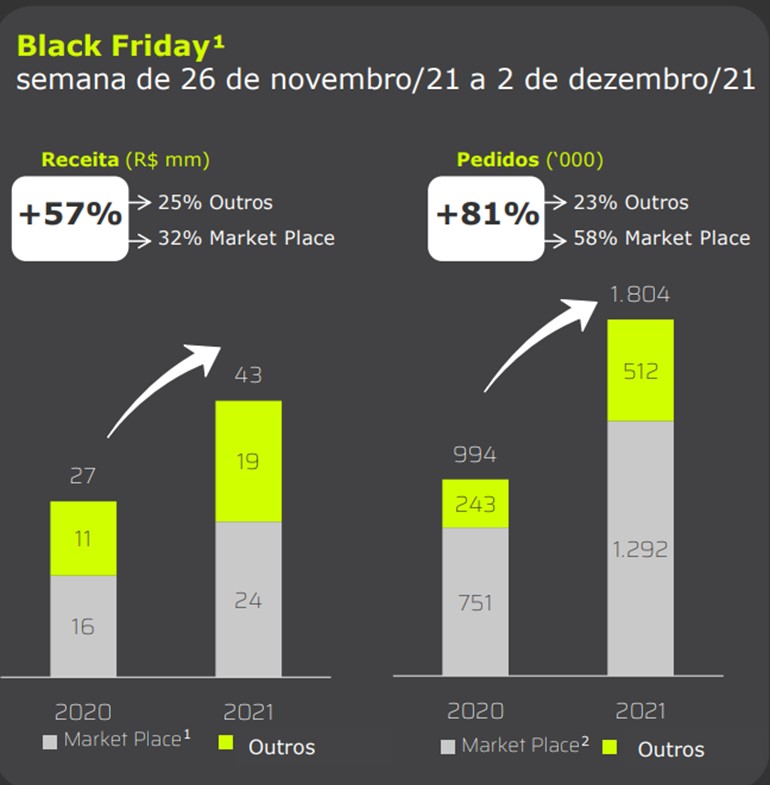

Na BlackFriday e no Natal, a companhia conseguiu surfar muito bem o período e consequentemente, refletiu positivamente na receita bruta do segmento B2C. Na Black Friday, o crescimento de pedidos foi de 81% e a receita bruta evoluiu 57% em comparação com 2020.

Já no Natal, apresentaram um aumento ainda mais forte, sendo 135% no número de pedidos e atingimos uma receita bruta 108% maior na comparação com 2020.

Fonte: Release Sequoia 4T21

Voltando a comentar do B2C, apesar do crescimento de 55% em relação ao 4T20, o ticket médio caiu 6,7% YoY, refletindo principalmente o impacto do número de pedidos do SFx, que de fato apresenta um ticket médio menor.

Já no B2B, houve crescimento de quase 19% no volume de entregas em comparação com o 4T20, com retração do ticket médio em 7,4% (mas ainda assim, acima dos dois últimos trimestres), refletindo um mix pela maior participação do número de pedidos do LTL (less-than-truckload) e field service.

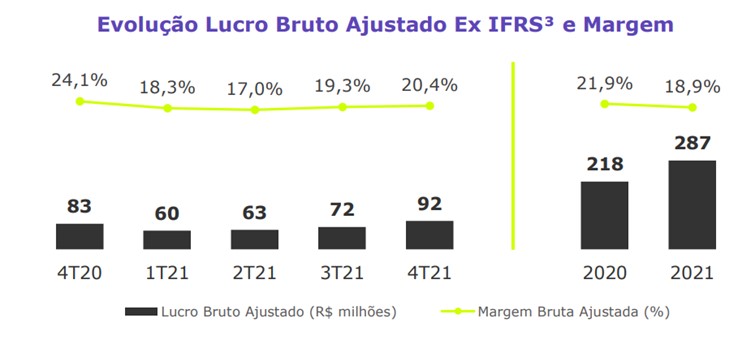

Indo mais adiante, a companhia apresentou um Lucro Bruto (Ex-IFRS) de R$92 milhões, crescendo 11,4% e com uma margem de 20,4%. Apesar de ser uma margem bruta menor que em relação ao 4T20, a companhia continuou ganhando margem ao longo dos trimestres de 2021, mesmo enfrentando pressões e desafios no ano de 2021.

Fonte: Apresentação Sequoia 4T21

Basta olharmos para o custo de serviço prestado (CSP), que ficou em R$ 1.23 bilhão no ano de 2021 e representando um crescimento de 58,2% em relação a 2020. Apesar desse crescimento todo, a companhia conseguiu crescer as suas receitas líquidas quase que no mesmo passo, praticamente equalizando toda essa alta.

Vale ressaltar que, o aumento de custos que envolvem fretes, combustíveis, pedágios, pessoal e demais custos, foram pressionados por questões inflacionárias, sem precedentes, que aconteceram ao longo do ano de 2021, como por exemplo: : (i) diesel (R$5,35 em Dez/2021 – R$3,61 em Dez/2020, +48,3%), contratos de aluguel (IGPM 17,8% em 2021) e resinas plásticas (+18,9%), bem como o aumento, por conta do crescimento da operação, da parcela variável dos Custos relacionada com frete, combustíveis, pedágios e pessoal.

Diante disso, a companhia comentou que parte dos impactos foram mitigados por ganhos de eficiência gerados no período, considerando, principalmente, as frentes de automação, sinergias de adquiridas e ganhos de escala com o crescente volume de pedidos da operação (+51% no 4T21 e +28% em 2021).

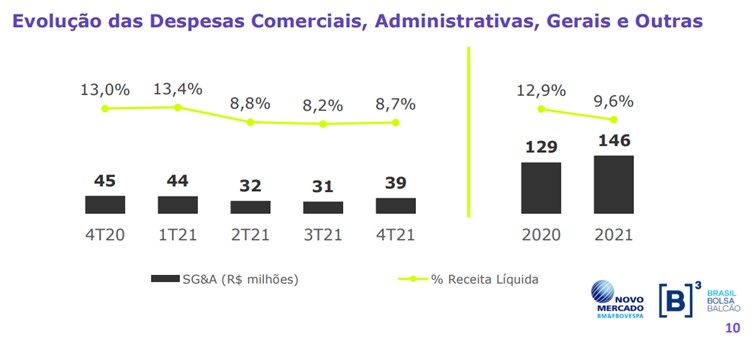

Passando para o SG&A, esses totalizaram R$39,2 milhões e representaram 8,7% da receita líquida no 4T21 (uma melhora de 4,3p.p. na comparação com o 4T20). Em ambas as comparações, a redução do percentual de representatividade do SG&A em relação à receita líquida reflete a tese de diluição de despesas dado o incremento no faturamento no período e refletindo os ganhos de sinergia pela consolidação das empresas recém-adquiridas (Direcional (SA:DIRR3), Prime e Plimor).

Fonte: Apresentação Sequoia 4T21

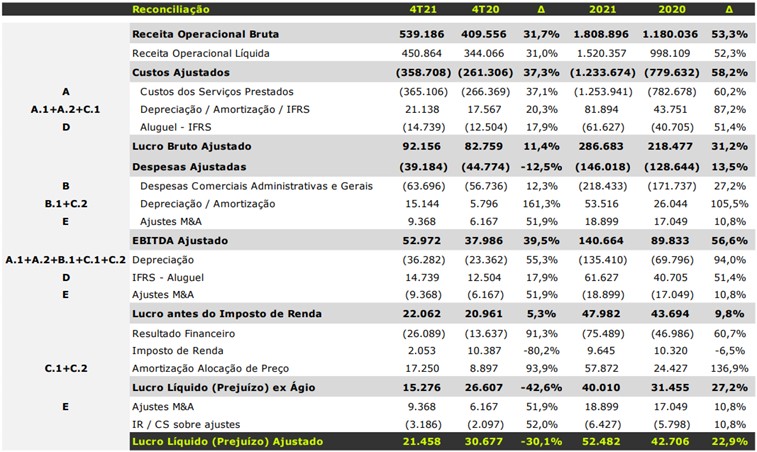

Dessa forma, foi possível a companhia entregar um EBITDA (Ex-IFRS) de R$53 milhões no trimestre, alta de quase 40% vs 4T20. No ano, o EBITDA (Ex-IFRS) totalizou R$140,7 milhões, um aumento de 56,6% frente ao mesmo período anterior e com um ganho de 0,3p.p. na margem EBITDA.

Os efeitos positivos vieram, principalmente, das frentes de automação, sinergias de adquiridas e ganhos de escala com o crescente volume de pedidos da operação, apesar da pressão inflacionária registrada período.

Chegando no Lucro Líquido, a Sequoia apresentou um prejuízo de R$2 milhões vs R$18 milhões no 4T20. Mas isso acontece quando olhamos a DRE Societária. É importante olhar a DRE Reconciliada, uma vez que procedimento é garantir que os saldos apresentados nas demonstrações contábeis reflitam devidamente a realidade da empresa. Sendo assim, excluindo os efeitos de goodwill e M&A, a Sequoia reportou um Lucro Líquido de R$21 milhões, porém, 30% abaixo do mesmo período anterior.

Fonte: Release Sequoia 4T21

Essa queda, segundo a companhia, foi explicada pelo efeito positivo pontual ocorrido no 4T20. O resultado do 4T20 foi impactado por efeito contábil positivo na linha de IR/CSLL que totalizou R$9,5 milhões, decorrente do reconhecimento das despesas do IPO para o cálculo do imposto de renda. Excluindo este efeito, a variação do Lucro Líquido teria sido positiva em 1,4%

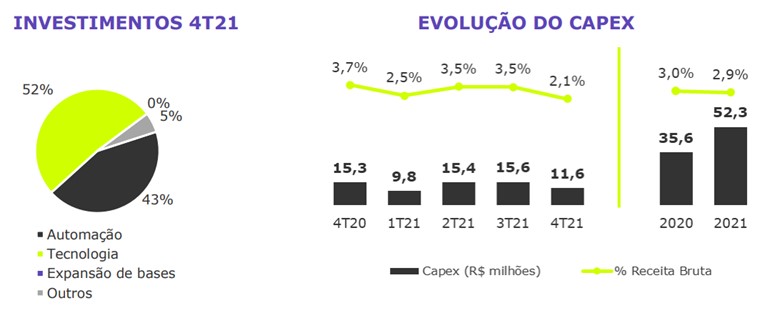

Mas tirando esse ponto, o que acabou me deixando um pouco decepcionado no final, foi um investimento menor (CAPEX) do que nos dois últimos trimestres e em relação ao mesmo período anterior.

A companhia direcionou apenas R$11,6 milhões no 4T21. Esses investimentos foram, principalmente, para (i) desenvolvimento de novos produtos; e (ii) automação das operações através da compra de 22 sorters, dos quais 8 já foram instalados em Salvador, Porto Alegre, Blumenau, Extrema, Betim, Vitória, Campinas e São Paulo.

Fonte: Apresentação Sequoia 4T21

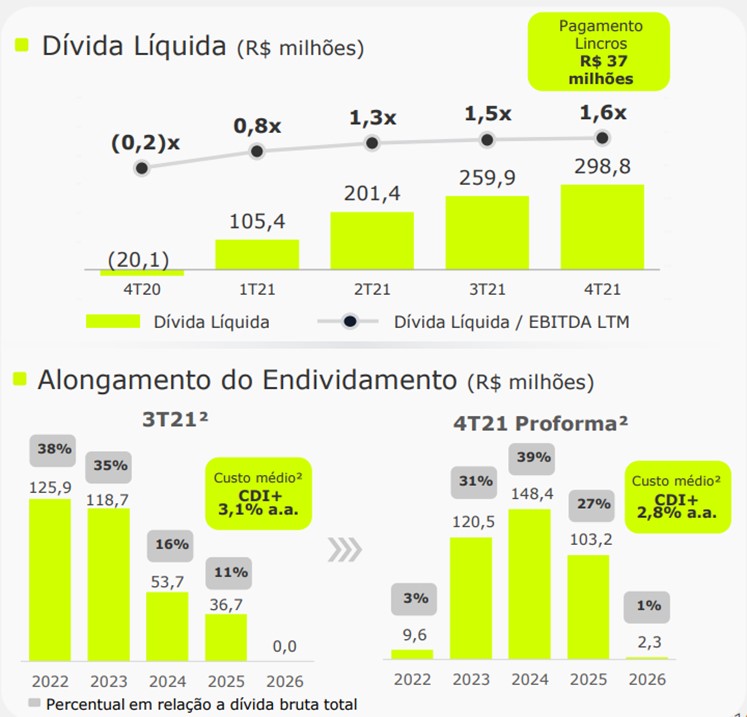

Por fim, vou comentar sobre a Dívida Líquida, que está em um patamar saudável, apesar de ter crescido nos últimos trimestres por conta das aquisições.

Fonte: Apresentação Sequoia 4T21

Como é possível ver na imagem acima, a dívida líquida encerrou em 1,6x no 4T21. De qualquer forma, ela ficou mais alongada em comparação ao 3T21 (sendo 70% ficando para 2023/2024).

Além disso, também houve uma leve melhora no custo médio da dívida, que saiu de 3,1% a.a. no 3T21 para 2,8% a.a. no 4T21.

Aquisições

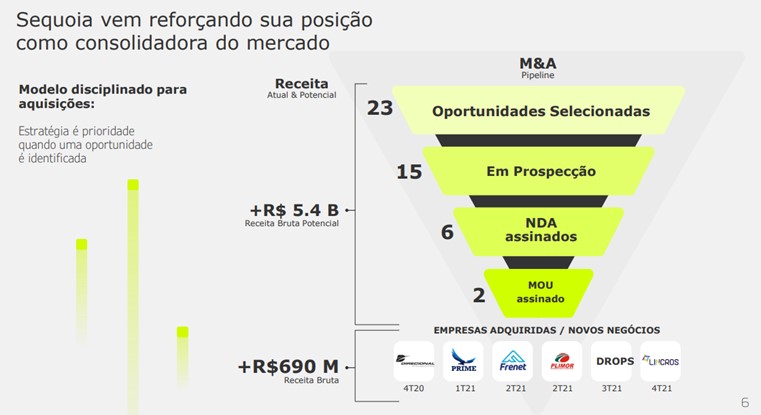

Na frente inorgânica, a companhia realizou quatro aquisições e uma parceria estratégica em 2021. Destas aquisições, duas estão relacionadas a logística tradicional, Prime (1T21) e Plimor (2T21), fortalecendo a sua posição, principalmente, no Sul e Sudeste do país.

Na frente de logtechs, eles avançaram com a aquisição da Frenet (2T21) e Lincros (4T21), além da parceria estratégica com a Gigahub para a criação da Drops (3T21). Esses movimentos agregam novos serviços para a nossa plataforma e irão contribuir para a aceleração do nosso crescimento nos segmentos B2C e B2B.

O potencial dos mercados que atuamos é muito grande para os próximos anos. No mercado B2C observamos tendencia de aumento comandada pela expansão do e-commerce no país, e nos vemos preparados para capturar essa tendência assim como continuarmos aumentando a nossa participação neste mercado, estratégia que temos tido êxito nos últimos anos.

No mercado B2B, apesar de ser um mercado mais maduro, a companhia observa uma oportunidade relevante, dado o mercado endereçável ser três vezes maior que o mercado B2C.

Além disso, a Sequoia está com duas MOUs (Memorando de Entendimento) em andamento. Uma deve ser concluída no prazo de 60-120 dias e a segunda está em fases iniciais (ou seja, tem novas aquisições vindo por ai).

E não para por aí. Hoje são 23 oportunidades selecionadas, 15 em prospecção e 6 NDA (contrato de confidencialidade) já assinados.

Fonte: Apresentação Sequoia 4T21

Foco da companhia

O segmento B2B, que representou 30% da Receita Bruta total da Companhia, apresenta uma grande oportunidade de crescimento para os próximos anos.

Atualmente o mercado endereçável para a Sequoia neste segmento é estimado em R$28 bilhões, portanto três vezes maior que o mercado endereçável B2C que equivale a R$8 bilhões.

A participação neste mercado ainda é tímida, aproximadamente 2% de market share (vs. 13% no segmento B2C). O segmento B2B foco da Sequoia, tem grande sinergia com o posicionamento que eles tem no mercado B2C, uma vez que praticamente todo o processo entre coleta, processamento, transferências e estações de last mile tem complementaridade entre os negócios, como por exemplo: (i) compartilhamento do mesmo espaço físico dos centros de distribuição, hubs e estações de last mile; compartilhamento de equipamentos (sorters e etc); (iii) utilização de mesmos veículos de coleta e transferências; e (iv) utilização das mesmas soluções tecnológicas. E

Em 2021, apresentaram um crescimento de 22% no segmento B2B, acima do apresentado pelo mercado que foi fortemente impactado pela pandemia. Para 2022, acreditam na retomada deste mercado e que estão preparados para acelerar o seu crescimento.

Conclusão e Valuation

Eu vou ser sincero, essa é de longa uma das companhias mais interessantes que eu olhei nos últimos tempos. Ela é asset light, fizeram boas aquisições nos últimos tempos e estão virando um ecossistema, possui uma via de crescimento muito interessante no B2B, vem apresentando um crescimento muito forte nos últimos anos e já cobre uma boa parte do país com os seus serviços.

Falando do B2B, a companhia comentou que o churn forçado está praticamente no final e eles já enxergam esse segmento crescendo com mais intensidade no segundo semestre. Além disso, duas aquisições já estão com o memorando assinados, sendo que uma delas já pode sair no prazo de até 120 dias.

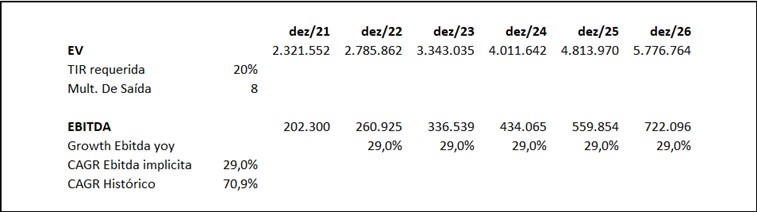

Mas e aí, ela está cara? Eu julgo que não. O CAGR do EBITDA dos últimos 3 anos foi de 71%. Requerendo uma TIR de 20% para os próximos 5 anos para sair a 8x E/EBITDA, o CAGR implícito que ela teria que entregar seria de 29%.

Sendo assim, me parece plausível que a empresa consiga entregar esse crescimento, mesmo com o aumento de despesas com combustíveis, fretes e outras despesas das suas operações no curto prazo. Pressões que a companhia já comentou que está tomando providências desde o ano passado.

Era isso turma, valeu!