Acompanhamento do comportamento Mensal de Carteiras de Investimentos em Renda Fixa

Começamos ressaltando que trata-se de um projeto de cunho educacional, não existe sugestão ou indicação de investimento em nenhuma das carteiras.

É aprender sobre a Renda Fixa acompanhando o mercado, é ter a visão prática e real.

O intuito é contribuir para elevação das discussões sobre investimentos em Renda Fixa no Brasil.

Acreditamos que com a obrigação da Marcação a Mercado de vários ativos de Renda Fixa, fato ocorrido em janeiro de 2023, a necessidade do entendimento sobre comportamento dos ativos de Renda Fixa ficará ainda mais latente.

Resumo Mensal das Notícias do Mercado de Renda Fixa

A busca por sinais dos rumos da política monetária no Brasil e nos Estados Unidos ditou grande parte do noticiário sobre os mercados em junho, sobretudo, na última semana. O mês foi caracterizado também por dúvidas em relação à aceleração da economia chinesa e por um agravamento da instabilidade política na Rússia, com a sublevação, logo contida, de mercenários que atuam no front ucraniano.

No primeiro dia do mês, o Instituto Brasileiro de Geografia e Estatística (IBGE) anunciou que o Produto Interno Bruto do Brasil (PIB) cresceu 1,9% no primeiro trimestre, bem acima da mediana de estimativas do Projeções Broadcast, que era de 1,2%. Como resultado, a B3 (BVMF:B3SA3) abriu o mês com 2% de alta, na tônica do que se verificaria no consolidado do período, com o Ibovespa registrando ganhos da ordem de 9% (e 7,61% no primeiro semestre).

Na reunião do dia 21, o Comitê de Política Monetária (Copom) decidiu manter, pela sétima vez seguida, a taxa Selic em 13,75% ao ano. Na contramão da expectativa, o comunicado não sinalizou de forma clara abertura para cortes na reunião de agosto. Na divulgação posterior da ata da reunião, no dia 27, o Copom indicou de maneira mais nítida a perspectiva de “flexibilizações do grau de aperto monetário”, desde que ancoradas na “confiança na trajetória do processo de desinflação”. Isto é, passou de sinalização aparentemente nenhuma à sinalização moderada, dosada.

Esse salto do comunicado à ata preparou o mercado para que, no dia 29, fosse bem recebida a decisão do Conselho Monetário Nacional (CMN) de manter em 3% as metas de inflação para 2024 e 2025 e de fixar, também em 3%, a meta para 2026 – com tolerância de 1,5 ponto porcentual, para cima e para baixo. Na mesma leva, o CMN anunciou a alteração, a partir de 2025, do regime de ano-calendário para o de horizonte contínuo.

Ao longo do mês, os dados da inflação apontaram para algo entre o recuo e a contenção. O Índice Geral de Preços – Disponibilidade Interna (IGP-DI) de maio veio com deflação de 2,33%. O Índice de Preços ao Consumidor Amplo (IPCA) também de maio avançou 0,23%, abaixo das expectativas mais otimistas do mercado. O IGP-10 indicou queda de 2,20% em junho, após queda de 1,53% em maio – mais acentuada do que as expectativas da maior parte do mercado. O IPCA-15 de junho marcou +0,04%, frente a +0,51% em maio.

O primeiro semestre terminou com uma expressiva valorização dos ativos domésticos, que tiveram as melhores performances dos últimos anos. O Ibovespa, com salto de 7,61% no acumulado de janeiro a junho, marcou o melhor começo de ano desde 2019, o primeiro da gestão Jair Bolsonaro. Nem a semana “mista”, de quedas acentuadas de papéis como Petrobras (BVMF:PETR4), moderando os ganhos num dia como o de hoje, foi suficiente para comprometer a valorização do Ibovespa em junho: ganhos de 9%, no melhor mês desde dezembro de 2020.

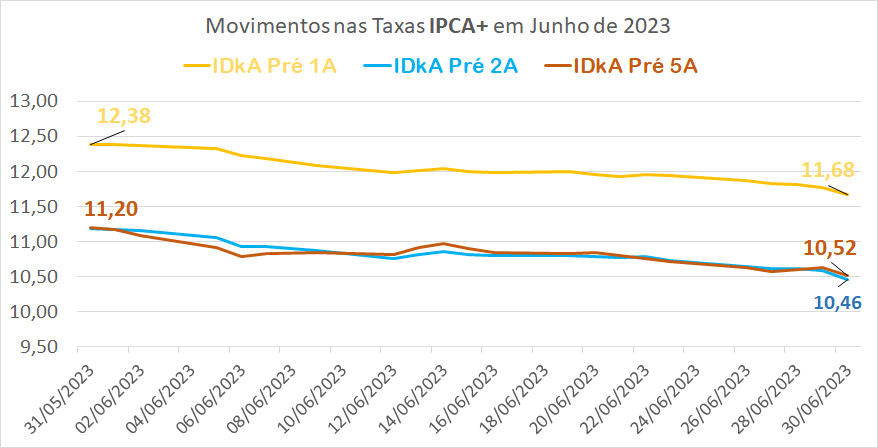

Houve forte redução da inclinação da curva de juros futuros, com as taxas médias e longas caindo mais do que as curtas. No mês, o alívio nos juros F24 foi de 37, no F25 78 pontos e no F27 83 pontos.

No semestre, o dólar registrou queda de 9,29% no segmento à vista, a maior baixa ante o real desde o primeiro semestre de 2016, período marcado pelo impeachment da ex-presidente Dilma Rousseff (-18,93%). Embora tenha liderado os ganhos entre os pares latino-americanos no mês, o real ainda apresenta desempenho inferior ao dos pesos colombiano e mexicano em 2023.

Embora o Ibovespa tenha encerrado o último pregão de junho em queda, na casa dos 118 mil pontos, o índice da bolsa brasileira fechou em tom positivo no mês. O Ibovespa encerrou junho com alta acumulada de 9%.

Fonte: Broadcast

Comportamento dos Ativos

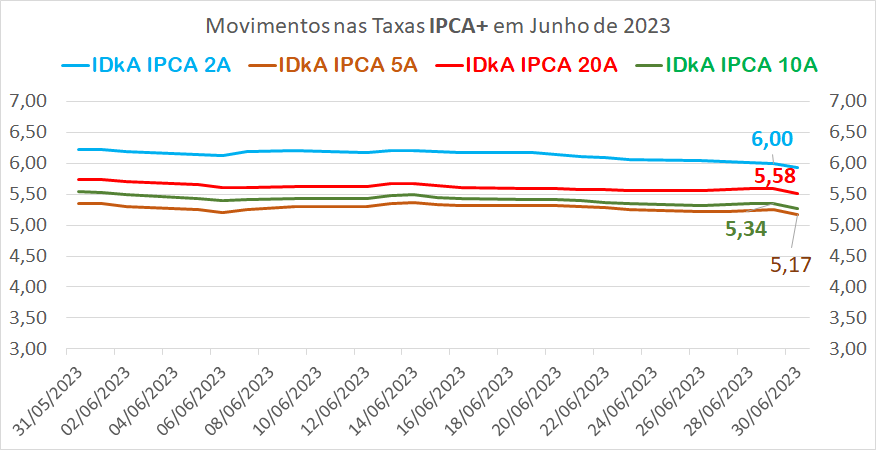

A posição em Renda Fixa IPCA+ 2A teve um retorno aquém do CDI assim como maio de 2023, por conta da queda nas expectativas de inflação (Implícita) mais curtas e do próprio VNA IPCA que teve retorno negativo no período de apuração.

Os demais ativos de Renda Fixa tiveram rendimentos superiores ao CDI. Ativos de maior duration tiveram mais um mês (3º mês consecutivo) de ótimos retornos refletido a queda na inclinação da Curva.

Quando de prazos equivalentes os ativos Prefixados (Curva Nominal) tiveram retornos superiores aos IPCA+ (Juros Reais), refletindo o fechamento das inflações implícitas.

Em junho o VNA IPCA perdeu -0,01%.

O IMA-S (carteira de Tesouros Selic) rendeu acima do CDI, refletindo a fechamento de 0,0139% no deságio da carteira do índice.

A carteira de Privados IDA-DI superaram o CDI em maio. Privados atrelados ao CDI tiveram fechamento nos spreads, devolvendo parte da abertura desse ano.

A Bolsa teve um resultado muito positivo no mês de Junho +9,00% e no ano acumula ganhos de 7,61% (CDI → 6,50%)

O dólar à vista terminou o mês a R$ 4,82, desvalorização de -5,43% no acumulado de junho. No ano o dólar esta perdendo -7,64% em relação ao Real.

Histórico de Taxas de Juros Prefixadas e IPCA+

Carteira Conservadora de Renda Fixa

O perfil Conservador obteve um retorno no mês de 1,14% (106,55% do CDI). Todos os ativos contribuíram positivamente para o retorno da carteira

A posição em IDKA IPCA 2A rendeu abaixo do CDI, 90% do CDI. Motivo foi a queda nas expectativas de inflação (Implícita) mais curtas, somado ao VNA IPCA que tendeu negativo 0,01%.

A carteira Conservadora obteve o pior retorno em Junho.

Carteira Moderada de Renda Fixa

O perfil Moderado obteve um retorno no mês de 1,48% (138,25% do CDI). Todos os ativos contribuíram positivamente para o retorno da carteira

A posição em IDKA IPCA 2A rendeu abaixo do CDI, 90% do CDI. Motivo foi a queda nas expectativas de inflação (Implícita) mais curtas, somado ao VNA IPCA que tendeu negativo 0,01%.

Os demais ativos performaram acima do CDI. Destaque para os ativos de maior duração da carteira a exemplo do IPCA+ de 10 anos que rendeu 3,73% no período.

Carteira Arrojada de Renda Fixa

O perfil Arrojado de Renda Fixa obteve um retorno no mês de 2,21% (206,41% do CDI). Todos os ativos contribuíram positivamente para o retorno da carteira

A posição em IDKA IPCA 2A rendeu abaixo do CDI, 90% do CDI. Motivo foi a queda nas expectativas de inflação (Implícita) mais curtas, somado ao VNA IPCA que tendeu negativo 0,01%.

Os demais ativos performaram acima do CDI. Destaque para os ativos de maior duração da carteira a exemplo do IPCA+ de 20 anos que rendeu 5,91% no período.

Carteira de Renda Fixa + Renda Variável

O perfil RF + RV obteve um retorno no mês de 2,43% (226,76% do CDI).

A posição em IDKA IPCA 2A rendeu abaixo do CDI, 90% do CDI. Motivo foi a queda nas expectativas de inflação (Implícita) mais curtas, somado ao VNA IPCA que tendeu negativo 0,01%.

Os demais ativos de Renda Fixa performaram acima do CDI.

O maior destaque foi o Ibov que rendeu 9% em junho de 2023.

O dólar foi o detrator da Carteira (-5,43%) afetando negativamente para com o retorno da carteira.