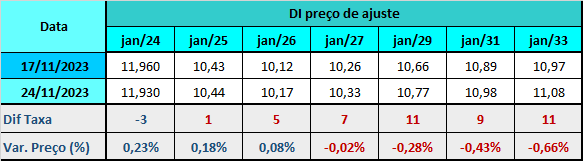

A semana na Renda Fixa foi de alta moderada das taxas de juros com leve aumento da inclinação da curva, amparada na realização de lucros após quatro semanas seguidas de queda e na piora da percepção de risco fiscal. O spread entre os DIs jan/25 e jan/29 fechou em 32 pontos-base, ante 24 pontos na sexta-feira anterior (17).

CYBER MONDAY: Tenha mais desconto no plano bianual com cupom “investirmelhor”

Os principais vetores que influenciaram a abertura da curva de juros foram:

-

a piora da projeção de déficit primário para 2023, de R$ 141,44 bilhões para R$ 177,4 bilhões, arrefecendo a melhora na percepção fiscal trazida pela aprovação na Comissão de Assuntos Econômicos (CAE) dos projetos de lei de taxação dos fundos exclusivos e offshores e o das apostas esportivas,

-

o mal-estar gerado pela aprovação no Senado do projeto que restringe poder no STF aumentando os ruídos políticos, o que pode afetar a tramitação das pautas no Congresso,

-

os riscos para a inflação trazidos pelo aumento das alíquotas do ICMS por mais Estados, do Sul e do Sudeste, além dos Estados do Nordeste, para garantir maior receita na distribuição do Imposto sobre Bens e Serviços (IBS),

-

os riscos ao processo de desinflação causados pelos transtornos climáticos em função da intensidade do El Niño, que também estão na pauta do Banco Central. O presidente da autoridade monetária, Roberto Campos Neto, comentou mais uma vez que a frequência de desastres naturais tem apresentado uma curva de crescimento quase exponencial, reforçando que há relação direta com a oscilação dos preços dos alimentos,

-

a alta dos rendimentos dos Treasuries americanos depois do índice de gerentes de compras (PMI) de serviços dos EUA ter ficado acima do esperado,

-

a leitura da ata do Fed, cujo tom foi considerado levemente hawkish.

No documento, os dirigentes reforçaram a necessidade de manter a política restritiva por algum tempo e que é necessário haver mais provas de que a inflação esteja caindo a 2%, sugerindo que um alívio na política restritiva ainda deve demorar, -

e o aumento das expectativas de inflação medidas pela Universidade de Michigan e a queda nos pedidos de auxílio-desemprego reforçando a ideia de que o Fed pode manter os juros altos por mais tempo.

Fizeram o contraponto à abertura da curva de juros:

-

o veto integral do presidente Lula à desoneração da folha de pagamentos de 17 setores econômicos até 31 de dezembro de 2027, considerado boa notícia para o cenário fiscal, embora a percepção majoritária seja de que ele será derrubado pelo Congresso,

-

o reforço na indicação de espaço para o corte da Selic pelo presidente do Banco Central, Roberto Campos Neto, que se mostrou otimista com a capacidade do BC de estabilizar a inflação, e disse que o ciclo de cortes de juros devem continuar mesmo com as expectativas de inflação de prazos mais longos ainda acima das metas,

-

a aprovação do projeto de lei de taxação dos fundos offshore e dos fundos exclusivos em votação simbólica na Comissão de Assuntos Econômicos (CAE) do Senado. O governo conseguiu avançar ainda na proposta de taxação das apostas esportivas, também aprovada na CAE. As propostas fazem parte do pacote de aumento da arrecadação com o qual a equipe econômica conta para conseguir zerar o déficit primário em 2024,

-

e a manutenção das cotações do petróleo, o que realimenta expectativas de redução nos preços dos combustíveis, na medida em que vai se reduzindo o temor de escalada da tensão geopolítica no Oriente Médio. Na sexta-feira (24), o Hamas libertou a primeira leva de reféns como parte do acordo de cessar fogo com Israel.

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

o Índice Geral de Preços Mercado (IGP-M) avançou 0,61% na segunda prévia de novembro, ante alta de 0,64% na mesma leitura de outubro,

-

o recuo da taxa de desemprego de forma estatisticamente significativa em apenas três das 27 unidades da Federação na passagem do segundo tri para o terceiro tri deste ano, segundo os dados da Pesquisa Nacional por Amostra de Domicílios Contínua (Pnad Contínua). Na média nacional, a taxa de desocupação caiu de 8% para 7,7% no período,

-

a ata da reunião de política monetária do Banco Central Europeu (BCE) mostrando que uma alta de juros ainda está em jogo, mesmo não sendo o cenário base,

-

e a vitória do Javier Milei na eleição presidencial na Argentina. A avaliação é de que algum efeito para o Brasil, se vier, poderá surgir à frente, dada a relevância do país vizinho no comércio exterior brasileiro. Milei já foi contrário a manter relações comerciais com o Brasil, porém apoiou que o setor privado poderá comercializar com quem assim desejar.

No Relatório de Mercado Focus (27), a projeção para a inflação oficial em 2023 passou de 4,55% para 4,53%. Um mês antes, a mediana era de 4,63%. Para 2024, foco da política monetária, a projeção seguiu em 3,91%. Há um mês, a mediana era de 3,90%, dentro do intervalo de tolerância superior, que vai até 4,50%, mas acima do alvo central de 3,0%.

A conferir:

No Brasil

-

as votações do Congresso. Há expectativa de apreciação dos projetos de taxação de fundos exclusivos e investimentos offshore, e também o das apostas esportivas no Senado,

-

Ainda, os parlamentares em sessão conjunta da Câmara e Senado devem analisar os vetos do presidente Lula a pontos do arcabouço fiscal, e também os do chamado voto de qualidade do Administrativo de Recursos Fiscais (Carf),

-

o IPCA-15 de novembro na terça-feira(28),

Nos EUA

-

o índice de preços dos gastos com consumo (PCE), medida preferida de inflação do Fed na formulação de sua política monetária, referente a outubro, na quinta-feira (30).

O dólar no mercado à vista encerrou a sessão da sexta-feira (24) cotado a R$ 4,8984. Na semana, acumulou leve desvalorização (-0,15%). No mês, caiu 2,84% em relação ao real.

Os principais fatores que influenciaram o preço da moeda americana foram:

-

os indicadores abaixo do esperado da indústria nos EUA. O índice de gerente de compras (PMI) industrial caiu de 50 em outubro para 49,4 em novembro, enquanto o mercado esperava alta para 50,2. Leituras abaixo de 50 indicam contração da atividade. De outro lado, o PMI de serviços subiu de 50,6 para 50,8, além da projeção de alta a 50,7,

-

o desconforto no campo fiscal com o aumento da projeção do governo para o déficit primário de 2023,

-

a pressão sazonal de remessas de fim de ano de lucros e dividendos ao exterior,

-

a ata do Fomc (o comitê de política monetária do Fed) sinalizando o fim do ciclo de alta de juros nos EUA,

-

os debates em torno dos eventuais impactos da decisão do presidente Lula de vetar integralmente a prorrogação da desoneração da folha de pagamentos de 17 setores. Analistas consideram o veto positivo do ponto de vista fiscal, mas alertam que a decisão de Lula cria atritos com o Congresso e pode dificultar a tramitação das medidas gestadas pela Fazenda para ampliar a arrecadação federal,

-

e a sinalização do presidente do Banco Central, Roberto Campos Neto, de que a trajetória da inflação no país é benigna e há espaço para cortes da Selic.

Agenda de eventos e indicadores econômicos

Segunda-feira (27):

-

Brasil - Fipe: IPC semanal, FGV: INCC-M de novembro e Sondagem da construção em novembro, BC: Boletim Focus, CNI: Resultados Setoriais - ICEI de novembro, Tesouro: Relatório mensal da dívida pública federal de outubro,

Terça-feira (28):

-

Brasil - FGV: Sondagem da Indústria em novembro, IBGE: IPCA-15 de novembro, Tesouro: Resultado primário do Governo Central em outubro,

-

EUA - Conference Board: índice de confiança do consumidor de novembro,

-

Alemanha - GfK: índice de confiança do consumidor em novembro,

Quarta-feira (29):

-

Brasil - Caged: Geração de emprego formal em outubro, FGV: IGP-M de novembro, Sondagem de Serviços e Sondagem do comércio em novembro,

-

EUA - Deptº do Comércio: Produto Interno Bruto (PIB) do 3º tri (segunda estimativa), Índice de preços dos gastos com consumo (PCE) no 3º tri (segunda estimativa) e Núcleo do PCE no 3º tri, Fed divulga Livro Bege, DoE: estoques de petróleo, estoques de gasolina, estoques de destilados e taxa de utilização das refinarias na semana até 24 de novembro,

-

Zona do euro - Comissão Europeia: índice de confiança do consumidor e Índice de sentimento econômico em novembro,

-

Alemanha - Destatis: CPI de novembro (preliminar),

-

China - NBS: PMI industrial e PMI de serviços em novembro,

Quinta-feira (30):

-

Brasil - IBGE: Pnad Contínua de outubro, FGV: Indicador de Incerteza da Economia em novembro,

-

EUA - Deptº do Comércio: Gastos com consumo, Renda pessoal, PCE e Núcleo do PCE de outubro, Deptº do Trabalho: pedidos de auxílio-desemprego na semana até 25 de novembro e número de pedidos de auxílio-desemprego continuados na semana até 18 de novembro, ISM/Chicago: PMI de outubro, NAR: Vendas pendentes de imóveis de outubro,

-

Zona do euro - Eurostat: CPI e Núcleo do CPI de novembro (preliminar),

-

Alemanha - Destatis: vendas no varejo de outubro,

-

Japão - S&P Global/Jibun Bank: PMI industrial de novembro (final),

-

China - S&P Global/Caixin: PMI industrial de novembro,

Sexta-feira (01):

-

Brasil - FGV: Índice de Confiança Empresarial de novembro e IPC-S semanal, IBGE: Pesquisa Industrial Mensal de outubro, Markit: Índice PMI da indústria de transformação de novembro, Secex: Balança comercial mensal de novembro, Fenabrave: Emplacamentos de veículos em novembro,

-

EUA - S&P Global: PMI industrial de novembro (final), ISM: PMI industrial de novembro, o Presidente do Fed, Jerome Powell, discursa em evento no Spelman College, Baker Hughes: poços de petróleo em operação,

-

Zona do euro - S&P Global/HCOB: PMI industrial de novembro (final),

-

Alemanha - S&P Global/HCOB: PMI industrial de novembro (final),

-

Reino Unido - S&P Global /CIPs: PMI industrial de novembro (final),

Fonte: Broadcast