Principais Notícias para o Mercado de Renda Fixa

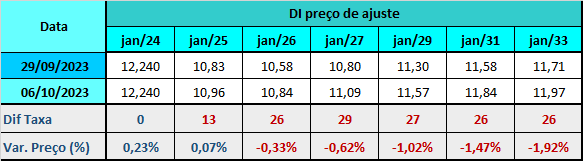

A semana na Renda Fixa foi de continuidade do aumento dos prêmios de risco e forte ganho de inclinação da curva, refletindo basicamente as apostas em uma alta de juros pelo Fed até o fim do ano, o que pode limitar o ciclo de cortes da Selic. Um dos termômetros para a inclinação da curva, o spread entre os contratos para janeiro de 2029 e janeiro de 2025 fechou em 61 pontos, de 47 pontos na sexta-feira anterior.

Os principais vetores que influenciaram a abertura da curva de juros foram:

-

a redução do orçamento total de cortes da Selic até o fim de 2024. O mercado passou a considerar, a partir do Copom de dezembro, a possibilidade do Banco Central desacelerar o ritmo de cortes para 0,25 ponto porcentual, com a curva de juro a termo mostrando Selic perto de 11,75% no fim de 2023 e de 10,75% no fim de 2024,

-

o relatório de emprego (payroll) nos EUA trazendo criação de 336 mil postos de trabalho em setembro, quando o consenso era de 175 mil, levando à disparada das taxas dos Treasuries. O retorno do T-bond de 30 anos bateu recorde em 16 anos, chegando a superar 5% na máxima, e o da T-Note de dez anos buscou os 4,80%. O aumento do salário médio por hora, no entanto, ficou levemente abaixo do previsto e a taxa de desemprego se manteve em 3,8%, quando a expectativa era de queda para 3,7%,

-

o número de pedidos de auxílio-desemprego subindo menos do que o previsto, o que resgata preocupações com desdobramentos da resiliência da economia americana na inflação e nos juros,

-

o relatório Jolts sobre o mercado de trabalho nos EUA reforçando as apostas em novas elevações no juro americano nas próximas reuniões do Fed. A abertura de postos de trabalho inesperadamente saltou de 8,92 milhões para 9,61 milhões em agosto,

-

o resultado do Caged acima do teto da pesquisa. O saldo de 220.844 vagas criadas em agosto superou o teto das estimativas que era 209.692 postos, sinalizando que a economia brasileira mostra resiliência mesmo com o juro em nível restritivo,

-

os índices de gerentes de compras (PMIs) industriais dos EUA subindo acima do esperado, ampliando as expectativas de mais aperto pelo Fed até o final deste ano,

-

os índices PMI de serviços e composto em linha com as estimativas, sustentando a percepção de resiliência da economia, preocupações com a inflação, percepção de juros mais elevados por mais tempo e temor de recessão,

-

e a preocupação com a inflação doméstica diante do avanço do dólar.

Fizeram o contraponto à abertura da curva de juros:

-

os dados da pesquisa ADP apontando criação de vagas no setor privado americano em setembro abaixo do esperado,

-

e a queda do petróleo para US$ 84,58 o barril no caso do Brent para dezembro, de US$ 95,31 na sexta-feira anterior (29), na esteira das preocupações de que as taxas de juros persistentemente elevadas irão arrefecer o crescimento global e prejudicar a demanda pela commodity.

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

o IGP-DI subindo 0,45% em setembro, de 0,05% em agosto, quase no teto das previsões, de 0,46%. O núcleo do índice subiu 0,26%, após elevação de 0,19% em agosto,

-

a alta de 0,4% na produção industrial de agosto ligeiramente abaixo da mediana das estimativas, de alta de 0,5%. A leitura dos economistas é de que o avanço nada mais foi do que uma devolução de parte da queda de 0,6% em julho e a tendência de curto prazo é de estagnação, sem alterações na perspectiva geral de PIB com viés de queda no terceiro tri,

-

e a palestra do presidente do Banco Central, Roberto Campos Neto, reforçando a cautela no afrouxamento monetário e mostrando preocupação com a possibilidade dos juros continuarem subindo no exterior.

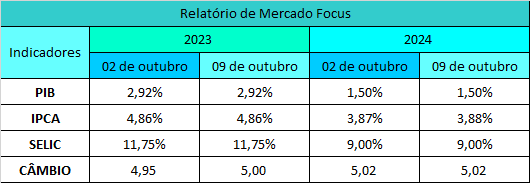

No Relatório de Mercado Focus (09), a projeção para a inflação oficial em 2023 seguiu em 4,86% pela terceira semana seguida. Um mês antes, a mediana era de 4,93%. Para 2024, foco da política monetária, a projeção oscilou de 3,87% para 3,88%. Há um mês, a mediana era de 3,89%. A mediana supera o centro da meta (3,00%), mas está dentro do intervalo de tolerância superior, que vai até 4,50%.

A conferir:

No Brasil

-

o IPCA (Índice de Preços ao Consumidor Amplo) de setembro na quarta-feira (11), que deverá vir acima do 0,23% em agosto,

Nos EUA

-

a inflação no atacado na quarta-feira (11),

-

o índice de preços ao consumidor (CPI) de setembro na quinta-feira (12),

-

os discursos de membros do Fed,

-

a Ata da reunião de setembro do Fed.

O dólar no mercado à vista encerrou a sessão da sexta-feira (6) cotado a R$ 5,1622, terminando a semana com valorização de 2,69%, em linha com o fortalecimento global da divisa dos EUA.

Os principais fatores que influenciaram o preço da moeda americana foram:

-

o impacto da divulgação do relatório de emprego nos EUA, o payroll, mostrando criação de 336 mil vagas em setembro, muito acima das expectativas do mercado de 175 mil, com revisões para cima nos dados de julho e agosto, mostrando resiliência no mercado de trabalho e aumentando as chances de mais aperto monetário,

-

a desaceleração no crescimento dos salários e a estabilidade da taxa de desemprego nos EUA,

-

e a leitura de possibilidade de alta adicional da taxa básica pelo Fed neste ano com visão de juros mais elevados por período prolongado.