Principais Notícias para o Mercado de Renda Fixa

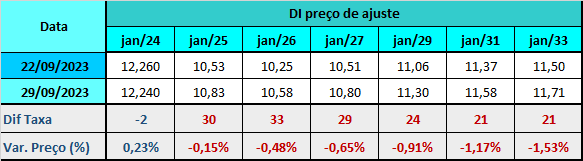

Semana de acúmulo de prêmios de risco na curva de juros doméstica refletindo a piora na percepção fiscal e a aposta em juros altos nos EUA por um tempo prolongado interferindo nas perspectivas para o ciclo de quedas da Selic. A inclinação medida entre os vértices para janeiro de 2029 e janeiro de 2025 fechou em 47 pontos, ante 54 pontos na sexta-feira anterior (22). No final de agosto, esse spread estava em 30 pontos.

Os principais vetores que influenciaram o desenho da curva de juros foram:

-

a perspectiva de taxas de juros persistentemente altas nas principais economias do mundo para aplacar as pressões inflacionárias,

-

a ata do Copom reforçando o tom mais conservador do comunicado, mantendo a avaliação de que é "pouco provável" uma intensificação do ritmo de cortes da taxa Selic, o que fez com que as chances de um corte de 75 pontos-base ainda este ano praticamente desaparecessem da precificação da curva,

-

a fala de Campos Neto na coletiva de imprensa do Relatório Trimestral de Inflação (RTI) reforçando que o entendimento do Copom é de que, mesmo iniciado o ciclo de afrouxamento, a taxa Selic precisa permanecer em patamar ainda contracionista para alcançar os objetivos inflacionários. Com isso, houve ajuste também nas projeções para a Selic terminal, com a possibilidade de que esteja em um dígito parecendo cada vez mais remota,

-

o impasse nas negociações para o orçamento dos EUA, com risco de paralisação das atividades do governo federal se não houver consenso. Porém, no sábado (30), a Câmara aprovou projeto, que agora segue para o Senado e evita a paralisação. O Projeto prevê acordo para funcionamento do governo por mais 45 dias,

-

o dólar acima de R$ 5,00, apontado por analistas como provável novo piso da moeda americana,

-

a expectativa de juros nos EUA no modo "higher for longer" e suas consequências para a economia mundial. O yield da T-note de 10 anos operou nos maiores níveis em 16 anos, e o do T-bond de 30 anos foi nas máximas em 12 anos,

-

a resistência dos juros dos Treasuries em níveis elevados. O presidente do Fed de Minneapolis, Neel Kashkari, alertou para o risco de novas altas de juros, caso o aperto já aplicado não surta o efeito desejado na inflação. Previu mais 25 pontos-base, mas disse não descartar a possibilidade de um aperto ainda maior,

-

os possíveis impactos no cenário fiscal da estratégia do governo em acionar o Supremo Tribunal Federal (STF) para mudar a forma de pagar os precatórios (dívidas judiciais da União) e contabilizar essa dívida no resultado primário, liberando espaço para mais gastos,

-

o IPCA-15 de setembro abaixo da mediana estimada mas com alguns itens, como serviços, apontando para um processo de desinflação mais lento, endossando a mensagem da ata de que o espaço para corte da Selic é mesmo limitado a 50 pontos,

-

e os novos sinais de fraqueza no setor imobiliário da China, após a incorporadora Evergrande (OTC:EGRNY) anunciar que está impossibilitada de emitir títulos e que deixou de pagar dívida no prazo.

Fizeram o contraponto à abertura da curva de juros:

-

o índice de preços dos gastos com consumo (PCE) nos EUA subindo ligeiramente menos que o esperado, tanto no índice cheio (0,4%) quanto no núcleo (0,1%), para os quais os consensos eram de 0,5% e 0,2%,

-

e a pesquisa da Universidade de Michigan mostrando que as expectativas para a inflação em 12 meses caíram de 3,5% em agosto a 3,2% em setembro, o menor nível desde março de 2021.

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

a Pnad Contínua mostrando que a taxa de desemprego no trimestre encerrado em agosto ficou em 7,8%, em linha com a mediana das estimativas. É o nível mais baixo desde o trimestre encerrado em fevereiro de 2015 (7,5%). Na comparação com o mesmo período de 2022, a taxa de desocupação caiu 1,1 p.p.,

-

o resultado primário do setor público consolidado (Governo Central, Estados, municípios e estatais, com exceção de Petrobras (BVMF:PETR4) e Eletrobras (BVMF:ELET3)) registrando déficit de R$ 22,830 bilhões em agosto, de R$ 35,809 bilhões de julho, ficando menos negativo do que a mediana de -R$ 26,5 bilhões,

-

o IGP-M com alta de 0,37% em setembro, após deflação de 0,14% em agosto, em linha com a mediana (0,37%),

-

e a percepção de alguma melhora de clima após o encontro entre o presidente Lula e o presidente do BC, Roberto Campos Neto.

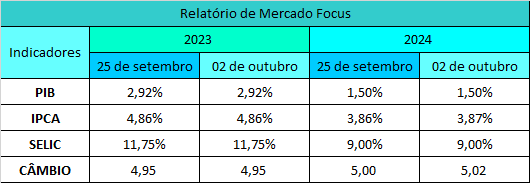

No Relatório de Mercado Focus (02), a projeção para a inflação oficial em 2023 continuou em 4,86%. Um mês antes, a mediana era de 4,92%. Para 2024, foco da política monetária, a projeção oscilou de 3,86% para 3,87%. Há um mês, a mediana era de 3,88%. A mediana supera o centro da meta (3,00%), mas está dentro do intervalo de tolerância superior, que vai até 4,50%.

A conferir:

No Brasil

-

os dados da Pesquisa Industrial Mensal (PIM) de agosto na terça-feira (3),

Nos EUA

-

o relatório de emprego, o payroll, referente a setembro na sexta-feira (6), que pode ajudar a calibrar as expectativas sobre os rumos dos juros.

O dólar no mercado à vista encerrou a sessão da sexta-feira (29) cotado a R$ 5,0268, terminando a semana em alta de 1,91%, e setembro, com valorização de 1,53%.

Os principais fatores que influenciaram o preço da moeda americana foram:

-

a escalada das taxas dos Treasuries e fortalecimento global da moeda americana,

-

a rejeição da proposta orçamentária pela Câmara dos Representantes dos EUA, que equivale à Câmara dos Deputados no Brasil, que poderia evitar a paralisação parcial do governo americano. Porém, aprovou no sábado (30), um projeto de lei que libera provisoriamente o financiamento para as agências federais do país. A legislação evita que o governo norte-americano entre em “shutdown” a partir de 1º de outubro, data do início do ano fiscal de 2024,

-

a declaração do presidente do Fed de Nova York, John Willians, reforçando a visão de que os juros terão que ficar elevados por tempo mais prolongado, o chamado "higher for longer",

-

o resultado final do PIB dos EUA no segundo tri mostrando crescimento levemente abaixo do esperado,

-

a leitura menos pressionada de inflação. O índice de preços de gastos com consumo (PCE), medida de inflação preferida do Fed, registrando alta de 0,4% em agosto na comparação com julho, levemente abaixo do esperado (0,5%). Já o núcleo do PCE, que exclui itens voláteis como alimentos e energia, subiu 0,1% em agosto ante o mês anterior, quando o mercado esperava avanço de 0,2%,

-

e o desconforto com o quadro fiscal doméstico, dado o ceticismo com o cumprimento da meta fiscal de déficit zero em relação ao PIB no próximo ano.