Principais Notícias para o Mercado de Renda Fixa

Na semana de aprovação do arcabouço fiscal na Câmara, a curva teve perda de inclinação, considerando o spread entre os DIs jan/29 e jan/25, que fechou em 21 pts, ante 32 pts da sexta-feira anterior (18).

Os principais vetores que influenciaram a queda dos juros futuros foram:

-

a melhora da percepção de risco político e fiscal, amparada na aprovação final do arcabouço na Câmara com regras mais rígidas e com as despesas condicionadas excluídas do texto, o que reforça o caráter de disciplina fiscal que havia sido afrouxada pelo Senado e que deixavam brecha de gastos de R$ 32 bi,

-

a expectativa de votação sem grande obstáculo no Senado do projeto de lei que restabelece o voto de qualidade no Conselho Administrativo de Recursos Fiscais (Carf), medida essencial para aumento da arrecadação para cumprir as metas de primário previstas no arcabouço,

-

a estimativa do líder do governo na Câmara, José Guimarães (PT-CE), de arrecadar R$ 205 bilhões em 2024 com medidas saneadoras (mais do que a equipe econômica espera), considerando a possível retomada do voto de qualidade do Carf a ser votada no Senado, o fim da subvenção do ICMS aos Estados, taxação das apostas esportivas, além da tributação dos fundos,

-

e os índices dos gerentes de compras (PMI) dos EUA, da Europa e do Reino Unido dando sinais de desaceleração econômica, o que deixou o mercado menos inclinado a esperar alta nos juros americanos neste ano.

Fizeram o contraponto mas não impediram o fechamento da curva de juros:

-

O IPCA-15 de agosto, de 0,28%, no teto das estimativas, depois de queda de 0,07% em julho. A média dos núcleos acelerou acima do previsto, mas a leitura dos preços de abertura foi positiva, especialmente porque serviços e serviços subjacentes, aos quais o Banco Central tem dado especial atenção, perderam fôlego. A taxa em 12 meses ficou em 4,24%, também no topo do intervalo das projeções. Esse resultado reforça as apostas de corte de 50 pontos-base da Selic em setembro, com probabilidade entre 85% a 90%,

-

o presidente do Banco Central, Roberto Campos Neto, afirmou ser "consenso no Copom que cortes de 0,50 pp da Selic são o ritmo apropriado" e que a "batalha contra inflação não está ganha; há parte ainda bastante acima da meta", voltando a descartar reduções mais agressivas dos juros,

-

e os sinais vindos do Simpósio de Jackson Hole. Os discursos considerados hawkish dos dois principais dirigentes de política monetária global: os presidentes do Fed, Jerome Powell, e do BCE, Christine Lagarde, indicando que a política monetária pode ficar restritiva por um período mais longo para debelar as pressões inflacionárias.

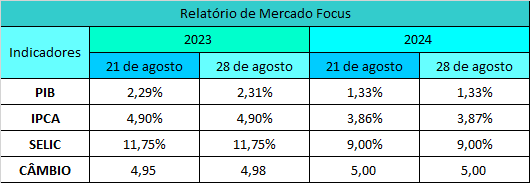

No Relatório de Mercado Focus (28), a projeção para a inflação oficial deste ano permaneceu em 4,90%, ante 4,84% de um mês atrás. Para 2024, que tem maior peso nas decisões do Copom atualmente, a projeção passou de 3,86% para 3,87%. Há um mês, a mediana era de 3,89%. A mediana supera o centro da meta (3,00%), mas está dentro do intervalo de tolerância superior, que vai até 4,50%.

A conferir:

No Brasil

-

o resultado do PIB do segundo tri na sexta-feira (1º),

-

a apresentação do Orçamento de 2024 que detalha as receitas e as despesas previstas pelo governo para 2024,

Nos EUA

-

o PIB referente ao segundo tri na quarta-feira (30),

-

o índice de preços de gastos com consumo (PCE), a medida preferida do Fed para a inflação, na quinta-feira (31),

-

o relatório com números oficiais do mercado de trabalho (payroll) na sexta-feira (1º).

O dólar no mercado à vista encerrou a sessão da sexta-feira (25) cotado a R$ 4,8756. Na semana, a moeda apresenta desvalorização de 1,86%, o que reduziu os ganhos acumulados em agosto a 3,09%.

Os principais fatores que influenciaram o preço da moeda americana foram:

-

a alta de 0,28% do IPCA-15 em agosto, no teto do intervalo das projeções, reduzindo as apostas em corte mais agressivo da taxa Selic,

-

os preços do atacado vindo com deflações menores. Na segunda prévia de agosto, o IGP-M caiu 0,06%, ante 0,72% na segunda prévia de julho,

-

o discurso do presidente do Fed, Jerome Powell, no Simpósio de Jackson Hole, sinalizando necessidade de política monetária restritiva por mais tempo, até que a inflação (que está em níveis ainda elevados, apesar de leituras recentes mostrarem arrefecimento) caia de forma sustentada em direção à meta de 2%,

-

o discurso hawkish contra a inflação da presidente do Banco Central Europeu (BCE), Christine Lagarde,

-

o índice de sentimento do consumidor pela Universidade de Michigan caiu a 69,5 em agosto, ante previsão de 71,2. A expectativa de inflação em 1 ano subiu de 3,4% em julho para 3,5% em agosto (final) e para 5 anos ficou em 3,0% em agosto,

-

as preocupações com a China, que baixou juros, mas a um nível considerado insuficiente para estimular a economia local,

-

a expectativa de medidas mais assertivas do governo chinês para evitar alastramento dos problemas no setor imobiliário,

-

a fala do presidente do Banco Central, Roberto Campos Neto, indicando novos cortes de 0,50 pp da Selic nas próximas reuniões do Copom este ano,

-

e a aprovação de pautas econômicas do governo no Congresso.