Principais Notícias para o Mercado de Renda Fixa

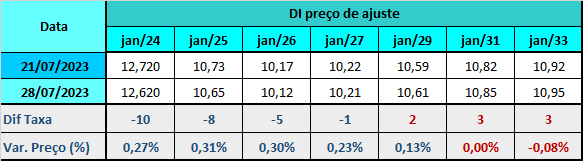

Os juros futuros encerraram a semana com viés de alta na ponta longa e queda nos curtos, refletindo a expectativa de corte maior da Selic, de 50 pontos-base, reforçada pelos dados do IPCA-15 mostrando não apenas uma deflação maior do que a esperada pelo mercado, como também um comportamento benigno dos preços de abertura. Diferentemente da precificação da curva, entre os economistas o cenário base segue sendo de redução de 0,25 ponto para o Copom de agosto, embora reconheçam que a probabilidade de queda de 0,5 ponto cresceu.

Os principais vetores que influenciaram o ganho de inclinação da curva de juros foram:

-

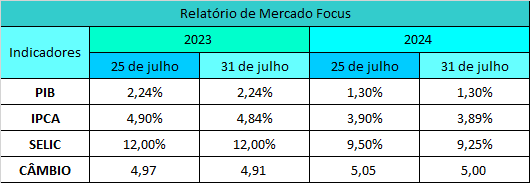

a queda nas medianas de IPCA no Boletim Focus (25),

-

a desaceleração do índice de preços dos gastos com consumo (PCE) em junho, medida de inflação preferida dos dirigentes do Fed, consolidando as apostas de pausa na elevação do juro na reunião de setembro,

-

o crescimento de 2,4% no segundo tri, na primeira leitura do PIB norte-americano, acima do consenso que apontava desaceleração para 1,8% de 2% no primeiro tri, corroborando a avaliação do Fed de que não vê recessão no país,

-

além do Pib, outros dados apontando que a economia americana está mais forte do que o esperado: as encomendas de bens duráveis aumentaram o triplo do esperado em junho e os novos pedidos de seguro-desemprego foram menores que o projetado,

-

a fala da presidente do Banco Central Europeu (BCE), Christine Lagarde, que evitou dar um "forward guidance", garantiu que a autoridade monetária da zona do euro não vai cortar juros em um futuro próximo, mas não descartou uma possível pausa em setembro,

-

os dados de atividade no Brasil mostrando arrefecimento: a queda de 2% do IBC-Br em maio e os dados do Caged abaixo do consenso. Em junho, o saldo líquido foi de geração de 157.198 vagas, abaixo da mediana das estimativas (162.000),

-

o comunicado da decisão de elevar a taxa dos Fed funds em 25 pontos-base, para a faixa de 5,25% e 5,50%, que foi considerado neutro, com Jerome Powell evitando dar "forward guidance, dizendo que elevar os juros até inflação chegar à meta "seria estratégia errada" e que há sinais de arrefecimento da demanda no mercado de trabalho contribuindo para o recuo das apostas em mais uma elevação de juros até dezembro,

-

a queda de 0,07% do IPCA-15 de julho maior do que apontava a mediana das estimativas (-0,03%) e com leitura benigna dos preços de abertura alimentando a ideia de que há espaço para o Copom abrir o ciclo com corte de 50 bps, até porque os preços de serviços, uma das grandes preocupações do Banco Central com relação à inflação, desaceleraram mais do que o esperado. O índice de difusão caiu abaixo de 50%, para 47,96%,

-

a forte valorização das commodities, amparadas por expectativas de maior demanda da China e por sinais de restrição de oferta de petróleo e produtos agrícolas,

-

e os números fracos do índice de gerentes de compras (PMIs) sugerindo que o Fed vai elevar os juros em 25 pontos-base e então parar com o ciclo de aperto.

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

a taxa de desemprego da Pnad Contínua caindo a 8% no trimestre encerrado em junho, a menor para o período desde 2014, considerando ainda que em dados dessazonalizados a taxa já aparece abaixo de 8%. Esse contexto reforça a tese de quem aposta que o Copom vai abrir o ciclo de afrouxamento da Selic com uma dose de 0,25 ponto porcentual,

-

a divulgação de que o setor público teve déficit primário de R$ 48,899 bi em junho, pior que a mediana das estimativas (-R$ 44,40 bi),

-

a deflação de 0,72% do IGP-M em julho após queda de 1,93% em junho. O indicador acumula queda de 7,72% nos últimos 12 meses e no ano, de 5,15%. A deflação de julho foi menor que a mediana de 0,74%,

-

e a elevação do rating de crédito do Brasil pela Fitch, de BB- para BB (BVMF:BBAS3), vista como positiva, mas esperada.

No Relatório de Mercado Focus (31), a projeção para a inflação oficial deste ano passou de 4,90% para 4,84%, ainda acima do teto da meta (4,75%). Um mês antes, a mediana era de 4,98%. Para 2024, foco da política monetária, a projeção passou de 3,90 para 3,89%. Há um mês era de 3,92%. A mediana supera o centro da meta (3,00%), mas está dentro do intervalo de tolerância superior, que vai até 4,50%.

A conferir:

No Brasil

-

a decisão do Comitê de Política Monetária (Copom) que define a taxa básica de juros na quarta-feira (02). Enquanto na curva de juros a aposta majoritária é de corte de 50 pontos, o consenso dos departamentos econômicos é de recuo de 25 pontos,

No exterior

-

o relatório de emprego norte-americano de julho, o payroll, na sexta-feira (04),

-

e a reunião de política monetária do Banco da Inglaterra (BoE),

O dólar no mercado à vista chegou no fechamento da sexta-feira (28) cotado a R$ 4,7308 e desvalorização semanal de 1,04%. No mês acumula queda de 1,23% e no ano cede 10,40%.

Os principais fatores que influenciaram o preço da moeda americana no mercado doméstico de câmbio foram:

-

os dados de inflação dos EUA reforçando a expectativa de pausa no ciclo de aperto monetário do Fed. O índice de preços de gastos com consumo (PCE) americano, medida de inflação preferida pelo Fed, ficou em linha com o esperado em junho,

-

a avaliação do mercado de que tanto o Fed como o Banco Central Europeu (BCE) podem não elevar muito mais os juros após as altas de 25 pontos-base desta semana,

-

o aumento pela Fitch do rating de crédito soberano do Brasil para BB (dois níveis abaixo do grau de investimento), de BB-, com a agência notando uma melhora na perspectiva fiscal. O Credit Default Swap (CDS) de cinco anos do Brasil, termômetro do risco-País, caiu de 175 pontos na semana anterior para 163,73 pontos no encerramento da semana,

-

a queda da taxa de desemprego no País em junho reforçando a chance de um corte suave da taxa Selic no dia 02 de agosto,

-

a entrada de fluxo de capitais estrangeiros e vendas de exportadores,

-

a queda na taxa de desemprego no Brasil em 8,0% no trimestre encerrado em junho, reforçando a chance de um corte suave da taxa Selic no dia 02 de agosto. O resultado ficou abaixo da previsão de 8,2%. Em igual período de 2022 a taxa de desemprego estava em 9,3%,

-

os sinais de dirigentes do BCE de que o ciclo de aperto pode estar perto do fim,

-

e a percepção no mercado de que o Banco do Japão (BoJ) pode ainda manter sua política monetária frouxa por mais um tempo.