Principais Notícias para o Mercado de Renda Fixa

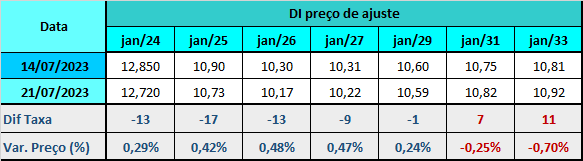

A semana na Renda Fixa foi de alívio de prêmios de risco nas partes curta e intermediária da curva, com redução da inclinação negativa, refletindo basicamente a aposta no corte de 50 pontos-base no Copom de agosto, agora como majoritária. Para as demais reuniões do ano, a expectativa de 50 pontos é praticamente consensual.

Os vetores que contribuíram para a percepção de que o Copom pode abrir o ciclo de distensão monetária no mês que vem com uma dose mais agressiva de 50 pontos-base na Selic foram:

-

a valorização do câmbio,

-

o lançamento do programa Desenrola, que visa a redução de endividamento da população. A presidenta do Banco do Brasil (BVMF:BBAS3) avalia que o programa vai contribuir para a retomada do crescimento econômico,

-

a notícia de queda mais intensa que a prevista nas vendas de moradias dos EUA,

-

a decisão do governo de postergar o envio da proposta que altera a tributação da renda para o fim do ano foi bem recebida. A leitura é de que, desse modo, não compromete a evolução da primeira fase, que já está no Senado, facilitando a sua aprovação,

-

os sinais mais firmes de desaceleração da inflação na Europa trazendo alívio à perspectiva sobre o aperto monetário dos bancos centrais. A queda da inflação na zona do euro foi de 6,1% em maio para 5,5% em junho em base anualizada, e no Reino Unido, no mesmo período, de 8,7% para 7,9%, abaixo das estimativas de 8,1%. O dirigente do Banco Central Europeu (BCE), Klaas Knot, disse que altas de juros pelo BCE além de julho são "uma possibilidade" e não uma certeza,

-

os dados de atividade abaixo do esperado nos EUA reforçaram a percepção de que o processo de contração monetária está terminando. A produção industrial americana recuou 0,5% em junho, ante consenso de estabilidade, e as vendas do varejo, também de junho, avançaram 0,2%, menos do que o previsto (+0,6%),

-

a deflação de 1,10% do IGP-10 de julho após a queda de 2,20% em junho. Com este resultado, o IGP-10 acumula recuo de 5,20% no ano e declínio de 7,89% em 12 meses. A queda mensal foi ligeiramente maior que a de 1,07% projetada pela mediana das estimativas,

-

o desempenho fraco da economia brasileira traduzido pela queda de 2% do IBC-Br de maio, abaixo do piso das estimativas (-1,2%),

-

e a decepção com o crescimento da China no segundo tri. O PIB chinês subiu 6,3% no período, abaixo do consenso de 6,9%, reforçando a preocupação com a desaceleração da economia global, o que pode trazer alguma implicação na política monetária de economias desenvolvidas. Afinal, se a economia chinesa patina e os preços das commodities caem, há menos inflação global e, portanto, menos juros.

Fez o contraponto às notícias positivas para a precificação da curva:

-

o aumento das apostas em nova alta de juros nos EUA além do já precificado, apoiado pela inesperada queda nos pedidos semanais de auxílio-desemprego reforçando a ideia de que a resiliência do emprego pode limitar o processo de alívio inflacionário no país. Os rendimentos dos Treasuries de 2 anos avançaram de 4,74% na sexta-feira anterior (14) para 4,85%,

Fator que foi considerado de menor potencial para influenciar o movimento da curva de juros:

-

a segunda prévia do IGP-M de julho, que registrou deflação de 0,72%, ante 1,78% na mesma prévia de junho.

Em razão do ponto facultativo dos servidores federais, a partida da seleção brasileira contra o Panamá na Copa do Mundo feminina muda o dia de divulgação do boletim Focus. O relatório do Banco Central com as principais projeções econômicas das instituições financeiras sairá apenas na terça-feira (25).

A conferir:

No Brasil

-

o IPCA-15 de julho na terça-feira (25), último dado oficial de inflação antes da decisão do Copom e com potencial de definir o cenário das expectativas sobre a intensidade do esperado corte da taxa Selic no início de agosto. O consenso é de uma leve deflação, estimulada pelo setor de alimentos, pelo desconto temporário da tarifa de energia elétrica e redução do preço de automóveis.

No exterior

-

a sequência de decisões de política monetária do Fed na quarta-feira (26), do Banco Central Europeu (BCE) na quinta (27) e do Banco do Japão na sexta (28). Para a reunião do Fed, há consenso no mercado de elevação de 25 pontos-base, para 5,25% a 5,50% ao ano, segundo monitoramento do CME Group,

-

além de uma série de índices de gerentes de compras (PMIs), que devem ser avaliados em conjunto com os comunicados de política monetária dos bancos centrais, as publicações da primeira leitura do PIB dos EUA no segundo tri e do índice PCE, medida de inflação preferida pelo Fed.

O dólar no mercado à vista terminou o pregão da sexta-feira (21) cotado a R$ 4,7805, encerrando a semana em baixa de 0,30% e recuo no mês de 0,19%.

Os principais fatores que influenciaram o preço da moeda americana no mercado doméstico de câmbio foram:

-

a entrada de fluxo comercial e de investidores estrangeiros atraídos pelo juro real alto no País e para compra de ações baratas e ligadas a commodities na Bolsa,

-

a valorização do petróleo,

-

e as medidas de estímulo ao consumo na China.