Principais Notícias para o Mercado de Renda Fixa

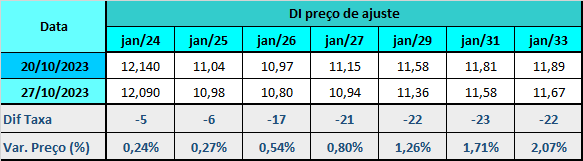

A semana na Renda Fixa foi de queda das taxas de juros com redução dos níveis de inclinação da curva amparada pelo avanço da pauta econômica no Congresso, a leitura positiva do IPCA-15 de outubro e o alívio dos juros dos Treasuries. O spread entre os contratos para janeiro de 2025 e janeiro de 2029, que na sexta-feira anterior (20) era de 54 pontos, fechou em 38 pontos.

Os principais vetores que influenciaram o fechamento da curva de juros foram:

-

a aprovação na Câmara do Projeto de Lei (PL) que modifica a tributação dos fundos de alta renda (exclusivos e offshore), uma das propostas que visa a aumentar a arrecadação de impostos e melhorar a questão fiscal,

-

a leitura benigna do quadro de inflação no Brasil. O IPCA-15 de outubro veio em linha com a mediana das estimativas, com destaque para a desaceleração na inflação de serviços. Núcleos e serviços subjacentes, aos quais o Banco Central dá especial atenção, surpreenderam para baixo, endossando a visão de que há tranquilidade para o Copom seguir reduzindo a Selic em 0,50 ponto porcentual nos próximos meses,

-

a queda das taxas dos Treasuries após indicadores mostrarem alta de preços mais contida nos EUA. Dados publicados pelo governo americano apontaram que a economia do país cresceu 4,9% no terceiro tri em relação ao trimestre anterior, em base anualizada, e que mesmo assim o núcleo da inflação medida pelo índice de gastos com consumo (PCE) desacelerou de 3,7% para 2,4% na mesma base de comparação,

-

os números do Governo Central em setembro. Após quatro meses no vermelho, as contas voltaram a registrar superávit primário, de R$ 11,548 bilhões, acima da mediana das expectativas, de saldo positivo de R$ 10,505 bilhões,

-

a consolidação das expectativas de manutenção dos juros nos EUA na super quarta-feira, 1º de novembro,

-

e a notícia de que a China pretende canalizar bilhões de dólares para governos locais investirem em infraestrutura.

Fizeram o contraponto ao fechamento da curva de juros:

-

as declarações do presidente Lula. O chefe do Executivo disse que dificilmente o Brasil cumprirá a meta de zerar o déficit primário em 2024, definida no texto do arcabouço fiscal e pelo ministro da Fazenda, Fernando Haddad, relativizando ainda o impacto negativo de um déficit entre 0,50% e 0,25% do PIB. Houve piora na precificação da curva a termo para a taxa terminal da Selic,

-

a aprovação no Senado do PL que prorroga a desoneração da folha de pagamentos de 17 setores da economia e que dificulta o ajuste fiscal em função das perdas de receita,

-

a piora do temor de escalada do conflito no Oriente Médio, à medida que os laços do Hamas e do Irã têm se tornado mais claros,

-

o dado de atividade acima do esperado nos EUA. O aumento nas vendas de moradias novas em setembro muito acima do esperado reforçou a percepção de resiliência da economia e o "higher for longer" para a política de juros do Fed,

-

e as declarações do presidente do Banco Central, Roberto Campos Neto, alertando que o aperto da liquidez global, em meio aos juros mais altos pagos nos EUA, pode afetar economias emergentes de "forma mais severa", tornando mais difícil a "lição de casa" de países emergentes.

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

o resultado da arrecadação de impostos em setembro, de R$ 174,3 bilhões, em linha com a mediana das estimativas, de R$ 174,8 bilhões, uma queda real (descontada a inflação) de 0,34% na comparação com o resultado de setembro do ano passado. Este é o quarto mês consecutivo de queda na arrecadação federal,

No Relatório de Mercado Focus (30), a expectativa para o IPCA deste ano voltou a melhorar. A projeção para a inflação oficial em 2023 passou de 4,65% para 4,63%. Um mês antes, a mediana era de 4,86%. Para 2024, foco da política monetária, a projeção piorou de 3,87% para 3,90%. Há um mês, a mediana era de 3,87%. A mediana supera o centro da meta (3,00%), mas está dentro do intervalo de tolerância superior, que vai até 4,50%.

A conferir:

No Brasil

-

a decisão de política monetária. Prevalece a aposta de novo corte da Selic pelo Copom em 0,50 ponto porcentual, de 12,75% para 12,25%. A expectativa é pela sinalização no comunicado de cortes da mesma magnitude nas próximas reuniões ou alteração no ritmo das reduções,

Nos EUA

-

a decisão de política monetária. O Fed deve manter os juros inalterados na faixa de 5,25% a 5,50%. Após a reunião, haverá entrevista coletiva do presidente da instituição, Jerome Powell,

-

o relatório oficial de emprego (payroll) referente a outubro na sexta-feira (3),

No Mundo

-

os desdobramentos da guerra Israel-Hamas após a última operação terrestre ampliada de Israel em Gaza.

O dólar no mercado à vista encerrou a sexta-feira (27) cotado a R$ 5,0131, acumulando queda semanal de 0,36%, após atingir R$ 5,1622 no fechamento da primeira semana de outubro com as incertezas sobre os juros nos EUA e o início da guerra entre Israel e o grupo palestino Hamas.

Os principais fatores que influenciaram o preço da moeda americana foram:

-

as falas do presidente Lula admitindo que dificilmente o Brasil atingirá a meta de zerar o déficit primário em relação ao PIB em 2024, na contramão do previsto pelo arcabouço fiscal e como proposto pelo ministro da Fazenda, Fernando Haddad. A leitura do mercado para a fala do presidente foi de um sinal de enfraquecimento de Haddad e disposição para ampliar os gastos,

-

o agravamento das tensões no Oriente Médio,

-

a divulgação do superávit primário de R$ 11,548 bilhões do Governo Central em setembro,

-

a inflação do PCE em setembro e seu núcleo dentro do previsto e abaixo das taxas registradas em agosto, reforçando a aposta de manutenção da taxa básica americana em novembro,

-

a aprovação de medidas arrecadatórias propostas pelo governo no Congresso,

-

e prorrogação da desoneração da folha de pagamentos de 17 setores da economia no Senado.

Agenda de eventos e indicadores econômicos

Segunda-feira (30):

-

Brasil - FGV: IGP-M de outubro, Sondagem do Comércio e Sondagem de Serviços em outubro, BC: Relatório Focus, Caged: Geração de emprego formal em setembro,

-

Zona do euro - Comissão Europeia: índice de confiança do consumidor (final) e Índice de sentimento econômico de outubro,

-

Alemanha - Destatis: CPI de outubro (preliminar),

-

China - NBS: PMI industrial e PMI de serviços em outubro,

Terça-feira (31):

-

Brasil - IBGE: Pnad Contínua de setembro, CNI: Indicadores Industriais em setembro, FGV: Indicador de Incerteza da Economia em setembro, Tesouro: Leilão de LFT para 1º/9/2026 e 1º/9/2029 e de NTN-B para 15/8/2026, 15/5/2033 e 15/8/2050,

-

EUA - Deptº do Trabalho: Índice de Custo de Emprego no 3º tri, ISM/Chicago: PMI de outubro, Conference Board: índice de confiança do consumidor em outubro,

-

Zona do euro - Eurostat: PIB (preliminar) do 3º tri e CPI de outubro (preliminar),

-

Alemanha - Destatis: vendas no varejo em setembro,

-

China - S&P Global/Caixin: PMI industrial de outubro (final),

-

Japão - Banco do Japão (BoJ) divulga decisão de política monetária, S&P Global/Jibun Bank: PMI industrial de outubro (final),

Quarta-feira (1º):

-

Brasil - FGV: IPC-S de outubro, IBGE: Pesquisa Industrial Mensal em setembro, S&P Global: PMI industrial em outubro, Tesouro: Leilão de LTN para 1º/4/2024, 1º/10/2025 e 1º/7/2027 e de NTN-F para 1º/1/2029 e 1º/1/2033, BC: Índice Commodities Brasil de setembro e Fluxo Cambial semanal, Secex: Balança comercial mensal de outubro, BC anuncia decisão da Selic,

-

EUA - ADP: relatório sobre criação de empregos no setor privado em outubro, S&P Global: PMI industrial de outubro, ISM: PMI industrial em outubro, Deptº do Trabalho: Relatório de abertura de vagas (Jolts) em setembro, Deptº do Comércio: Investimentos em construção em setembro, DoE: estoques de petróleo na semana até 27 de outubro, Fed divulga decisão de política monetária, coletiva de imprensa com o presidente do Fed, Jerome Powell,

-

Reino Unido - S&P Global/CIPS: PMI industrial (final) de outubro,

Quinta-feira (2):

-

Brasil - Dia de Finados, feriado nacional (mercados fechados),

-

EUA - Deptº do Trabalho: pedidos de auxílio-desemprego na semana até 28 de outubro e número de pedidos de auxílio-desemprego continuados na semana até 21 de outubro, Dept°. do Comércio: encomendas à indústria em setembro,

-

Zona do euro - S&P Global/HCOB: PMI industrial de outubro (final),

-

Alemanha - S&P Global/HCOB: PMI industrial de outubro (final),

-

Reino Unido - BoE publica decisão de política monetária, seguida de coletiva de imprensa,

-

Mundo - S&P Global/JPMorgan: PMI global industrial de outubro,

-

China - S&P Global /Caixin: PMI composto e PMI de serviços de outubro (final),

Sexta-feira (3):

-

Brasil - Fipe: IPC de outubro,

-

EUA - Dept°. do Trabalho: relatório mensal de empregos (payroll), Taxa de desemprego e Salário médio por hora de outubro, S&P Global: PMI composto e PMI de serviços de outubro, ISM: PMI de serviços, Baker Hughes: poços de petróleo em operação,

-

Zona do euro - Eurostat: Taxa de desemprego em setembro,

-

Reino Unido - S&P Global/CIPs: PMI composto e PMI de serviços de outubro (final),

Fonte: Broadcast