No Relatório de Mercado Focus (03), a projeção para a inflação pelo IPCA em 2023 aumentou de 5,93% para 5,96%, bem acima do teto da meta (4,75%). Um mês antes, a mediana era de 5,90%. Para 2024, horizonte cada vez mais relevante para a estratégia de convergência à inflação do Banco Central, a projeção permaneceu em 4,13%, acima do centro da meta (3,00%), contra 4,02% de quatro semanas atrás.

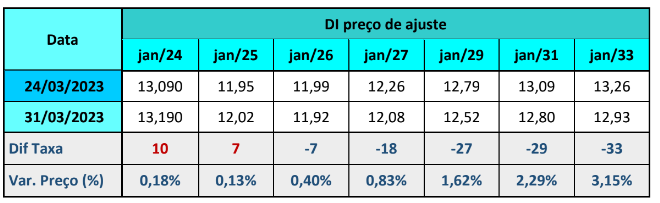

A semana na Renda Fixa foi de desinclinação da curva de juros futuros refletindo basicamente a percepção positiva do mercado sobre o novo arcabouço fiscal e o tom hawkish da ata do Copom. O spread entre os vértices janeiro de 2029 e janeiro de 2025 fechou em 50 pontos-base, de 83 pontos na sexta-feira anterior (24).

Os principais vetores que influenciaram o fechamento das partes intermediária e longa da curva a termo de juros foram:

∙ a nova âncora fiscal mostrando intenção do governo de zerar o déficit primário já em 2024, com superávit a partir de 2025, e limitação do crescimento das despesas para o ano seguinte a 70% do crescimento das receitas relativas ao ano anterior,

∙ a inflação medida pelo PCE abaixo do esperado em fevereiro e o sentimento do consumidor americano caindo mais que se previa, aumentando as apostas de que o ciclo de alta de juros pelo Fed pode ter chegado ao fim

∙ a declaração considerada dovish do presidente do Fed de Nova York, John Williams, ao sugerir que o aperto monetário está perto do fim,

∙ e a diminuição das tensões recentes com o setor bancário.

Fatores que influenciaram a abertura da parte mais curta da curva de juros foram:

∙ o tom mais hawkish da ata do Copom e do diretor de Política Econômica do Banco Central, Diogo Guillen, de que não há uma “relação mecânica” entre o novo arcabouço fiscal e a convergência da inflação, sinalizando que deve ser mantida a estratégia de uma política monetária restritiva por mais tempo, ou ao menos até que as expectativas se reancorem,

∙ a nova piora das expectativas de inflação da pesquisa Focus (27) para 2024, que subiu de 4,11% para 4,13%, e para 2025, de 3,90% para 4,00%,

∙ o saldo do Caged, de 241.785 vagas em fevereiro, muito acima da mediana das estimativas de 156,5 mil postos, com intervalo entre 124,70 mil a 261,430 mil vagas,

∙ a mudança da cobrança do ICMS sobre combustíveis determinado pelo Conselho Nacional de Política Fazendária (Confaz) com impacto direto sobre a percepção para a política monetária. Várias casas promoveram revisões nas suas expectativas de IPCA este ano,

∙ as incertezas sobre o arcabouço fiscal especialmente em relação ao tamanho do crescimento das receitas para alcançar a melhora dos resultados primários nos próximos anos, dado que o governo afirmou que não haverá elevação de impostos. A leitura de parte do mercado é que o arcabouço não deve melhorar as expectativas de inflação,

∙ e os números do setor público consolidado mostrando piora nas contas públicas em fevereiro, embora o resultado tenha ficado acima da mediana estimada.

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

∙ a produção industrial caiu 0,3% em janeiro ante dezembro, na série com ajuste sazonal, mais do que apontava a mediana das estimativas que era negativa em 0,1%,

∙ o IGP-M registrou alta de 0,05% em março, após deflação de 0,06% em fevereiro. O resultado ficou abaixo do piso das estimativas, de 0,10%. O teto era de 0,48%, com mediana em 0,15%. A inflação acumulada pelo IGP M em 12 meses foi de 0,17% em março, ante 1,86% em fevereiro,

∙ e a taxa de desocupação no Brasil de 8,6% no trimestre encerrado em fevereiro, conforme os dados mensais da Pesquisa Nacional por Amostra de Domicílios Contínua (Pnad Contínua), dentro das expectativas. Em igual período de 2022, a taxa de desemprego estava em 11,2%,

A conferir o que estará no radar do mercado

∙ Brasil

A apresentação formal e início da tramitação do arcabouço fiscal no Congresso, as indicações pelo presidente Lula de diretores do Banco Central,

∙ EUA

Indicadores do mercado de trabalho americano referente a março, com destaque para os números do payroll, a taxa de desemprego e dados sobre o comportamento dos salários.

O dólar no mercado à vista fechou a sessão da sexta-feira (31) cotado a R$ 5,0686. Na semana, a baixa foi de 3,48%; no mês, de 2,99%; e no primeiro trimestre, de 4,00%.

Os principais fatores que influenciaram o preço da moeda americana no mercado doméstico de câmbio foram:

∙ a disputa em torno da formação da taxa Ptax de março e do primeiro trimestre,

∙ os ingressos de fluxo comercial,

∙ a demanda por moedas de exportadores de produtos básicos, após os PMIs da China acima do esperado alimentarem perspectiva positiva para preços de commodities,

∙ a reação positiva à proposta do novo arcabouço fiscal, que pode melhorar o cenário da relação dívida/PIB, principal indicador de solvência do País, ∙ o núcleo do índice de preços de gastos consumo (PCE) em fevereiro abaixo do esperado, a queda das expectativas de inflação para 1 ano e a piora do sentimento do consumidor em março aumentando as chances do fim de ciclo de alta de juros pelo Fed, e o alívio na tensão com o setor bancário americano e europeu.