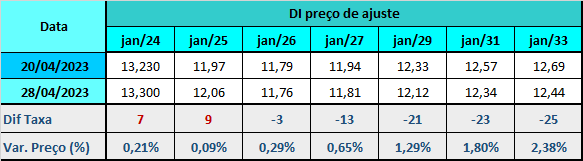

Dados mostrando resiliência do mercado de trabalho, IBC-Br acima do consenso e déficit do setor público maior que as estimativas reduziram as expectativas de corte da Selic ao longo de 2023. A precificação para o fim do ano voltou a ficar em 12,50%. Na semana e no mês a curva perdeu inclinação, considerando o spread entre os vértices DI jan/25 e jan/29, que passaram de 50 pontos-base em 31 de março, para 5 pontos em 28 de abril.

Os fatores que influenciaram a abertura da parte curta da curva de juros foram:

-

a reação negativa ao resgate da política de valorização do salário mínimo, com INPC + PIB de 2 anos atrás, lido como mais risco fiscal,

-

o IBC-Br, Caged e taxa de desemprego melhores, e resultado do governo primário muito pior,

-

a perspectiva de mais aperto monetário nos EUA na quarta-feira (03),

-

a aceleração do índice de preços de gastos com consumo (PCE) nos EUA à taxa anualizada de 4,2% no primeiro tri, de 3,7% no anterior, voltando a dar força às apostas de alta do juro pelo Fed no dia 03,

-

e o IPCA-15 de abril (0,57%) abaixo da mediana (0,61%), desacelerando ante os 0,69% em março, mas com uma abertura com composição ruim, indicando desinflação muito lenta. Em 12 meses, a alta foi de 4,16%, ante taxa de 5,36% até março, uma desaceleração bastante forte, mas ainda distante do centro da meta de 3,25% para 2023. A média dos núcleos permanece alta no acumulado em 12 meses, em 7,40%,

Os principais vetores que influenciaram o fechamento das partes intermediária e longa da curva a termo de juros foram:

-

o alívio com a decisão do Superior Tribunal de Justiça (STJ) favorável ao recolhimento de receitas pelo governo. De acordo com o ministro da Fazenda, Fernando Haddad, a decisão permite a arrecadação de R$ 90 bilhões para a União ao ano,

-

a confiança do consumidor dos EUA mais fraca do que o previsto e a percepção de que a desaceleração econômica começa a aparecer com mais clareza nos balanços corporativos. Destaque para o do First Republic Bank (NYSE:FRC), reacendendo as incertezas sobre a saúde do sistema bancário americano. As ações do banco foram negociadas em baixa de mais de 40%,

-

e o PIB dos EUA crescendo numa taxa anualizada de 1,1% no primeiro tri de 2023, de acordo com dados preliminares, abaixo da estimativa de alta de 2,0%.

Fatores que foram considerados de menor potencial para influenciar o movimento da curva de juros:

-

o depoimento do presidente do Banco Central, Roberto Campos Neto, na Comissão de Assuntos Econômicos (CAE) do Senado para explicar sobre a Selic em 13,75%. RCN disse que não se vê melhora de expectativas de inflação desde novembro e o núcleo rodando em 7,80% é um nível bastante alto para a meta de 3,25% em 2023. Ainda, Campos Neto repetiu que não há relação mecânica entre a aprovação do arcabouço fiscal e política monetária,

-

o resultado da Pesquisa Mensal de Comércio (PMC) que veio dentro do intervalo das estimativas, muito próximo da mediana,

-

a deflação do IGP-M de abril, de 0,95%, perto do piso das estimativas, que iam de -1,04% a -0,41%, com mediana de -0,71%, após alta de 0,05% em março,

-

e os dados de arrecadação de impostos e contribuições federais, o resultado das transações correntes, os Investimentos Diretos no País (IDP) e o Relatório Mensal da Dívida referente a março divulgado pelo Tesouro.

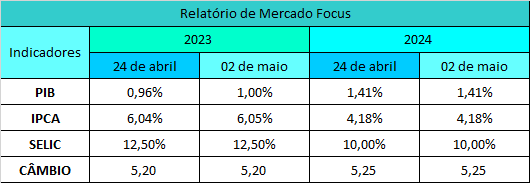

No Relatório de Mercado Focus (2), a projeção para o IPCA deste ano passou de 6,04% para 6,05%, bem acima do teto da meta (4,75%). Para 2024, horizonte cada vez mais relevante para a estratégia de convergência à inflação do BC, a projeção permaneceu em 4,18%, acima do centro da meta (3,00%).

A conferir o que estará no radar do mercado.

Brasil

-

o Comitê de Política Monetária (Copom) se reúne na quarta-feira (03) e deve manter a Selic em 13,75%, segundo o consenso das estimativas,

-

a movimentação em Brasília com relação à tramitação do arcabouço fiscal que está na Câmara.

EUA

-

também na quarta-feira (03), o Federal Reserve anuncia sua decisão sobre juros. A previsão de alta de 25 pontos-base na atual taxa (4,75% a 5,00%) é amplamente majoritária. Após a reunião, o presidente da instituição, Jerome Powell, concederá entrevista,

-

o relatório do mercado de trabalho americano, o payroll, de março na sexta-feira (05),

Europa

-

o encontro de política monetária do Banco Central Europeu (BCE) na quinta-feira (04), com mercado projetando alta de 0,25 pp.

O dólar no mercado à vista encerrou a sessão da sexta-feira (28) cotado a R$ 4,9874. Na semana, a moeda recuou 1,40%, terminando abril com perda de 1,60%. No ano, acumula baixa de 5,54%.

Os principais fatores que influenciaram o preço da moeda americana no mercado doméstico de câmbio foram:

-

a influência da disputa técnica para formação da última Ptax de abril e a rolagem de posições no segmento futuro de câmbio,

-

os dados positivos da economia brasileira, como avanço de 3,32% do Índice de Atividade Econômica do Banco Central (IBC-Br) em fevereiro, ao mostrar perspectivas melhores para atividade e possível manutenção da taxa Selic em 13,75% por um período maior,

-

o impacto positivo da decisão do Superior Tribunal de Justiça (STJ) favorável ao governo na questão tributária,

-

o desconforto com a definição da nova política de reajuste do salário mínimo,

-

a perspectiva de manutenção da taxa Selic elevada por mais tempo, aliada à visão de que o aperto monetário nos EUA está perto do fim e que o juro terminal por lá não vai chegar a 6%,

-

o índice de preços de gastos com consumo (PCE) dos EUA avançando 0,1% em março e seu núcleo, que exclui alimentos e energia, subindo 0,3%, em linha com as expectativas,

-

a fala do presidente do Banco Central, Roberto Campos Neto, ao dizer que as projeções de inflação do BC "pioraram e estacionaram em nível alto e distante da meta",

-

os indicadores do mercado de trabalho apontando queda da taxa de desemprego e melhora do emprego formal,

-

e o índice de preços de gastos com consumo (PCE) dentro do previsto, mas com núcleo em alta de 4,6% em 12 meses, longe da meta de inflação de 2%, apoiando expectativa de alta de 25 PB de juros pelo Fed na próxima semana, para o intervalo de 5,00% e 5,25%.