Após meses de sinais conflitantes de diversos indicadores de atividade, o desacordo ainda é alto no prognóstico de uma desaceleração econômica nos EUA.

Há décadas os pesquisadores vêm documentando a relevância da combinação de diversos modelos de previsão, idealmente com metodologias e conjuntos de dados distintos, a fim de melhorar as estimativas ex-ante. A primeira pesquisa a documentar formalmente essa técnica foi publicada em 1969, envolvendo dados de passageiros de companhias aéreas. Desde então, uma enxurrada de estudos de acompanhamento foram realizados. A principal lição é que fazer previsões é difícil, mas praticamente todo esforço de projeção de dados se beneficia da combinação de estimativas de vários modelos.

A evidência é clara: os erros de prognóstico tendem a diminuir ao longo do tempo utilizando um conjunto diversificado de modelos, em vez de um só. Não há nenhuma mágica aqui. Todas as previsões são equivocadas, mesmo que a sorte às vezes prevaleça, fornecendo estimativas perfeitas. Mas, ao combinar previsões, agregando informações e metodologias, a extensão dos erros tende a diminuir.

Ter em mente essa verdade empírica tem sido útil nos últimos meses, diante da imensidão de conflitos entre as previsões econômicas para a economia dos EUA. Desde a inversão da curva de juros até indicadores econômicos antecipados profundamente negativos, não pararam de soar os alarmes de uma recessão pela frente.

Ocorre que a economia americana não deu a mínima para isso. A criação de empregos urbanos disparou em janeiro e superou as estimativas nos últimos dez meses, sem falar na forte recuperação dos gastos dos consumidores no mês passado. Esse vigor pode sofrer uma reversão repentina, e alguns indicadores sinalizam nesse sentido. Mas, por enquanto, a visão do retrovisor é clara: a economia dos EUA não entrou em recessão, mesmo que algumas métricas sugiram o contrário. A previsão atual para o PIB do primeiro trimestre sugere que o cenário para o futuro imediato será mais do mesmo, pelo menos de acordo com uma perspectiva econométrica (que deve ser vista com cautela): o indicador GDPNow do Fed de Atlanta em março. Vários indicadores preveem uma respeitável alta da atividade no 1º tri de 2,1%.

Será que nos equivocamos com todos os alertas de perigo? Para começar, é preciso sempre ter em mente que qualquer medida ou modelo de atividade econômica não é perfeito. É fácil se esquecer disso, principalmente por uma análise seletiva de indicadores históricos. Mas mesmo quando uma métrica ou técnica desfruta de um histórico de resultados perfeitos ou quase perfeitos, isso ainda não é ignorado, ignorando o poder de usar previsões combinadas como uma verificação da realidade.

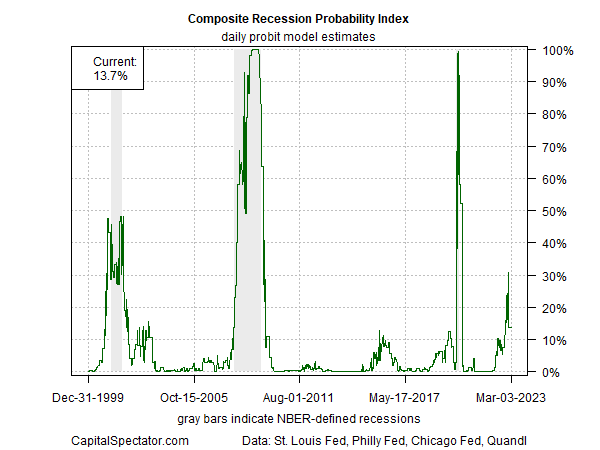

Um exemplo rápido: vários indicadores de ciclo de atividade desde meados de outubro até o presente alertaram para a possibilidade de problemas. A principal exceção foi um indicador de combinação de metodologias, que agrega vários indicadores de ciclo de atividade de diferentes fontes e faz uma estimativa de probabilidade em tempo real do risco de recessão.

O Índice Composto de Probabilidade de Recessão (CRPI, na sigla em inglês) ainda não sinalizou uma alta probabilidade de recessão, de acordo com a definição oficial do NBER. Embora o CRPI tenha aumentado recentemente, atingiu cerca de 30% de probabilidade e recuou nas últimas semanas.

É certo que inclusive as previsões que combinam metodologias estarão equivocadas em certa medida. Essa é a natureza de todas as previsões. Mas a distinção crucial é que as previsões que combinam metodologias provavelmente cometem menos erros do que um indicador único. Não é uma bala de prata, mas é uma maneira “menos pior” de realizar previsões.