- Os preços das ações americanas tiveram forte alta nos últimos pregões.

- Tudo leva a crer que os investidores esperam que o Fed volte a flexibilizar sua política.

- Desta vez é diferente, porque o crescimento não é o problema, e sim a inflação.

Os mercados se afastaram recentemente das mínimas, com alguns investidores acreditando que a inflação atingiu o pico e a desaceleração fará com que o Fed mude sua política de juros. Ainda não é possível determinar se essa interpretação é a mais correta. É cedo demais para bater o martelo com convicção.

As mudanças de política do Fed ainda precisam mostrar que tiveram um impacto significativo sobre a inflação nos EUA. Embora leve tempo para que as altas de juros e a desmontagem da política acomodatícia do banco central americano sejam sentidas na economia, ainda não apareceu qualquer sinal de que a inflação tenha desacelerado de forma mais consistente. De fato, não houve qualquer mudança significativa que permita inferir que o Fed esteja vencendo essa batalha.

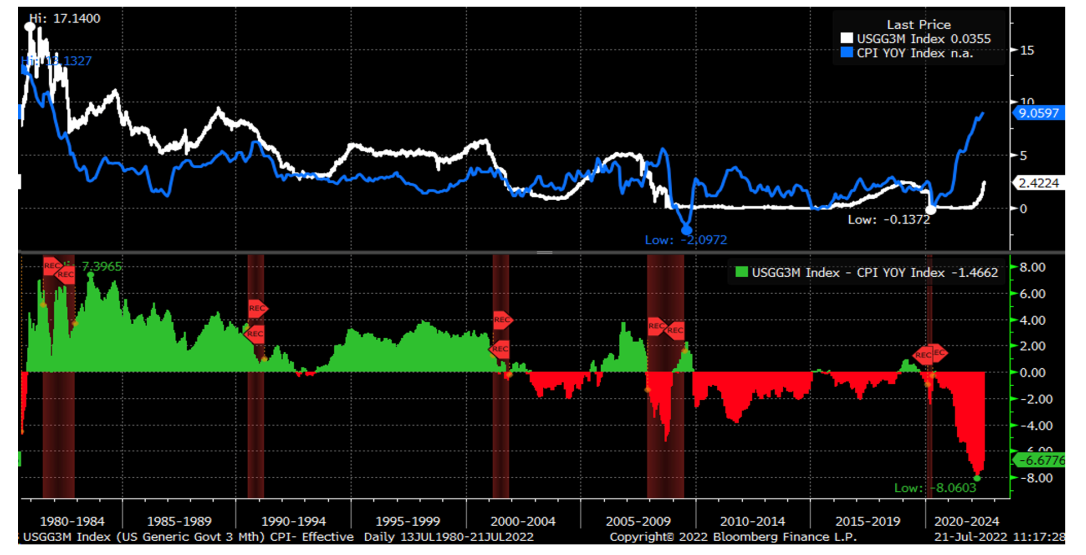

Neste momento, a taxa da nota de três meses do Tesouro americano apresenta um significativo desconto em relação ao ritmo ano a ano do índice de preços ao consumidor, um diferencial de quase 6,5%. A última vez em que tal diferencial foi mais considerável foi em 1980, quando o IPC saltou mais de 14% a/a, e a taxa desse papel afundou para cerca de 6,75%. Historicamente, quando a inflação passou a cair a partir de 1980 até início de 2000, o rendimento da treasury de três meses permaneceu consistentemente acima da inflação ano a ano. Mesmo que haja um abrandamento das tendências de inflação, ainda é cedo demais para dizer que haverá uma mudança de postura do Fed em direção a um corte de juros.

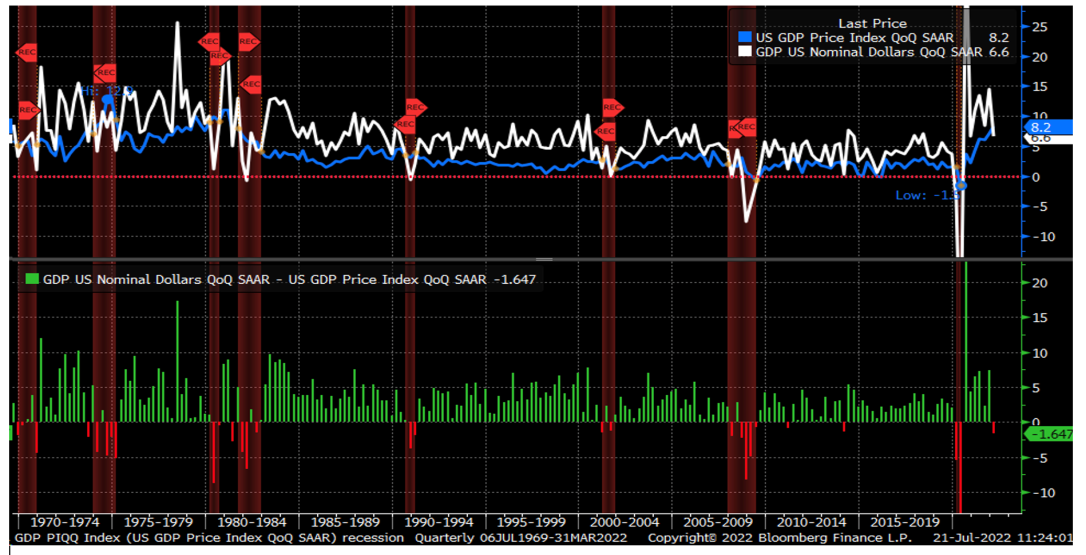

Mas, na última década, os investidores foram treinados a associar a desaceleração do crescimento, ou o risco de uma recessão, a cortes de juros do Fed e à flexibilização quantitativa. Ocorre que, desta vez, o problema não é o crescimento, e sim a inflação, que está acabando com o avanço da atividade. O índice de preços do PIB ficou acima da taxa de crescimento nominal do PIB no 1º tri, e são grandes as chances de que o mesmo tenha ocorrido novamente no 2º tri. O crescimento nominal do primeiro trimestre foi robusto, com uma taxa anualizada de 6,6% com ajuste sazonal. O índice de preços do PIB foi de 8,2%, o que fez com que a taxa de crescimento real do PIB ficasse negativa.

As chances de que vejamos mais uma taxa negativa do PIB são bastante elevadas no 2º tri, sobretudo em vista do IPC de mais de 8% para o trimestre. A ferramenta GDPNow do Fed de Atlanta está projetando um declínio de 1,6%. Isso pode fazer com que o crescimento nominal do PIB foi de mais de 6% no 2º tri, o que está basicamente em linha com a métrica registrada no 1º tri.

Mesmo que o PIB real fique negativo por dois trimestres seguidos e a economia mostre sinais de abrandamento, pode ser que o Fed não mude tão cedo seu posicionamento. No passado, essa fórmula de desaceleração do crescimento desfez a postura mais rígida do Fed, porque a inflação não era um problema. Agora é diferente, pois o problema é justamente a inflação, e o crescimento, em termos nominais, ainda não acendeu o sinal de alerta.

Além disso, os últimos dados do índice de inflação Nowcasting do Fed de Cleveland sugerem que o IPC de julho a/a foi de 8,9%, prevendo uma taxa anualizada de 9,1% para o 3º tri. Portanto, ainda que o ritmo de inflação possa desacelerar em algum momento no futuro, parece prematuro tentar se adiantar a isso. A leitura de 12 meses do IPC aderente está em 5,6% atualmente e em forte tendência de alta, e parece ser difícil avaliar quando o pico será tocado.

Por isso tudo, tentar precificar a possibilidade de o Fed interromper a alta dos juros ou mesmo cortá-los não só parece muito precoce, como extremamente perigoso. Afinal, poucos conseguiram projetar a trajetória da inflação até agora, ou seja, tentar acertar o pico não passa de um jogo de adivinhação.

Aviso de isenção: Os gráficos foram usados com a permissão da Bloomberg Finance L.P. Este relatório contém comentários independentes que devem ser usados apenas para fins informativos e educacionais. Michael Kramer é membro e assessor de investimentos da Mott Capital Management. Kramer não é afiliado a essa empresa e não integra o conselho de qualquer companhia relacionada à emissão dessa ação. Todas as opiniões e análises apresentadas por Michael Kramer nesta análise ou no relatório de mercado são de sua inteira responsabilidade. Os leitores não devem tratar qualquer opinião, ponto de vista ou previsão expressa por Michael Kramer como uma solicitação ou recomendação de compra ou vende de qualquer valor mobiliário específico, tampouco seguir qualquer estratégia particular. As análises de Michael Kramer baseiam-se em informações e pesquisas independentes que ele considera confiáveis, mas nem o analista nem a Mott Capital Management garantem sua integralidade ou precisão, não devendo ser encaradas como tal. Michael Kramer não tem qualquer obrigação de atualizar ou corrigir informações apresentadas em suas análise. As declarações, projeções e opiniões de Kramer estão sujeitas a mudanças sem aviso prévio. Desempenho passado não garante resultados futuros. Nem Michael Kramer nem a Mott Capital Management garantem qualquer resultado ou lucro específico. Você deve estar ciente do risco real de perda ao seguir qualquer estratégia ou comentário de investimento apresentado nesta análise. As estratégias ou investimentos discutidos podem apresentar flutuações de preço ou valor. Os investimentos ou estratégias mencionados nesta análise podem não ser adequados ao seu perfil. Este material não leva em consideração seus objetivos particulares de investimento, sua situação financeira ou necessidades, não tendo a intenção de ser uma recomendação ideal para o seu perfil. Você deve tomar uma decisão independente em relação aos investimentos ou estratégias constantes desta análise. Antes de atuar com base nas informações desta análise, você deve avaliar se são ideais para a suas circunstâncias, e não deixe de buscar a opinião do seu próprio assessor financeiro ou de investimentos, a fim de determinar se é adequado realizar qualquer aplicação.